Китай обогнал США по числу публичных компаний

Но это плохо сказывается на доходности его фондового рынка

Китай уже стал второй по размеру после США экономикой мира (и первой – при расчете ВВП по паритету покупательной способности валют). Теперь он обогнал главный мировой фондовый рынок – по числу публичных компаний.

Объясняется это, правда, не только заслугами Китая. Количество американских публичных компаний сокращается уже больше двух десятилетий. На пике в 1996 г. их было более 8000, а сейчас почти вдвое меньше – около 4400, согласно данным JPMorgan Asset Management. В свою очередь, Китай в этот период активно развивал свои рынки капитала и вывел на биржи – в Гонконге, на материке, а также в США и Европе – государственные предприятия и финансовые компании. Акции на фондовом рынке разместили и многие частные фирмы. Сейчас число публичных китайских компаний с листингом на всех биржах превышает 4800, по подсчетам JPMorgan Asset Management. Это в 2 раза больше, чем 10 лет назад, и в 10 с лишним раз больше, чем 20 лет назад.

Американских публичных компаний стало меньше в том числе потому, что фонды прямых инвестиций, покупая их, выводили с биржи, а также в результате многочисленных поглощений. А в последнее десятилетие бум на рынках венчурного и долгового капитала позволял многим стартапам оставаться частными намного дольше, чем в прошлом, сокращая приток новых компаний на публичный рынок, отмечает Financial Times.

По подсчетам Джея Риттера, эксперта по IPO из Университета Флориды, средний (медианный) возраст технологических компаний, проводивших IPO в США в 1999 и 2000 гг., был 4 и 5 лет соответственно, а в 2018 г. – 10 лет. Ультранизкие процентные ставки и избыточная ликвидность, позволяющие частным компаниям привлекать финансирование без IPO, а также значительное ужесточение требований к отчетности после бухгалтерских скандалов с Enron, WorldCom и другими компаниями в начале века означают, что «сегодня быть публичной компанией в США далеко не так привлекательно, как в прошлом», указывает Йон Триси, издатель инвестиционного бюллетеня Fuller Treacy Money. Развитие же фондового рынка Китая – это в большей степени история создания дополнительных источников фондирования компаний помимо государства и госбанков, добавляет он.

Правда, Китаю еще далеко до США по стоимости. По данным Всемирного банка на конец 2018 г., совокупная рыночная капитализация американских компаний составляла $30,44 трлн (44,3% капитализации мирового фондового рынка), а китайских – $6,32 трлн (9,2%, 2-е место в мире).

Для сравнения: российский рынок оценивался в $0,58 трлн (0,84%).

Проблемы с IPO

В мире активность на рынке IPO тоже падает, по данным PwC. Количество IPO в III квартале упало более чем на 25% до 249, привлеченная сумма – на 24% до $39,1 млрд.

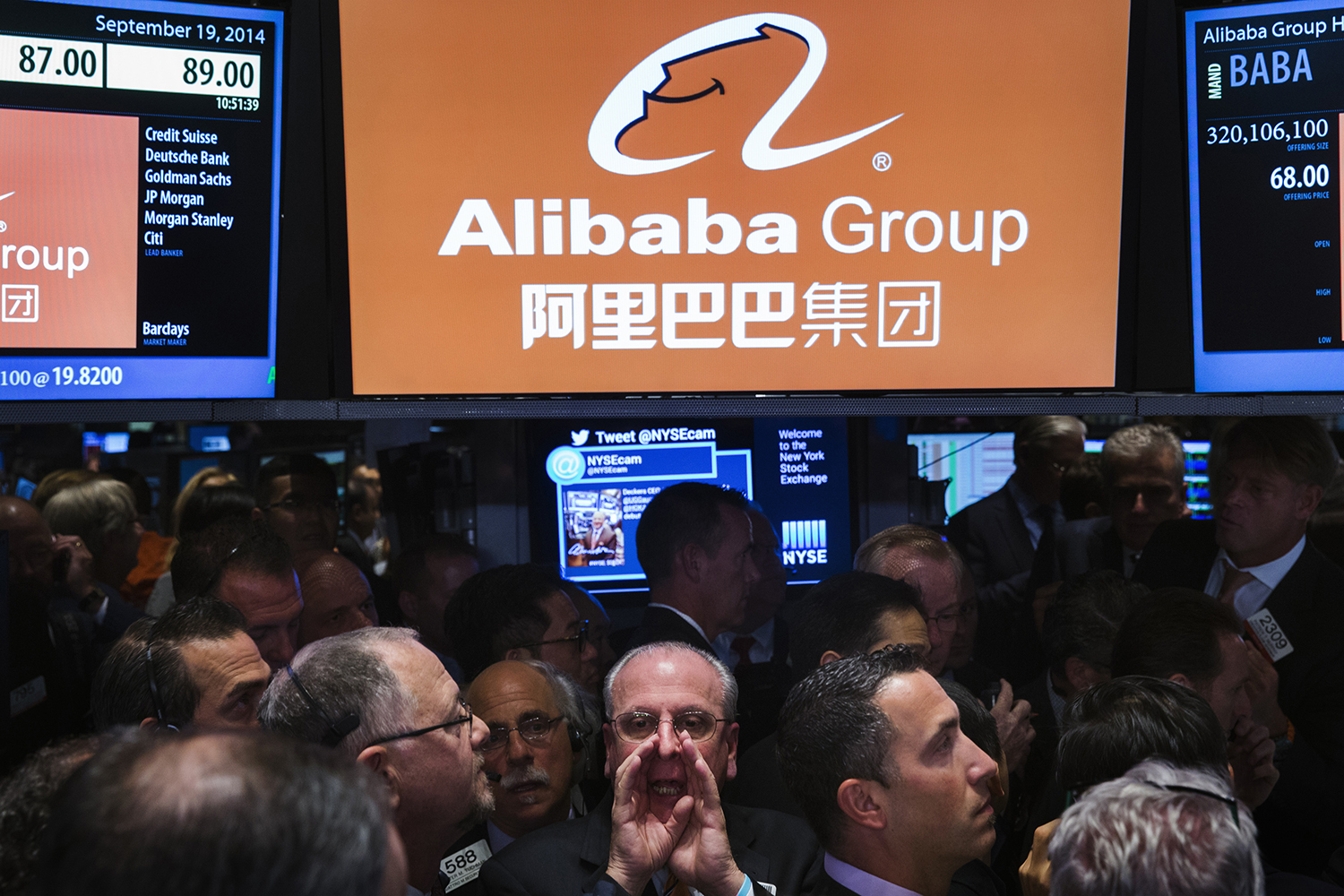

Поначалу, когда фондовый рынок в Китае еще создавался, компании размещали акции в Гонконге. Затем основными эмитентами на материковых биржах (это, прежде всего, Шанхайская и Шэньчжэньская) стали государственные компании. Сейчас уже более половины публичных компаний составляют негосударственные. В июле при Шанхайской бирже открылась площадка для технологических и инновационных компаний STAR Market. В США торгуются акции 156 китайских компаний, в том числе 11 государственных; их стоимость в конце февраля составляла $1,2 трлн, говорится в докладе Американо-китайской комиссии по вопросам экономики и безопасности.

Обратной стороной быстрого роста числа китайских компаний стала фактическая стагнация его фондового рынка. Новые акции поглощали деньги инвесторов, сдерживая рост имеющихся бумаг, поясняет Триси; из-за этого правительство в этом веке даже несколько раз вводило моратории на IPO. Триси напоминает, что в 2018 г. Пекин не стал, как поначалу хотел, заставлять компании с листингом за рубежом размещать акции на родине. «Столь крупные компании перетянули бы на себя спрос, и правительство отказалось от этого из-за эффекта, который такой релистинг оказал бы на внутренний фондовый рынок. Это показывает, что китайский рынок не настолько глубок, как можно было бы судить по числу компаний. Иногда дело в качестве, а не в количестве», – комментирует Триси.

После мирового финансового кризиса индекс Shanghai Composite в 2009–2019 гг. торговался в диапазоне 2000–3500 пунктов (за исключением пузыря в 2015 г.) и вырос в 1,5 раза. Хотя число компаний – не единственный фактор, объясняющий динамику рынков, снижение количества эмитентов в США могло сыграть свою роль в том, что индекс S&P 500 практически без остановки рос с 2009 по 2019 г. (за исключением прошлого года). Большой спрос со стороны инвесторов, как внутренних, так и международных, при сокращении предложения со стороны эмитентов способствовал его росту в этот период в 4 раза.