Как психология мешает зарабатывать инвесторам

Удачно продать активы труднее, чем купить

О том, как психология, предубеждения и пристрастия влияют на поведение индивидуальных инвесторов, написано немало работ. Но авторы недавно опубликованного исследования «Продавать быстро, покупать медленно» из Чикагской школы бизнеса, Университета Карнеги – Меллона и Массачусетского технологического института решили проанализировать поведение институциональных инвесторов. Они изучили действия и результаты управляющих 783 портфелями активов (средний размер – $573 млн) в период с 2000 по 2016 г.

Результаты их исследования будут полезны не только профессиональным, но и индивидуальным инвесторам.

Покупать умеют все

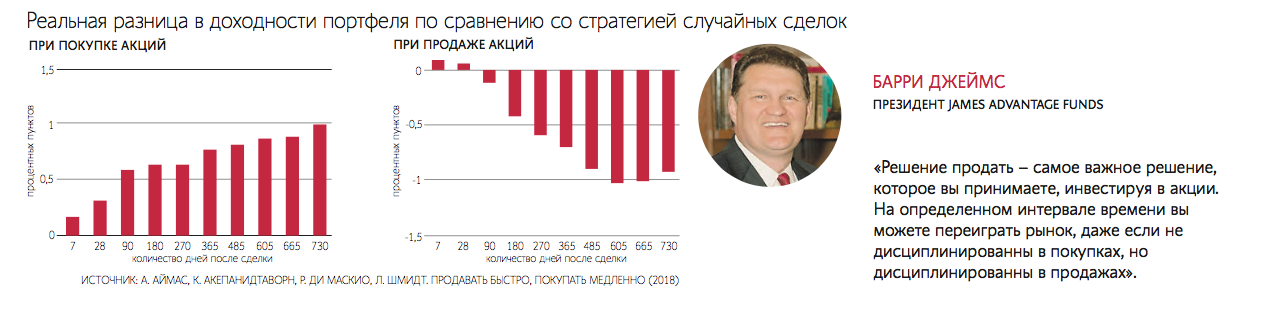

С покупкой акций у управляющих все хорошо: они уделяют анализу много времени и внимания и после приобретения бумага обыгрывает как соответствующий рыночный ориентир (например, отраслевой индекс), так и стратегию, согласно которой случайным образом приобретаются акции компаний, уже присутствующих в портфеле. Это верно с точки зрения как абсолютной доходности, так и скорректированной с учетом риска. Иное дело – продажа. Избавившись от актива, управляющие обычно существенно проигрывают и рыночному ориентиру, и стратегии случайной продажи других акций из портфеля. Так, по сравнению с этой стратегией инвесторы теряют от 0,5 до 1 процентного пункта (п. п.) годовой доходности, указывается в исследовании.

И дело не в том, что они не умеют анализировать ситуацию вокруг компании, когда решают продать ее акции, отмечают авторы. Так, если продажа совершена после выхода существенной информации (например, объявления финансовых результатов), доходность портфеля оказываются выше. Но если актив продали в день без важных сообщений, доходность регулярно оказывается ниже, чем при стратегии случайной продажи, на 2 п. п. или чуть меньше.

При этом такого же расхождения в доходности при покупке в спокойные и важные дни не наблюдается.

Продажи по нужде

Плохие результаты при продаже и недостаточный анализ могут объясняться тем, что, как сказал исследователям один управляющий, часто «продажа делается просто для того, чтобы получить деньги для следующей покупки». Особенно неудачные решения, по их наблюдению, принимаются, когда инвесторы действуют в стрессовой ситуации и им не хватает времени и внимания.

Подобную ситуацию описывает Олег Тиньков в книге «Революция. Как построить крупнейший онлайн-банк в мире». В 2013 г. «Тинькофф банк» провел IPO в Лондоне. Но через три недели в СМИ появилась информация, что в Госдуму внесен законопроект о запрете выдачи кредитных карт вне офисов (вскоре выяснилось, что в нем была ошибка). Акции банка за день упали на 46%. «Западные инвесторы сначала бегали и умоляли продать еще [на IPO]. Купили на $1,1 млрд, а спроса было в 10 раз больше!» – пишет Тиньков.

«Фонды следовали такой логике: «Да, мы купили на $20 млн, но «Тинькофф» скоро закроют, поэтому лучше сейчас забрать $10 млн», – рассуждает Тиньков. – Управляющие фондами <...> стараются избавиться от личной ответственности. Поэтому многие сделки проводятся автоматически, как прописано в правилах риск-менеджмента».

«Когда рынок падает, инвесторы, к сожалению, обычно хотят с него уйти, они хотят наличность. В октябре – декабре 2008 г. все хотели выйти в деньги, поэтому нам приходилось продавать в худшее для этого время», – рассказывал «Ведомостям» в августе 2009 г. Марк Мобиус, тогдашний управляющий директор Templeton Asset Management.

«После закрытия нескольких крупных фондов в 2008 г. частные инвесторы бросились выводить деньги из остальных. Управляющие вначале были вынуждены продавать ликвидные бумаги, но отток капитала продолжался, и на каком-то этапе им пришлось избавляться от активов по любым ценам», – вспоминает экс-управляющий финским фондом OP Venaja Fund Максим Ачкасов.

По словам одного из управляющих, участвовавших в исследовании, «покупка – это инвестиционное решение, продажа – нечто иное».

Помнить об ушедших

Авторы исследования доказывают: разница в результатах объясняется тем, что инвесторы по-разному относятся к выбору бумаг для покупки и продажи, отдают им разное количество времени и сил. Это два разных психологических процесса, указывали Брэд Барбер и Терранс Один из Калифорнийского университета в работе 2013 г. «Поведение индивидуальных инвесторов»: первый обращен в будущее, второй – в прошлое. «Огромное количество аналитических ресурсов посвящено поиску следующего победителя, которого можно добавить в портфель. За купленным активом внимательно следят, постоянно получая важную информацию о результатах принятого решения. Этот процесс позволяет накопить знания и опыт, и купленный актив раз за разом обыгрывает рыночный ориентир, – пишут авторы «Продавать быстро, покупать медленно». – Для принятия же решения о том, что продавать, выделяются скудные ресурсы. Как видно из интервью с управляющими, происходящее с проданным активом отслеживается редко (если вообще отслеживается), так же редко рассчитывается доходность относительно потенциальных альтернатив, таких как стратегия случайных продаж».

«Когда я продаю, то забываю об акции, удаляю ее из всех аналитических исследований», – признался авторам один управляющий.

Не так поступает нью-йоркская Davis Advisors с активами на $30 млрд. В офисе есть «стена ошибок», или «стена позора», где висит более 20 сертификатов на акции (например, акции AIG, упавшие в 2008 г. на 96%). По словам президента Кристофера Дэвиса, компания регулярно оценивает «стоимость» пяти худших инвестиций за последние пять лет, а также последующую динамику всех бумаг, которые когда-то были у нее в портфеле. Это позволило сократить число повторяющихся ошибок, хотя и не избавиться от них полностью, говорит Дэвис.

Победителей судят

Авторы исследования «Продавать быстро, покупать медленно» также выяснили, что инвесторы предпочитают избавляться прежде всего от акций, которые показали экстремальные результаты – либо выросли, либо упали сильнее других в портфеле. Хотя в этом может быть зерно истины (управляющий может посчитать, что сильно подорожавшая акция начнет корректироваться, а сильно подешевевшая говорит о кардинальном изменении ситуации вокруг компании к худшему), анализ показывает, что такой подход ведет к значительному проигрышу в доходности, сказано в исследовании.

«Хотя выяснение причин, почему так происходит, не входит в задачи данной работы, одно из объяснений может заключаться в следующем», – отмечают авторы: многочисленные исследования показывают, что человеку свойственно искать рациональное объяснение своих решений. Максимальный рост или падение акции может быть таким легким объяснением. Будучи принятым без достаточного анализа и особенно в условиях, когда действовать надо быстро (например, в ситуации стресса или когда нужно получить деньги для покупки другого привлекательного актива), такое решение может означать потерю будущего дохода. Кроме того, например, сильный рост акции может быть для управляющего подтверждением правильности его решения купить бумагу, и он с особым удовольствием зафиксирует по ней прибыль. При этом акциям, показывающим невпечатляющие результаты, не будет уделено достаточно внимания.

Некоторые эксперты рекомендуют выбрать целевую цену, по достижении которой бумаги нужно продать. Хорошим поводом для продажи может быть сообщение о резком ухудшении финансовых показателей, потому что оно может оказаться не последним, считает Дэвид Ковач, управляющий портфелем Turner Investments. Но продавать акции стоит, только если новости отражают фундаментальные перемены к худшему в бизнесе компании.