Какова вероятность кризиса в мировой экономике в 2020 году

Пессимистам, по всей видимости, придется подождатьПредсказания нового глобального кризиса начались чуть ли не сразу после того, как мир слегка оправился от Великой рецессии 2008–2009 гг. Как правило, такие разговоры активизировались на фоне негативных явлений в мировой экономике – достаточно вспомнить хотя бы европейский долговой кризис 2011–2012 гг. или замедление экономики в 2015–2016 гг. Сложный для финансовых рынков 2018 г., а также продолжительность экономического цикла (с последнего кризиса прошло уже больше 10 лет) волей-неволей заставляют задуматься, когда начнется очередная мировая рецессия и как к ней лучше подготовиться.

Может ли наступающий год стать точкой нового обнуления цикла?

Поддержка центральных банков

Ужесточение денежной политики ФРС США в сочетании с замедлением роста производства в мировой экономике и торговыми войнами президента Дональда Трампа привело к росту негативных ожиданий в 2018 г. и распродажам рисковых активов. Затем в 2019 г. впервые после 2007 г. произошла инверсия кривой доходности гособлигаций США – исторически один из самых сильных признаков надвигающейся рецессии. В ответ ФРС прервала цикл повышения процентных ставок, начавшийся в конце 2015 г., и трижды понизила их до 1,5–1,75%. Европейский же центробанк в этом году снизил ставку по депозитам на 10 базисных пунктов до -0,5% и вернул программу выкупа активов.

Сигнал со стороны центробанков предельно понятен: они готовы стимулировать национальные экономики (и, таким образом, мировую) до тех пор, пока уровень инфляции и инфляционных ожиданий ниже их цели в 2%. И если ЕЦБ и Банк Японии, пожалуй, использовали практически весь свой арсенал, то ФРС еще имеет достаточно большой задел для смягчения политики. Низкие ставки и уверенность инвесторов в поддержке центробанков, в свою очередь, способствуют выталкиванию свободных денег в рисковые активы и реальный бизнес, то есть ускорению экономического роста. И пока можно ожидать, что такая политика мировых ЦБ сохранится на протяжении, как минимум, всего следующего года.

Разворот индексов деловой активности

Позитивные изменения на фронте торговой войны между США и Китаем тоже позволяют смотреть на 2020 г. с осторожным оптимизмом. Внутренние факторы (электоральный цикл в США и замедление роста в КНР) толкают лидеров обеих стран к тому, чтобы заключить пусть временную и частичную, но сделку, тем самым снизив риски для мировой торговли. Да, противостояние экономических сверхдержав непременно продолжится в будущем и может не ограничиться лишь сферой торговли. Но продолжение этой драмы видится, скорее, уже в 2021 г., когда Трамп (в случае переизбрания) не будет связан необходимостью оглядываться на динамику экономики и фондового рынка.

Тем временем индексы деловой активности в производственной сфере, погрузившиеся в отрицательную зону в этом году, демонстрируют признаки возвращения к росту в ближайшие месяцы. Так, трехмесячное среднее значение роста экспорта компонентов для электроники из Тайваня выступает опережающим индикатором глобального индекса деловой активности в производстве (Global Manufacturing PMI). Это логично: выпуску электроники предшествует закупка компонентов за несколько месяцев, следовательно, рост их экспорта прогнозирует оживление спроса на товары. Как видно на графике, за последние восемь лет разворот в динамике экспорта достаточно точно предсказывал разворот в глобальном PMI с лагом примерно в три месяца. Минимумы апреля 2019 г. не стали исключением: индекс достиг дна в июле и начал восстановление к 50 пунктам – границе между ожиданиями роста и спада. Предыдущие стадии роста после разворота PMI продолжались 16–20 месяцев, что позволяет прогнозировать пик PMI не ранее октября 2020 г., а значит, и низкую вероятность глобальной рецессии в следующем году.

Источники: Bloomberg, JPMorgan, IHS Markit

Дисбалансы на рынках активов

Как правило, кризисам предшествуют дисбалансы на фондовых и/или долговых рынках. Надувшиеся пузыри в некоторых секторах начинают сдуваться (рынок недвижимости в США достиг пика в 2006 г., после чего цены пошли вниз, спровоцировав ипотечный кризис), инвесторы в эйфории забывают о рисках на фоне быстрого роста цен активов, или начинаются разговоры о «новой экономике» (кризис доткомов 2000–2001 гг.).

Сейчас же, несмотря на то что некоторые активы действительно выглядят довольно дорогими по историческим меркам, большинству рисковых активов далеко от уровней эйфории. Так, спред индекса облигаций развивающихся рынков EMBI Global банка JPMorgan находится далеко от «дорогого» уровня летом 2007 г. (менее 200 б. п.). Минимум был достигнут примерно за 12–13 месяцев до начала рецессии 2008 г. Текущие значения и позиционирование участников рынка предполагают, что у спредов есть потенциал дальнейшего сужения, а минимум в текущем цикле может быть достигнут в середине 2020 г., что отдаляет перспективы рецессии до II–III кварталов 2021 г.:

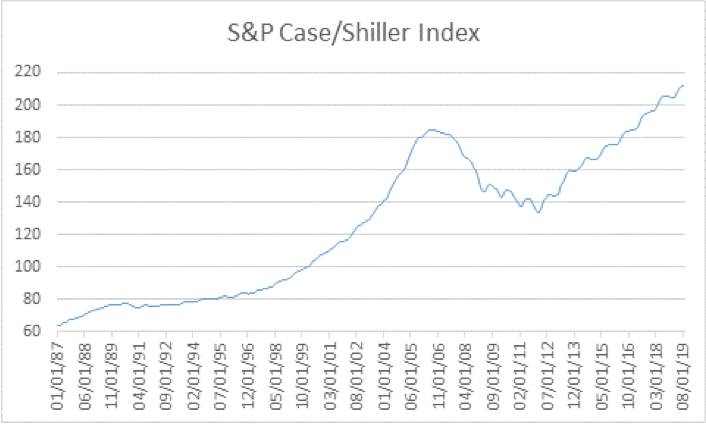

Цены на недвижимость в США также не указывают на снижение, как это было в 2006 г.:

Что делать инвесторам

Хотя я не ожидаю наступления кризиса в 2020 г., я не сомневаюсь, что в той или иной форме он произойдет в 2021 или 2022 гг. Поэтому следующий год может стать хоть и не кризисным, но предкризисным, годом подготовки к следующей мировой рецессии. В отсутствие спада в 2020 г. и при низких ставках инвесторы, за исключением самых консервативных, должны продолжить отдавать предпочтение вложениям в акции в ущерб облигациям (при столь низких ставках потенциал их дальнейшего снижения очень ограничен и баланс рисков смещен в сторону роста). Но не стоит рассчитывать на то, что акции дадут такую же хорошую отдачу, как в 2019 г.: прибыли компаний стагнируют уже два года после роста в 2017 г., масштаб выкупов собственных акций сокращается, а средняя маржинальность может начать снижаться из-за роста зарплат в ситуации низкой безработицы (речь прежде всего о США, где безработица находится на 50-летнем минимуме). Поэтому о двузначных доходностях речи не идет.

В качестве подготовки к будущему кризису, скорее всего, можно будет во второй половине года постепенно начать увеличивать долю в портфеле таких защитных активов, как золото, линкеры (гособлигации, номинал которых индексируется на темп инфляции) и наличные средства.

Мнения экспертов банков, финансовых и инвестиционных компаний, представленные в этой рубрике, могут не совпадать с мнением редакции и не являются офертой или рекомендацией к покупке или продаже каких-либо активов.