Курс турецкой лиры к доллару упал до исторического минимума

Валютный кризис в Турции обостряется, это вызывает беспокойство у европейских банков

Курс турецкой лиры к доллару упал до нового исторического минимума во время торгов в пятницу. К беспокойству инвесторов по поводу денежной политики страны добавился конфликт с США, а ослабление турецкой валюты заставило Европейский центральный банк (ЕЦБ) волноваться об устойчивости крупнейших банков Европы из-за их связей с Турцией.

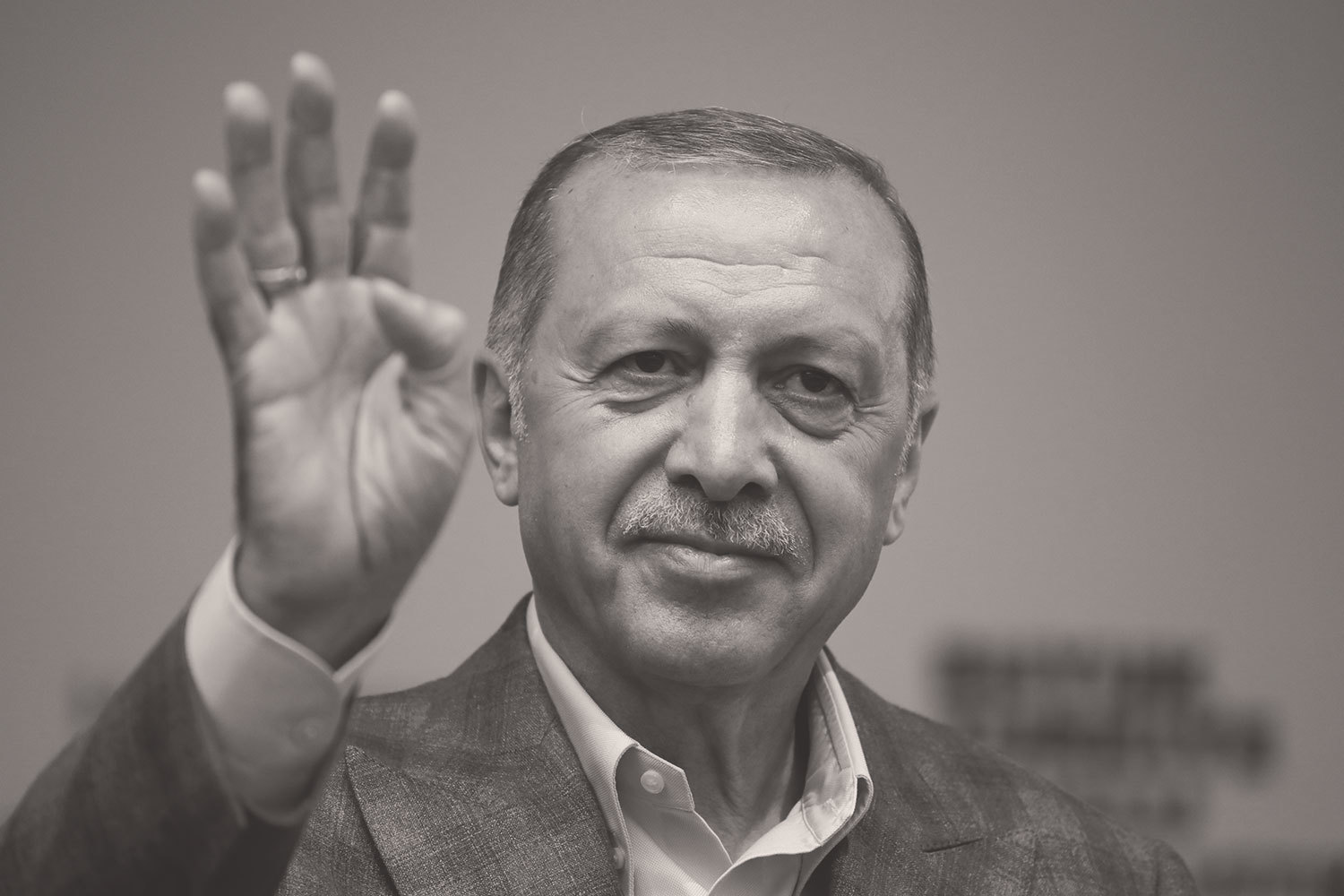

Утром в пятницу курс лиры обвалился на 12% и достиг рекордного минимума на уровне 6,2 лиры/$. Затем он частично восстановился до 5,8 лиры/$. Но падение курса возобновилось днем, когда президент Турции Реджеп Тайип Эрдоган призвал население менять свои доллары, евро и золото на лиру, чтобы ее поддержать. Дополнительным толчком к ее ослаблению стало то, что президент США Дональд Трамп в пятницу распорядился удвоить пошлины на импорт алюминия и стали из Турции до 20% и 50% соответственно. В результате курс лиры к 16.30 мск в пятницу опустился до 6,6 лиры/$. Позже лира снова немного укрепилась.

Только с начала недели курс лиры снизился примерно на 20%, а за последние 12 месяцев — более чем на 40%, отмечает The Wall Street Journal (WSJ). Доходность 10-летних гособлигаций Турции сейчас превышает 20%.

Сомнения в руководстве страны

Одна из главных причин ослабления лиры — сомнения инвесторов в независимости центробанка Турции от Эрдогана и его нестандартные взгляды на денежную политику. Они обеспокоены, что власти страны не смогут замедлить инфляцию, темп которой в июле составил 15,85%. После победы Эрдогана на президентских выборах летом он наделил себя полномочиями самостоятельно выбирать председателя центробанка и назначил министром финансов своего зятя Берата Албайрака. При этом до выборов Эрдоган пообещал сохранять низкие процентные ставки и назвал высокие ставки «матерью и отцом всех зол». Сейчас ключевая процентная ставка равна 17,75%.

На конец 2017 г. внешний долг Турции был равен 53% ВВП, по данным Международного валютного фонда (МВФ). Это один из самых высоких показателей среди развивающихся стран, и он делает Турцию уязвимой перед ослаблением национальной валюты.

Кроме того, некоторые инвесторы сомневаются, что в случае необходимости Эрдоган обратится за помощью к МВФ, так как он вряд ли захочет выполнять строгие условия фонда, пишет WSJ. «Это увеличивает уязвимость [Турции]», — утверждает старший портфельный управляющий Epsilon Лука Сибани.

В пятницу Албайрак должен был представить новый экономический план, но он не вселил уверенность в инвесторов. «Было много пустых слов о необходимости исправить ситуацию», — отмечает портфельный управляющий Aberdeen Standard Investments Джеймс Эти [цитата по WSJ].

Конфликт с США

Усугубляет положение Анкары ее конфликт с Вашингтоном. В начале августа США ввели санкции против министров юстиции и внутренних дел Турции. Это связано с делом американского пастора Эндрю Брансона, который арестован в Турции с октября 2016 г. по обвинениям в пособничестве Рабочей партии Курдистана и организации FETO. Власти Турции считают последнюю организатором попытки госпереворота два года назад. В среду турецкая делегация посетила Вашингтон для проведения переговоров, но сторонам не удалось договориться об освобождении Брансона и уладить конфликт.

«У них есть доллары, а у нас есть наш народ, справедливость и Бог», — заявил в четверг Эрдоган. В пятницу он выразил надежду, что страна сможет успешно преодолеть «экономическую войну».

В свою очередь Трамп заявил о планах удвоить пошлины на металлы из Турции. «Я только что распорядился удвоить пошлины на сталь и алюминий из Турции, в то время как курс их валюты быстро снижается по отношению к нашему очень крепкому доллару! — написал он в Twitter. — Теперь пошлина на алюминий будет равна 20%, а на сталь — 50%. Наши отношения с Турцией сейчас нехорошие».

По данным министерства торговли США, в прошлом году Турция экспортировала туда 1,5 млн т стали. Это больше, чем в любую другую страну.

Угроза для банков

Единый надзорный механизм, подразделение ЕЦБ, в последние пару месяцев стал пристальнее следить за связями европейских банков с Турцией, сообщила Financial Times (FT) со ссылкой на людей, знакомых с ситуацией. По их словам, ЕЦБ пока не считает ситуацию критической. Но он полагает, что испанский банк BBVA, итальянский UniCredit и французский BNP Paribas подвержены особому риску. Центробанк обеспокоен, что турецкие заемщики могут быть не захеджированы от ослабления лиры и могут не выполнить свои обязательства по займам в иностранной валюте. На их долю приходится до 40% активов турецкого банковского сектора.

Из-за этого котировки акций BBVA, UniCredit и BNP Paribas опустились более чем на 5% в пятницу днем. Все эти банки, а также ЕЦБ отказались предоставить FT комментарии.

По данным Банка международных расчетов (BIS), обязательства турецких заемщиков перед испанскими банками составляют $83,3 млрд, перед французскими — $38,4 млрд, а перед итальянскими — $17 млрд. В эти цифры входят займы как в лирах, так и в иностранной валюте. Турецкие подразделения банков обычно выдают займы в местной валюте, отмечает FT.

В июле гендиректор BBVA Карлос Торрес Вила говорил, что банк «действительно очень хорошо готов к ситуации». BBVA принадлежит почти половина турецкого Garanti Bank. В августе UniCredit, который владеет 40,9% акций Yapi Kredi, заверял аналитиков, что турецкий банк сможет справиться с последствиями ослабления лиры за счет собственных резервов. Хотя, по мнению аналитиков Goldman Sachs, это слабейший из крупных турецких банков в плане капитализации. BNP Paribas принадлежит 72,5% акций банка TEB. Как рассказал FT источник, близкий к французскому кредитору, на долю Турции приходится только около 2% от общих обязательств банка.

Возможные последствия

Тем не менее ожидается, что экономические проблемы Турции несильно повлияют на Европу, пишет WSJ. По оценкам экономиста немецкого банка Berenberg Карстена Хессе, уменьшение экспорта еврозоны в Турцию даже на 20% приведет к снижению темпа роста ВВП блока только на 0,1 процентного пункта.

Некоторые управляющие активами обеспокоены, что ситуация в Турции может спровоцировать отток капитала с других развивающихся рынков и поспособствовать дальнейшему укреплению доллара. Но главный экономист «Ренессанс капитала» Чарльз Робертсон считает, что маленькое присутствие Турции в индексе MSCI Emerging Markets не вынудит инвесторов продавать активы на других развивающихся рынках.

Несмотря на ускоряющийся рост, мировая экономика сталкивается с самым высоким уровнем риска за последние десятилетия, утверждают эксперты Economist Intelligence Unit (EIU), аналитического подразделения журнала The Economist. Протекционизм, территориальные споры, терроризм, растущее число киберпреступлений и даже угроза ядерной войны – вот неполный перечень геополитических, финансовых и операционных рисков, с которыми сталкивается бизнес