Инвестиции в лицах

Кто на самом деле управляет вашими активами

Чем занимается управляющая компания и работающие в ней эксперты? Ответ кажется очевидным: работают с активами. Но как именно они это делают? Как оценивают рынок и строят прогнозы? Почему выбирают для портфелей паевых инвестиционных фондов бумаги одних эмитентов, но категорически отказываются от других? И что чувствует сам управляющий, когда видит результат удачной сделки?

В спецпроекте ООО «УК ПРОМСВЯЗЬ» (УК ПСБ) предоставляем слово управляющим инвестиционными фондами. Они расскажут о том, какие признаки помогают им предвидеть изменения в экономике и как увлечения, не связанные с работой, оказываются полезными в оценке ситуации на рынке.

Я люблю теорию игр и профессиональный спорт. Если проводить аналогии со спортом, работу управляющего активами можно представить как комбинацию индивидуальных видов спорта с упором на интеллект и память, например шахмат, с командными играми, такими как футбол или баскетбол. В них присутствуют стратегическое мышление, быстрая реакция на меняющуюся обстановку, везение и слаженная работа команды.

В индивидуальных видах спорта, как и в работе на финансовых рынках, на успех напрямую влияет то, насколько тщательно ты готовился. Я называю это домашней работой: доскональное изучение рынков, тенденций, особенностей поведения других игроков и прочих нюансов, способных повлиять на исход всей шахматной партии.

Например, чтобы понимать, что происходит в российской макроэкономике, нужно знать мировые рынки и разбираться в происходящем не только в экономиках Европы, США, Канады, но даже и отдаленной Австралии или Гайаны. Весь этот массив информации надо грамотно переработать и сделать правильные выводы. Тогда очередная непредсказуемая ситуация, которую тебе подбросит рынок, не станет неожиданной проблемой. В критической ситуации недостаток багажа знаний может привести к параличу воли, а профессиональный инвестор всегда должен иметь план на любой случай.

На финансовых рынках обычно выигрывает не самый агрессивный и даже не самый эрудированный, а самый трудолюбивый профессионал. Если корректно оценивать риски и быть готовым к неожиданному изменению ситуации, можно собирать портфели даже с довольно агрессивным риск-профилем, как, например, у нашего открытого ПИФа рыночных финансовых инструментов «Окно возможностей»*. Небольшой фонд инвестирует в акции эмитентов первого и второго эшелона. Риск здесь в том, что стоимость бумаг может существенным образом измениться в зависимости от ситуации на рынке.

Что мы делаем, чтобы этот фонд был надежным? Активно управляем риском компаний второго эшелона, снижая его при необходимости, стараемся в первую очередь контролировать просадку портфеля. В результате мы своевременно уходим в защитную позицию, не позволяем стоимости портфеля фонда снижаться и быстро восстанавливаем его позиции после стабилизации ситуации. В ПИФах более консервативного профиля, наподобие ОПИФ рыночных финансовых инструментов «ПРОМСВЯЗЬ — Облигации»*, все более предсказуемо. В работе с облигациями мы придерживаемся умеренно консервативного подхода. Аналитики и управляющие просчитывают модель поведения бумаг в нем, скрупулезно выполняют домашнюю работу.

В нашем деле важна еще и работа над ошибками. Когда ты понимаешь, что сделал неверный вывод, последнее, что стоит делать, — забыть о нем и идти дальше. Только глубинное изучение того, где допустил ошибку, позволяет не совершить ее снова.

Показательный пример — наш прогноз о росте количества дефолтов на американском долговом рынке в 2024—2025 годах. 2024-й в самом разгаре, количество дефолтов растет, но более низкими темпами, чем мы ожидали. Получается, мы что-то не учли? Я начал изучать причины и обнаружил: снижение числа дефолтов вызвано ростом количества реструктуризаций в американских облигациях.

В бумагах, выпущенных в 2020 году, когда ставка была низкой, очень слабые ковенанты, то есть обязательства компании перед кредиторами, описанные в облигации. Еще пару лет назад они приносили огромную выгоду своим держателям, которые купили их в период низких ставок в поисках доходности. Но сейчас становится ясно, что эти облигации слабо защищают своих держателей от невыгодной реструктуризации долга в условиях высоких ставок. Некоторые компании-эмитенты сумели реструктуризировать до 40% своих долгов, потому количество дефолтов снизилось, но и цены на облигации соответствующим образом упали.

Возвращаясь к спортивным командным играм, думаю, что самая любимая для меня часть — это взаимодействие с коллегами. Оно напоминает мне работу команды знатоков в одной известной телевизионной игре. У каждого своя область знаний, кто-то — дженералист, отвечающий за верхнеуровневое понимание рынка, а кто-то — капитан, который назначает отвечающего на конкретный вопрос, принимает на себя ответственность в случае ошибок и гордится успехами членов своей команды, как своими.

Когда дело касается инвестиций, мы обычно мыслим цифрами. Кажется, что мир инвестиционных фондов глубоко материален и далек от эмоций. Но на своем опыте я понял: здесь есть место и простой человеческой интуиции, и продуктивному любопытству.

Лично мне интересны абсолютно все эмитенты, независимо от их кредитного рейтинга. Есть управляющие, которые работают только с самым высоким кредитным качеством, их не интересуют ни высокодоходные рисковые бумаги, ни дебютанты. А мне, наоборот, всегда был интересен весь рынок в целом, в том числе совсем начинающие эмитенты с небольшими объемами размещения.

Облигационный рынок периодически достигает определенного уровня зрелости, когда бумаги эмитентов высокого кредитного качества оцениваются уже достаточно дорого. В эти моменты стоит посмотреть на эмитентов дальних эшелонов: среди них можно найти бумаги, дающие привлекательную доходность при достойных кредитных метриках заемщика. Я всегда с удовольствием погружаюсь в анализ каждой такой компании, которая представляется «единорогом» (то есть компанией с устойчивыми сверхвысокими темпами роста курсовой стоимости акций), пока недооцененным по своей справедливой стоимости.

Например, в 2019 году, когда рынок сильно вырос, спекулятивные инвесторы уже переложились из высококачественных бумаг и искали идеи в дальних эшелонах, я познакомился с командой топ-менеджеров одной компании из сферы недвижимости и девелопмента. И, подробно поговорив с ними об их бизнесе, понял, насколько это яркая команда, насколько четко у них все систематизировано в плане финансов, какая интересная у них бизнес-модель, позволяющая минимизировать затраты. Я встретился с ними лично, открыл лимит на этого эмитента, мы взяли в объеме их бумаги и очень хорошо на них заработали. Это позволило флагманскому фонду подняться в топ нашей конкурентной группы.

В любой, даже самой строго регламентированной работе есть место интуиции и эмпатии. Моя работа не исключение. Интуиция и способность к эмпатии пригождаются, когда я лично встречаюсь с представителями эмитентов, ценные бумаги которых рассматриваю в качестве объекта инвестиций. Знаю, что не все видят смысл в том, чтобы составить личное впечатление о людях, работающих в компании, но для меня это обязательная часть процесса. Сначала изучаю документы и цифры, которые предоставил эмитент, а потом еду на переговоры и там в живом общении обсуждаю нюансы их бизнеса. Если это действительно увлеченная своим делом команда, то они сразу начинают объяснять свои финансовые показатели, добавлять живые детали о бизнесе, которых в документах не найти. И иногда после таких встреч понимаешь, что интерпретировал какие-то показатели узко, опираясь только на сухие данные отчетности, и мог пропустить очень перспективного эмитента.

А может быть и наоборот. Например, я изучал данные об одной небольшой компании в сфере телекоммуникаций. Поначалу бизнес-модель и финансовые результаты смотрелись очень перспективно. Встретился с их финансовым директором и не смог добиться от него четкого ответа по ряду показателей в балансе и отношений с контрагентами. Это вызвало у меня сомнения, и в итоге я работать с этой компанией не стал. Через некоторое время услышал, что компанию настиг дефолт.

Психологический фактор я всегда стараюсь учитывать и при общении с менеджерами эмитентов, и в работе с клиентами. Представим, например, начинающего инвестора. Он пока не слишком разбирается во всех показателях и графиках, описывающих продукт. Ему будет спокойнее увидеть свои доходы от инвестирования в виде реального денежного потока (дивидендов и купонных выплат), а не просто наблюдать за переоценкой на экране.

Именно поэтому мы создали ОПИФ рыночных финансовых инструментов «Финансовый поток»*.

Позиционируем его как доступный способ почувствовать себя рантье, ведь это действительно так: у фонда ежеквартальная выплата дохода в виде купонов по облигациям и дивидендов по акциям. Клиенты видят реальный финансовый поток — не зря у фонда такое название — и оценивают свою выгоду здесь и сейчас. Неудивительно, что этот ОПИФ — один из самых горячо любимых у наших клиентов.

Около пяти лет назад я увлекся яхтингом. И понял, что мир инвестиций очень сильно перекликается с парусным спортом: рынок — это водная стихия, а корабль — твой портфель. В море могут произойти любые перемены, штиль может быстро смениться внезапным штормом, поэтому нужно постоянно быть готовым реагировать на изменения.

Увлечения и хобби любого человека могут многое сказать о его личности, в том числе о стиле его работы. Например, мне нравятся больше яхтенные походы, я предпочитаю их гонкам и регатам. Там весело и бодро, но не всегда понимаешь, что происходит вокруг тебя, — просто следуешь командам капитана. Хотя и пользу гонок не стоит недооценивать: как любой спорт, они позволяют почувствовать соревновательный дух и стремиться к победе. И тут полная аналогия с портфельным управлением: результаты любого управляющего во многих случаях находятся в публичном доступе и заставляют буквально каждый день концентрироваться на достижении максимальных результатов в сравнении с конкурентами.

И все же только в более спокойном плавании по-настоящему вникаешь в процесс, осознаешь, когда риск оправдан, а когда нет, ведь с морем шутки плохи. И если в самом начале, когда только получил лицензию, я еще подумывал об одиночном плавании, то сейчас хорошо понимаю: оно не стоит возможных удручающих последствий. Те же ценности у меня и в работе. Я уверен: инвестиционный рынок не любит спешки и требует максимально глубокого погружения. Как и море, необдуманных поступков рынок не прощает. Моя практика показывает, что консервативные и на первый взгляд «скучные» инструменты с наивысшим рейтингом могут показывать отличные результаты по сравнению с рынком и конкурентами, при этом в периоды турбулентности они же позволяют обеспечить защитную позицию в портфеле клиента. С облигациями компаний низких эшелонов надо быть более осторожными: они могут взлетать на подъеме рынка, но и рушатся на его спаде быстрее всех.

В умах многих начинающих инвесторов живет образ из кино, где игроки фондового рынка покупают на спаде и продают на пике стоимости. Или обнаруживают эмитента-«единорога», благодаря которому с первого дня получают миллиардные прибыли. Но это кино, а в жизни все сложнее. Поэтому я всегда рекомендую не бросаться в омут с головой, а оценить ситуацию спокойно, дать себе время подумать. Порой из-за спешки и чувства упущенной выгоды инвесторы стремятся купить максимально дешево, чтобы быть готовым к развороту рынка и заработать побольше. При этом далеко не всегда просчитывают риски и еще больше уходят в минус. На мой взгляд, лучше взвесить риски и пусть даже не сразу войти в разворот рынка, зато более достоверно понимать, что разворот действительно начался, и уверенно, взвешенно сформировать позицию. Не стоит опасаться упустить 2% роста, зная, что апсайд — рост котировок ценной бумаги в ближайшем будущем — будет, например, 20%. 2% немного, если в итоге получить 18%, но при этом и более уверенно осознавать, что фаза падения закончилась.

Инвесторы, которые, как и я, предпочитают консервативный подход, часто выбирают ОПИФ рыночных финансовых инструментов «Курс на Восток»*. Это первый открытый фонд на российском рынке, который инвестирует в облигации отечественных компаний в зарубежных валютах. Облигации российских эмитентов могут быть номинированы в долларах, евро, юанях и даже в более редких валютах вроде фунтов стерлингов или франков. ОПИФ рыночных финансовых инструментов «Курс на Восток»* дает осмотрительным инвесторам своего рода подушку безопасности от возможного ослабления курса рубля, получающую доход в виде купонных платежей в рублях в зависимости от его курса соответствующей валюты.

У инвесторов всегда будет потребность в диверсификации. Поэтому валютные облигации будут востребованы и эмитенты наивысшего кредитного качества — «голубые фишки» — продолжат выпуск таких ценных бумаг. Следовательно, инвесторам, и в частности тем, кто выбирает ОПИФ рыночных финансовых инструментов «Курс на Восток»*, будет с чем работать еще долгие годы.

Самые яркие сделки из моего профессионального опыта носили контртрендовый формат. Хорошим примером была покупка акций золотодобывающих компаний в конце 2018 года. Падение цен на золото вызвал комплекс факторов, включающий жесткую кредитную политику ФРС, однако бюджетный дефицит и рост государственных заимствований подсказал, что тенденция с падением золота и ростом облигаций носит временный характер. Этот опыт работы на падающем рынке вырабатывает критическое мышление. Сейчас, когда ситуация на рынках меняется очень быстро и под влиянием внешних обстоятельств возникают новые тренды, эти навыки незаменимы в работе. Они позволяют, например, выделить сектора, которые становятся опорой для экономики. На данный момент, на мой взгляд, самый интересный сектор — логистика и транспорт. Пандемия напомнила инвесторам, потребителям, производителям и регуляторам, что контроль и устойчивость логистических цепочек — это основа экономики. Идея не новая, ранее на ней была основана теория Доу: рост прибылей и котировок промышленного сектора должен подтверждаться смежным ростом транспортного сектора.

До кризиса COVID-19 в системе управленческой отчетности и финансового планирования операций многих международных компаний действовала модель just-in-time (c англ. «точно в срок»). Данная система подходов направлена на оптимизацию издержек в управлении запасами и очень быструю доставку сырья до смежной зоны переработки и производства товаров с последующей быстрой доставкой их потребителю. Концепция очень логична и полезна в работе, однако идею довели до абсурда, что привело к срыву цепочек поставок. Транспортный сектор стал узким горлышком из-за экономии ресурсов. Тут можно привести в пример кейс с регулярными железнодорожными авариями в США, которые «заждались капитальных затрат», или ситуацию с Суэцким каналом. Каждый подобный стресс-тест демонстрирует, что без гибкого и устойчивого транспортного сектора экономика парализуется.

В умении транспортного сектора проходить кризисные фазы кроется и ответ на вопрос, как российской экономике удалось адаптироваться к санкциям. Без эффективной логистической инфраструктуры и ее операторов экономика не способна работать даже на передовых станках и с самыми щедрыми потребителями.

Активы из любых отраслей бизнеса, в том числе и логистики, нужно уметь оценивать. При оценке акций компаний наша команда пользуется тремя блоками метрик: логикой, дисконтированием денежных потоков и анализом межрыночных связей. Логика — это отличный метод сохранять трезвость суждений в период турбулентности или «экстремальной жадности» на рынке. Методы дисконтирования денежных потоков и/или дивидендов (сюда также стоит отнести метод избыточной доходности) — это универсальная концепция оценки фактических и будущих денежных поступлений с поправкой на стоимость денег.

Здесь нужна расшифровка. Представьте, что вы купили квартиру и сдали ее в аренду. Вы предполагаете диапазон доходности от аренды и представляете, что сможете с годами индексировать эти доходы. Также вы ожидаете, что под воздействием инфляции и прочих факторов цена на недвижимость будет расти. Если вы расчетливый инвестор, то параллельно с доходами вы будете планировать расходы на содержание, амортизацию стоимости квартиры, периодические вложения в ремонт и обновление интерьера. Параллельно вы будете делать поправку на цену денег: стоимость ипотечного кредита (если он есть), инфляционные издержки, налоги. Расчет будущей выручки, капитальных затрат и сальдо денежных потоков ответит вам на вопрос, сколько актив должен стоить сейчас и в будущем.

Анализ межрыночных взаимосвязей — это способ оценивать действительность через косвенные индикаторы, которые прямо влияют на стоимость активов. Например, ставки по ипотечным кредитам сказываются на стоимости недвижимости и девелоперских компаний. Стоимость углеводородов оказывает воздействие на издержки и прибыль авиаперевозчиков. А цена на пиломатериалы определяет настроения загородного строительства. Также есть макроэкономические взаимосвязи. Например, оценка стоимости меди относительно золота хорошо таргетирует промышленную инфляцию и будущий рост/спад мировой экономики.

Управляющим активами платят за рациональность в принятии решений. Методы, описанные выше, — прямая форма этого утверждения. Они используются и когда мы формируем наши фонды.

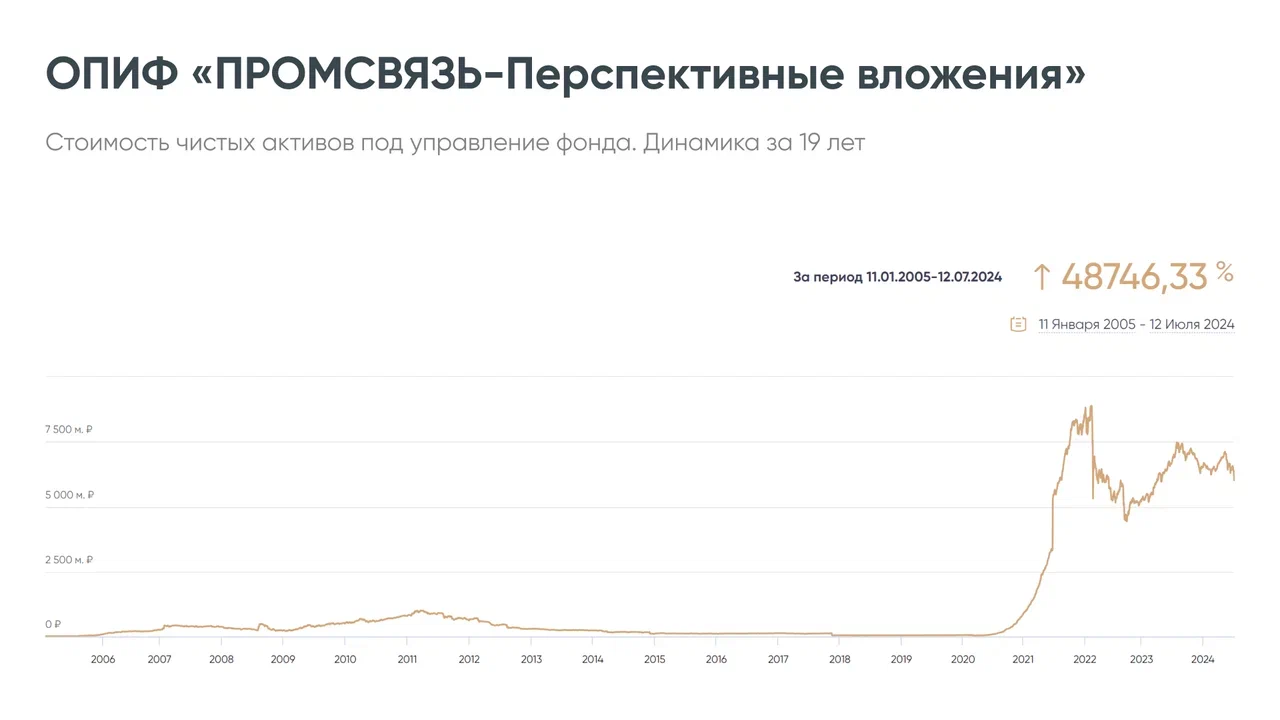

ОПИФ рыночных финансовых инструментов «Перспективные вложения»* (ОПИФ «ПРОМСВЯЗЬ-Перспективные вложения») мы формируем по принципу core + satellite (стратегия, при которой портфель состоит из «ядра» — пассивных инвестиций — и «спутников» — отдельных идей из области активных инвестиций). Действуем по методу top-down, то есть начинаем с макроанализа, далее выбираем сектор, следом — отрасли и в финале — компанию.

Флагманские позиции в фонде — это акции лидеров отрасли. Сателлиты — акции, которые имеют высокие риски волатильности, но и высокий потенциал роста. Риск компаний-сателлитов ограничивается небольшим весом в портфеле и их диверсифицированным количеством.

Эмоциональные решения опасны для инвесторов. Мы все часто опираемся на свои привычки, стереотипы и эмоции, а значит, нам становится сложно воспринимать реальность объективно. Это и обычную жизнь осложняет, а в случае с деньгами грозит большими потерями. Поэтому я убеждена, что способность критично воспринимать информацию, слушать и слышать собеседника и сохранять гибкость в принятии решений — главные качества хорошего аналитика.

Приведу пример. Мы в УК ПСБ всегда общаемся с менеджментом эмитентов. Это не просто практика отдельных консультаций, а системный подход. Только прямой контакт с компанией позволяет сделать здравый вывод, стоит ли пополнять инвестиционный фонд ее ценными бумагами или нет. И если в таком общении ты зашорен, не готов слышать и изучать аргументы, с которыми первоначально не согласен, то результата не будет. Проявлять гибкость бывает непросто. В конце концов, все мы время от времени убеждены в верности своей точки зрения. Я стараюсь занять взвешенную позицию: всегда найти компромисс, разрабатываю несколько сценариев, по-разному сочетая в них свою оценку и аргументы эмитента. А потом совместно с нашими управляющими решаем, какое решение принимаем для конкретного инструмента.

Еще одно рыночное явление, которое крепко завязано на психологии, — это поведение масс. В частности, поведение розничных инвесторов, доля которых существенно выросла на российском рынке за последние два года. Они не оценивают рынок как аналитики или управляющие, они более эмоциональны в принятии решений, что часто приводит к импульсивным сделкам и повышает риск убытков.

Бывает, что в компании-эмитенте происходит ряд неблагоприятных событий, например неудачный запуск новой технологии, разлад среди акционеров, падение продаж. Иногда эта информация попадает в медиа. Новость муссируется, появляется негативный сентимент — настроение участников рынка относительно дальнейшей судьбы актива. Инвесторы преувеличивают масштаб события, бросаются продавать одновременно и в неудачное время. При этом мы в УК ПСБ за счет сравнения разных точек зрения и совместного, проведенного всей командой комплексного анализа ситуации можем оценить значимость события и его возможных последствий и не действуем импульсивно при отсутствии глобального изменения в бизнесе эмитента.

Частные инвесторы, которые осознают свои ограничения, понимают, что недостаточно глубоко могут изучить каждую компанию. Поэтому они выбирают профессиональное управление, например ОПИФ рыночных финансовых инструментов «Дивидендные акции»*. Он инвестирует в бумаги российских компаний с регулярной выплатой дивидендов. Приоритет при выборе мы отдаем эмитентам со стабильной дивидендной политикой и систематическими выплатами. В результате стремимся получить двойной эффект: от дивидендов и от потенциального роста стоимости бумаг.

Общество с ограниченной ответственностью «Управляющая компания ПРОМСВЯЗЬ» (ИНН 7718218817, ОГРН 1027718000067) (далее — «УК ПСБ»). Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21-000-1-00096 от 20 декабря 2002 выдана ФКЦБ России. Лицензия профессионального участника ценных бумаг на осуществление деятельности по управлению ценными бумагами № 045-10104-001000 от 10 апреля 2007, выдана ФСФР России.

*ОПИФ рыночных финансовых инструментов «ПРОМСВЯЗЬ — Облигации». Правила фонда зарегистрированы ФСФР России 23 марта 2005 г. за № 0335-76034355. ОПИФ рыночных финансовых инструментов «ПРОМСВЯЗЬ — Перспективные вложения». Правила фонда зарегистрированы ФСФР России 10 сентября 2004 г. за № 0257-74113429. ОПИФ рыночных финансовых инструментов «ПРОМСВЯЗЬ — Окно возможностей». Правила фонда зарегистрированы Банком России 23.09.2021 за № 4614. ОПИФ рыночных финансовых инструментов «Финансовый поток». Правила фонда зарегистрированы Банком России 23.06.2022 за № 5007. ОПИФ рыночных финансовых инструментов «Курс на Восток». Правила фонда зарегистрированы Банком России 15.12.2022 за № 5223. ОПИФ рыночных финансовых инструментов «Дивидендные акции». Правила фонда зарегистрированы Банком России 01.12.2022 за № 5210 (далее — «Фонды»).

Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в паевые инвестиционные фонды. Перед приобретением инвестиционных паев необходимо внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Правилами доверительного управления соответствующего паевого инвестиционного фонда могут быть предусмотрены надбавки к расчетной стоимости инвестиционных паев при их выдаче и (или) скидки к расчетной стоимости инвестиционных паев при их погашении. Взимание надбавок (скидок) уменьшит доходность инвестиций в инвестиционные паи паевого инвестиционного фонда. Получить информацию о Фондах и ознакомиться с правилами доверительного управления Фондами, с иными документами, предусмотренными Федеральным законом от 29 ноября 2001 г. № 156-ФЗ «Об инвестиционных фондах» и иными нормативными правовыми актами можно по адресу: Российская Федерация, 115054, г. Москва, вн. тер. г. муниципальный округ Замоскворечье, Павелецкая площадь, д. 2, стр. 2. Денежные средства, передаваемые в УК ПСБ в рамках оказания указанных в настоящем сообщении услуг, не застрахованы в соответствии с Федеральным законом от 23 декабря 2003 г. № 177-ФЗ «О страховании вкладов в банках Российской Федерации». Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать вашему инвестиционному профилю и инвестиционным целям (ожиданиям). УК ПСБ не несет ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в данной информации, и не рекомендуют использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Инвестирование в финансовые инструменты сопряжено с рисками. С информацией об УК ПСБ и Фондах, содержащей основные сведения о них, их характеристики, включая риски, расходы и комиссии (вознаграждение УК), можно ознакомиться в ключевых информационных документах, размещенных на сайте: https://www.upravlyaem.ru.