$25 млрд за Snapchat

Компания Snap Inc., создатель приложения Snapchat, опубликовала проспект к IPO на сайте Комиссии по ценным бумагам и биржам США (SEC). В нем Snap раскрыла финансовые показатели сервиса, размер аудитории, прогнозируемую оценку во время размещения. В документе говорится, что Snap хочет привлечь на бирже $3 млрд. Это означает, что весь бизнес Snap может быть оценен примерно в $25 млрд.

Андеррайтерами размещения выступят инвестбанки Morgan Stanley, Barclays, Goldman Sachs, Credit Suisse, JPMorgan, Deutsche Bank, Allen & Company. Это размещение может стать крупнейшим в США за последние годы – после размещения Facebook в 2012 г. и Alibaba в 2014 г. IPO состоится в начале марта на Нью-Йоркской фондовой бирже (NYSE).

Snapchat – это фото- и видеоприложение для смартфонов, получившее особую популярность среди молодой аудитории. От других сервисов оно отличается тем, что позволяет публиковать исчезающие через некоторое время фотографии и видеоролики.

Приложение было создано в 2011 г. студентами Стэнфорда Эваном Шпигелем и Бобби Мерфи. Еще два года назад основатели Snapchat получили предложение от основателя Facebook Марка Цукерберга продать проект за $3 млрд. Однако они отказались от продажи, решив развивать бизнес самостоятельно. С тех пор принадлежащий Facebook фотосервис Instagram ввел функции, аналогичные тем, что изначально были в Snapchat. Доли Шпигеля и Мерфи оцениваются теперь в $5,5 млрд каждая (плюс о $750 млн бонуса при успешном размещении), отмечает FT. На бирже будут продаваться неголосующие акции Snap, и после IPO основатели полностью сохранят контроль над компанией.

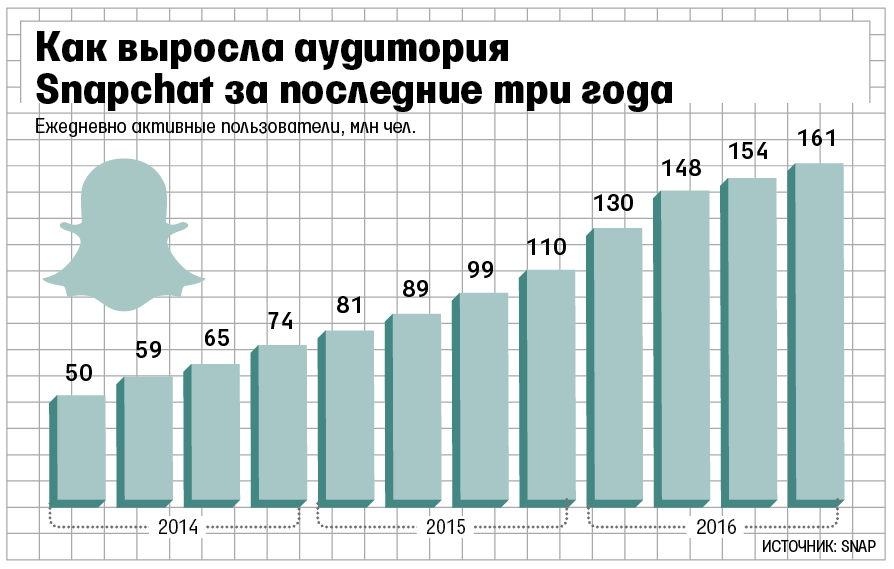

По собственным данным, у Snapchat сейчас 158 млн пользователей, за год аудитория сервиса выросла на 48%. Это уже больше, чем у популярного сервиса микроблогов Twitter (140 млн). Snapchat зарабатывает на рекламе, его выручка в 2016 г. составила $404,5 млн по сравнению с $58,7 млн годом ранее. На одном пользователе Snap заработала в IV квартале 2016 г. $1,05 по сравнению с $0,31 годом ранее. При этом один пользователь из США и Канады приносит Snap $2,15. Правда, компания остается убыточной, ее убыток вырос с $373 млн в 2015 г. до $515 млн в 2016 г.

Snap ожидает, что драйвером роста ее выручки станет рост рынка мобильной рекламы: ее продажи в 2016 г. утроились до $66 млрд, а в 2020 г. они достигнут $196 млрд, говорится в проспекте Snap. Это самый растущий сегмент рекламного рынка, констатирует компания. Одним из факторов роста станет переключение внимания людей с телевизоров на мобильные устройства – этот тренд уже заметен среди молодой аудитории. По данным Nielsen, пользователи в возрасте 18–24 лет во II квартале 2016 г. потратили на 35% меньше времени на традиционное ТВ, чем в тот же период 2010 г.

Аудитория Snapchat пока заметно меньше, чем у Facebook и даже Instagram (1,86 млрд и 600 млн соответственно, также см. график). Facebook провел IPO в 2012 г., тогда его аудитория составляла уже 800 млн пользователей, выручка – $3,7 млрд в предшествующем IPO 2011 году. Кроме того, компания была прибыльна ($1 млрд). Twitter, проведший IPO в 2013 г., был убыточным ($79 млн). Но, несмотря на солидные финансовые показатели, IPO Facebook не прошло безоблачно. Вскоре после размещения акции компании начали резко дешеветь из-за того, что Facebook недостаточно сосредоточился на развитии мобильного направления, а аудитория уже тогда начала активно переходить с настольных ПК на смартфоны и планшеты. Позже Facebook активизировал инвестиции в мобильные продукты, и теперь компания зарабатывает на мобильных устройствах 84% всей своей рекламной выручки. А капитализация Facebook составляет сейчас $385,5 млрд – почти вчетверо больше, чем при размещении.

И у Facebook, и у Twitter, и у Snap есть российский инвестор – бизнесмен Юрий Мильнер. Его инвесткомпания DST Global впервые инвестировала в Facebook в 2009 г. по оценке $10 млрд за всю соцсеть (эта инвестиция была совместной с бизнесменом Алишером Усмановым) и получила 10% акций компании. Часть акций была продана в 2012 г. во время IPO, оставшиеся – в 2014 г., рассказывал сам Усманов. В 2014 г. Forbes оценил его состояние в $18,6 млрд, Мильнера в 2015 г. – в $3,4 млрд. WSJ писала, что DST Global стала совладельцем Snapchat в 2014 г. и оценила всю компанию в $7 млрд. В проспекте Snap в числе совладельцев компании ни DST, ни Мильнер не упоминаются. Представитель Мильнера не ответил на запрос.