Еврозоне все мало

Президент Европейского центрального банка (ЕЦБ) Марио Драги дал понять, что готов расширить программу денежного стимулирования. Руководители центробанка оценят промежуточные результаты вливания ликвидности в декабре, сказал он на пресс-конференции после завершившегося в четверг заседания. На нем ЕЦБ решил оставить основную процентную ставку на рекордно низком уровне в 0,05%, где она находится уже более года.

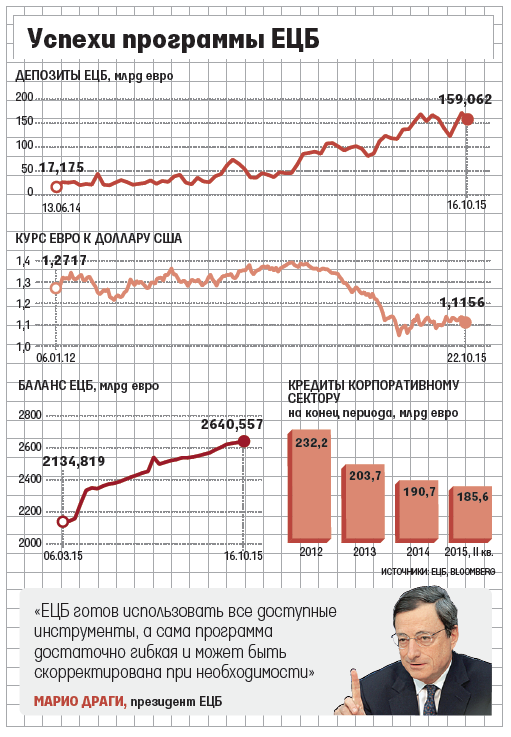

Ставка по депозитам овернайт оставлена на уровне -0,2% – это свидетельствует о том, что коммерческие банки продолжают держать избыточные средства на счетах ЕЦБ и он намерен и далее пытаться выталкивать их в реальную экономику, взимая комиссию за хранение. Более того, на пресс-конференции Драги заявил, что в дальнейшем ставка может быть снижена еще больше, хотя его заявления в предыдущие месяцы свидетельствовали о том, что такая возможность не рассматривается. «Когда у нас нулевые номинальные ставки, реальными ставками движут ожидания» и это причина для того, чтобы рассмотреть нестандартные меры, заявил Драги. «Мы думаем об этом», – ответил он на вопрос о возможности снижения ставки по депозитам, добавив, что идет «открытое обсуждение» и никаких решений не принято.

Падение темпов роста экономики Китая и других развивающихся стран, а также цен на сырьевые товары создает дополнительные риски замедления роста экономики и инфляции в еврозоне, заявил президент ЕЦБ. Поэтому на последнем заседании в этом году, когда экономисты ЕЦБ представят новые прогнозы по экономическому росту и инфляции, совет управляющих проанализирует эффективность программы денежного стимулирования. Совет «готов и способен» при необходимости обеспечить дополнительное стимулирование, сказал Драги: «Мы вполне можем изменить размер, структуру и состав наших монетарных инструментов».

С марта ЕЦБ выкупает активы на $60 млрд евро в месяц. До сентября 2016 г. ЕЦБ планирует скупить государственные, ипотечные и обеспеченные активами облигации на 1,1 трлн евро.

«Если коротко: в декабре ЕЦБ усилит стимул, рассматривается как количественное смягчение [т. е. увеличение объема скупки ценных бумаг], так и снижение ставки», – написал в Twitter Ник Коунис, аналитик ABN Amro. Говард Арчер из IHS Global Insight впечатлен тем, как Драги смог повлиять на курс евро: «По мере того как идет пресс-конференция Драги, евро пинают все ниже и ниже».

На 19.20 мск курс европейской валюты к доллару упал на 1,9% до $1,113. Доходности европейских краткосрочных гособлигаций обновляют исторические минимумы – так, по двухлетним бондам Германии она опустилась до -0,32%. Фондовый рынок воспринимает слова Драги с оптимизмом: индекс голубых фишек EuroStoxx 50 растет на 2,47%.

В последнее время появились признаки того, что действия ЕЦБ помогли увеличить кредитную активность. Количество заявок на кредиты, поданных компаниями и домохозяйствами в III квартале, выросло по сравнению с предыдущим кварталом, показал регулярный опрос банков, проведенный ЕЦБ. Денежное стимулирование «оказало смягчающее воздействие на стандарты кредитования, особенно на сроки и условия кредитов <...> наибольшим был эффект для кредитов предприятиям», говорится в отчете ЕЦБ, опубликованном несколько дней назад. Например, в Италии банков, смягчивших условия выдачи корпоративных кредитов, оказалось на 38% больше, чем ужесточивших; в случае с потребительскими кредитами их было больше на 25%.

Однако ЕЦБ не удается достичь никаких результатов в стимулировании инфляции, цель по которой – немного ниже 2%. В сентябре уровень потребительских цен в еврозоне оказался на 0,1% ниже, чем год назад.

В декабре ЕЦБ продлит программу скупки активов на 2017 г., считают аналитики Citigroup, потому что повысить уровень инфляции ЕЦБ не удается. В 2016 г., по их последней оценке, она составит 1%. Во многом низкая инфляция объясняется факторами, не зависящими от ЕЦБ или ситуации в экономике еврозоны, а именно – замедлением роста развивающихся стран. Оно порождает «третью большую дезинфляционную волну за последние 10 лет», накладывающуюся на еще не завершившиеся первые две, спровоцированные финансовым кризисом 2007–2009 гг. и долговым кризисом в еврозоне в 2011–2012 гг., говорится в отчете Citi.

Продление ультрамягкой денежной политики ЕЦБ и других центробанков – это хорошо для рынка акций, считает Джонатан Стаббс, стратег на рынке акций Европы, Ближнего Востока и Африки Citi. «Сохранение ликвидности – фактор устойчивый, глобальный, он хорошо работает для рынка акций», – указывает Стаббс.