Синхронный рост

В этом году впервые за 20 лет дружно растут все рынки, от фондовых до сырьевых. Инвесторы ждут, что центробанки продолжат поддерживать рост, но опасаются, что это может плохо кончиться

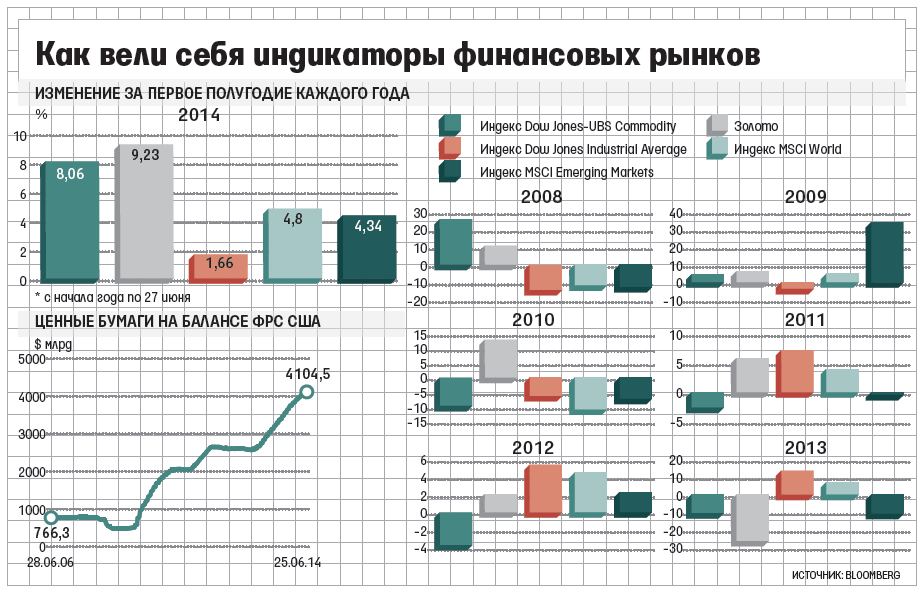

Сначала года по 27 июня Dow Jones Industrial Average прибавил 1,7%, золото - 9,7%, сырьевой индекс Dow Jones UBS вырос на 8,1%, индексы MSCI World и MSCI Emerging Markets - на 4,8 и 4,3% (см. инфографику). Рост всех этих показателей одновременно наблюдается впервые с 1993 г., и ему не помешала даже политическая и экономическая нестабильность на Ближнем Востоке и Украине. Одновременный рост происходит редко, поскольку акции и большинство сырьевых товаров дорожают в спокойные времена, тогда как облигации и золото пользуются спросом в кризис.

Многие инвесторы связывают происходящее с ростом глобальной экономики, а также с готовностью Федеральной резервной системы США (ФРС), Банка Японии и ЕЦБ продолжать политику низких ставок, чтобы дать возможность экономикам восстановиться от рецессии, вызванной финансовым кризисом 2008 г. и кризисом 2011 г. в еврозоне. Другие обращают внимание, что в 2013 г. бонды и золото сильно подешевели, тогда как S&P 500 прибавил 30%, поэтому эти активы должны были начать дорожать.

«Сейчас рынки - как в сказке о Златовласке», - говорит начальник отдела рынка фиксированной доходности США GAM Джек Флаэрти: не то чтобы горячо и не то чтобы холодно.

Но не все столь безоблачно. Инвесторы нервничают из-за роста акций, снижения оборотов и низкой волатильности. В первом полугодии среднее значение индекса волатильности VIX, рассчитываемого чикагской CBOE, составило 13,8 - минимум с 2007 г.

Высокие цены и низкая волатильность могут означать, что инвесторы успокоились и за небольшую доходность принимают непропорционально большие риски, уже не раз предупреждали председатель ФРС Джанет Йеллен и президент ФРБ Нью-Йорка Уильям Дадли.

«Этот год очень аномальный», - отмечает главный стратег Global Financial Private Capital Майк Соррентино. По его словам, Global Financial сейчас держит больше, чем обычно, денежных средств и сокращает покупку сильно подорожавших акций. «Не хочу иметь дело с тем, что может в любой момент взорваться», - объясняет Соррентино.

Одна из причин ралли - падение доходности 10-летних казначейских облигаций США с 3% годовых в конце 2013 г. до 2,53% в прошлую пятницу. Поэтому в поисках доходности инвесторы покупают акции, облигации и сырье. Спрос есть как на коммунальные компании, показывающие лучшие результаты на фондовом рынке США, так и на активы развивающихся рынков.

После январской распродажи инвесторы стали возвращаться на развивающиеся рынки, вкладываясь в поисках доходности в ценные бумаги таких стран, как Бразилия и Индонезия. Валютный индекс MSCI EM с начала года прибавил 2,6%. Результаты долгового рынка развивающихся стран впечатляют еще сильнее: +8,8% (данные JPMorgan).

Реформы в развивающихся странах также были позитивным сигналом для инвесторов. Например, выборы премьер-министром Индии Нарендры Моди, считающегося реформатором в интересах бизнеса, дало начало ралли на местном фондовом рынке. С начала года индийские акции подорожали на 19%.

Есть среди развивающихся рынков и неудачники. Китайский юань подешевел к доллару на 2,7%, и одной из причин стали действия китайского нацбанка, направленные на ослабление своей валюты.

Некоторые инвесторы уже высказывают опасения, что цены на акции и облигации неоправданно высоки. «Большой риск связан с тем, что ставки могут пойти вверх», - говорит управляющий Federated Investors Доналд Элленбергер. Но, вероятно, случится это еще не скоро. Больше всего инвесторы опасаются геополитических рисков, а не сворачивания стимулирующей программы ФРС, показал опрос Barclays около 1000 глобальных инвесторов. «Те, кто прочит резкий рост ставок, преувеличивают проблему», - утверждает портфельный стратег Sage Advisory Services Энтони Пэриш.

Индекс коммунальных компаний S&P 500, куда вкладываются инвесторы, которым нужна предсказуемая дивидендная доходность при низком рынке, с начала года вырос на 15%. Из-за высокой доходности подобных секторов и переоцененности акций по сравнению с прибылью компании некоторые портфельные управляющие перестают инвестировать часть денег. «Это несколько удручает», - признает вице-президент Fort Pitt Capital Ким Форрест.

Опасения в связи с переоцененностью вызывают не только акции. Фонд USAA Flexible Income за последние три месяца увеличил долю денежных средств в портфеле с 3 до 8% активов, отмечает его вице-президент Арне Эспе. «Ралли может продлиться и, вероятно, еще продлится, но мы ничего не получаем за риск», - сетует он