Региональные налоги: Льготы за свой счет

На фоне наметившегося в 2013 г. и I квартале 2014 г. резкого роста дефицитов бюджета и долга целого ряда субъектов Федерации Министерство финансов обозначило курс на радикальный и принципиальный пересмотр подходов к предоставлению действующих и новых льгот по налогам, поступления от которых зачисляются в бюджеты субъектов Федерации и муниципальных образований.

Вначале на расширенной коллегии Министерства финансов, проходившей 15 апреля 2014 г. при участии председателя правительства, министр финансов предложил провести анализ эффективности предусмотренных федеральным законодательством действующих налоговых льгот, отметив, что более половины таких льгот приходится на бюджеты субъектов Федерации, одновременно высказав мнение о целесообразности введения моратория на установление новых льгот.

Затем в опубликованном на сайте Минфина для обсуждения проекте Основных направлений налоговой политики на 2015-2017 гг. этот тезис был развернут в предложения: а) об окончательном отказе от установления на федеральном уровне новых льгот по региональным и местным налогам, б) об отмене уже существующих льгот (или наделении полномочиями об их отмене органов государственной власти субъектов и местного самоуправления), а также в) о передаче полномочий по введению и определению параметров льгот по федеральным налогам в части доходов, поступающих в бюджеты субъектов Федерации и местные бюджеты, на уровень соответствующих органов государственной власти и местного самоуправления.

Данные предложения нельзя не приветствовать как находящиеся в русле общей тенденции децентрализации налоговой системы с наделением субъектов Федерации более широкими полномочиями в области налоговой политики, т. е. развязыванием органам государственной власти субъектов рук для работы с собственной налоговой базой, по создания региональных налоговых режимов, соответствующих нуждам конкретных регионов, стимулирования такого в целом позитивного явления, как налоговая конкуренция субъектов Федерации - конкуренция за мобильного налогоплательщика, который может выбирать, где вести бизнес, где жить и работать, исходя в том числе и из соотношения налоговых расходов и получаемых за эти деньги общественных благ. Помимо прочих преимуществ децентрализация властных полномочий в налоговой сфере в конечном счете приближает к налогоплательщику, выступающему одновременно еще и избирателем такой региональной власти, точку принятия решений по налоговым вопросам, способствуя более быстрой и точной связи - а значит, формированию сильного гражданского общества и подотчетной этому обществу власти.

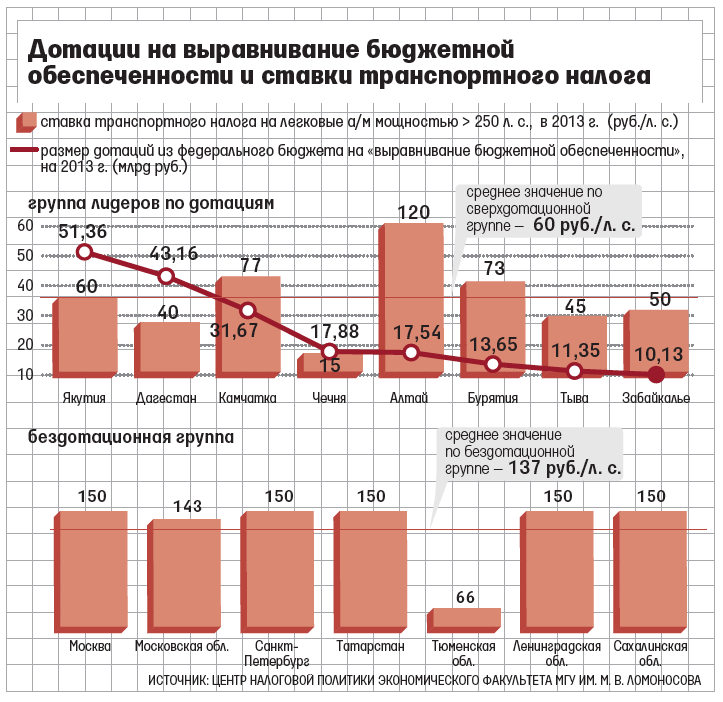

Однако при расширении налоговых полномочий субъектов Федерации следует иметь в виду, что далеко не все субъекты Федерации к такому расширению готовы, о чем, в частности, свидетельствует недавно обнародованное исследование Центра налоговой политики экономического факультета МГУ им. М. В. Ломоносова (см. таблицу).

Эксперты центра по итогам 2013 г. взяли все субъекты Федерации, не получающие дотации из федерального бюджета на так называемое выравнивание бюджетной обеспеченности (таких оказалось всего 7 из 83 регионов), и восемь субъектов Федерации, являющихся крупнейшими получателями таких дотаций из федерального бюджета (в размере от 10 млрд руб. и более, получающие в совокупности 47% от всего объема таких дотаций), и сопоставили ставки транспортного налога, установленного в этих субъектах на 2013 г. (ставки в 2014 г. в нескольких субъектах из обеих групп были повышены) в отношении наиболее мощных (а значит, дорогих) автомобилей - мощностью свыше 250 л. с. Неудивительно, что при равной стоимости таких автомобилей по России и равной же способности их владельцев к уплате транспортного налога средняя ставка (в рублях на 1 л. с.) по группе недотационных субъектов оказалась близкой к максимально разрешенной федеральным законодательством (137 руб. при максимуме в 150 руб.), в то время как в группе субъектов - чемпионов по дотациям из федерального бюджета средняя ставка составила всего 60 руб.

На этом частном примере можно сделать вывод о том, что субъекты Федерации, имеющие возможность погашать дефицит бюджета за счет дотаций из федерального бюджета, на текущий момент не имеют достаточных стимулов для работы с собственной налоговой базой, собственными налогоплательщиками, предпочитая поиску сложных решений по нахождению правильного баланса между желанием пополнить бюджет, необходимостью поддерживать экономический рост и обеспечивать социальную стабильность конкуренцию за деньги из федерального кармана. Отметим, что такое поведение никоим образом не оказывает влияния и на оценку деятельности органов власти - при анализе опубликованных в 2014 г. рейтингов эффективности губернаторов невозможно найти никакой увязки между позицией губернатора в списке и уровнем дотационности управляемого губернатором субъекта - как в статике, так и в динамике. Эти стимулы следует создавать.

Представляется целесообразным дополнить предложения Минфина логически напрашивающейся дифференциацией подхода в отношении наделения дополнительными полномочиями, сохраняя и увеличивая пространство для налогового маневра тех субъектов, которые обходятся без дотаций от Федерации, и одновременно сокращая и без того избыточные властные полномочия в области налоговой политики тех субъектов, которые не вполне ответственно пользуются ими, не испытывая финансовых последствий своих решений. Возвращаясь к примеру с транспортным налогом, который в соответствии с законодательством относится к категории региональных: бездотационные регионы должны сохранить полномочия по определению уровня налоговой нагрузки в рамках установленного федеральным законодателем диапазона, в то время как в отношении дотационных регионов федеральные власти должны иметь возможность устанавливать или корректировать установленную субъектом ставку, обеспечивая полномасштабную реализацию налогового потенциала субъекта до того, как выдавать ему очередные дотации.

Кроме того, актуальным является и постановка вопроса об ограничении налоговой конкуренции субъектов Федерации за налогооблагаемую прибыль действующих на территории нескольких субъектов компаний и корпоративных групп. На настоящий момент власти целого ряда регионов вынужденно участвуют в игре на понижение, перетаскивая друг у друга налогоплательщиков обещаниями пониженной ставки по налогу на прибыль. Во многих случаях речь идет не о фактическом переводе или создании нового производства, а о смене места расположения головного офиса, налоговой регистрации (здесь в первых рядах находится Санкт-Петербург) или о внесении изменений в состав так называемых консолидированных групп налогоплательщиков (исчисляющих совокупную налогооблагаемую прибыль в целом по группе), для того чтобы обеспечить соответствующему субъекту Федерации (первыми такую схему опробовали в Ленинградской области) рост доли прибыли, облагаемой налогом в этом субъекте, за счет снижения доли прибыли других субъектов без какого бы то ни было изменения деятельности предприятий группы в принципе. Подобные льготы нередко лишены стимулирующей (к осуществлению инвестиций, росту занятости, уровня оплаты труда) роли и служат в основном снижению налоговой нагрузки крупнейших корпораций, переговорная позиция которых зачастую куда сильнее позиции региональных властей, с итоговым уменьшением доходов консолидированного бюджета субъектов Федерации. А сама ситуация является очередной практической иллюстрацией к знаменитой «дилемме заключенного» (в ее повторяющемся варианте) из математической теории игр, в которой нескоординированное поведение участников игры (субъектов Федерации) ведет в долгосрочной перспективе к проигрышу каждого из них и всех в совокупности. Несовершенства налогового режима в применении к крупнейшим налогоплательщикам (безусловно, имеющие место, и ответом на них и являются описанные практики) стоит все же решать более системными методами, унифицированно и на федеральном уровне, оставив регионам конкуренцию за реальные инвестиции и проекты регионального уровня, а значит - за рабочие места в регионе, за контракты местным подрядчикам и промышленности и только как производная - за налоговые доходы.