Опционы вышли из моды

И в России, и за рубежом в программах долгосрочной мотивации менеджеров все реже используют классические опционные схемы. Альтернативные варианты оказались и проще, и удобнее

Классические опционы теряют популярность у международных публичных компаний как минимум каждый год за последние пять лет, посчитали исследователи международной консалтинговой компании Equilar. Эта тенденция прослеживается во всех без исключения сегментах и для всех категорий компаний, например, как среди работодателей, которые активно пользовались этим инструментом мотивации, так и среди компаний, которые им пользовались не столь активно.

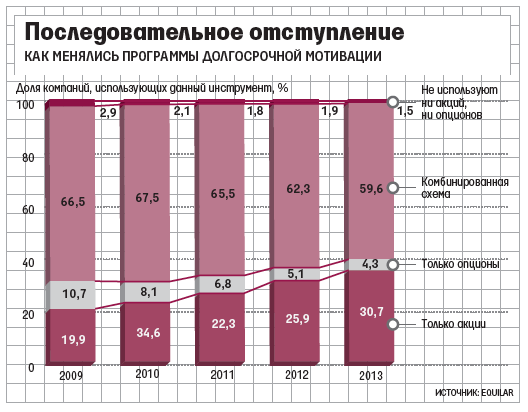

В то же самое время популярность схем с вознаграждением акциями стабильно растет. Если в 2009 г. различные варианты вознаграждения акциями использовали 20% участников исследования, то к 2014 г. их стало 34,7%. Но если углубиться в детали, судьба классических опционов выглядит еще более печально. В 2009 г. 10,7% компаний строили свои программы долгосрочной мотивации исключительно на классических опционах, к 2014 г. таких осталось 4,3% (см. график). Подавляющее большинство используют комбинацию различных инструментов, к тому же в этом наборе, как правило, присутствуют акции.

Печальная судьба классики

Специалисты Equilar проанализировали отчетность 1345 компаний, входящих в индекс Standard & Poor's 1500. Единственным критерием отсева было наличие данных о программах долгосрочной мотивации за каждый год из последних пяти лет.

Мало того что классические опционы становятся менее популярны среди работодателей, их доля в компенсационном пакете снижается, да и число менеджеров, участвующих в настоящих опционных программах, сокращается на протяжении всего времени наблюдений. Вот несколько примеров: с 2009 г. количество опционов, выписываемых типичному менеджеру в начале программы, сократилось на 65% (до 181 000), а количество опционов, которые менеджеры теоретически могут получить по ранее начатым программам, - на 45%. Быстрее всего разлюбили классические опционы крупные компании, работающие в области коммунальных услуг (utilities). А чаще других замещают классические опционные программы вознаграждением акциями компании из секторов здравоохранения и высоких технологий, отмечают исследователи.

У столь резкого падения популярности классических опционных программ есть несколько разных причин, утверждают эксперты. С 2005 г. американские эмитенты обязаны фиксировать расходы на любые мотивационные программы, даже если цена акций не возрастет, а участники программы - сотрудники не станут исполнять опцион. Получилось, что с точки зрения отчетности классические опционные программы сравнялись со схемами, связанными с вознаграждением акциями. Вот только в случае с акциями ситуации, когда компания отчиталась о расходах, а сотрудники не получили вознаграждения, невозможна в принципе.

Кризис 2008-2009 гг. еще больше подорвал репутацию опционов. Из-за падения фондового рынка многие участники опционных программ не смогли получить долгосрочных компонентов вознаграждения и оказались демотивированы. Работодатели поначалу стали переписывать условия созревания опционов, но затем начали постепенно отказываться от них вовсе в пользу различных форм вознаграждения акциями. И, наконец, акт Додда - Франка вынуждает работодателей привязывать компенсацию менеджеров к достигнутым результатам. Для этих целей схемы с использованием акций годятся не хуже, чем классические опционы, отмечают исследователи.

Акции эффективнее

Российские компании все чаще уходят от практики поощрения сотрудников путем предоставления опционов и предпочитают вознаграждать их акциями, говорит Екатерина Ухова, партнер EY, руководитель группы услуг в области управления эффективностью деятельности и мотивации персонала в СНГ. Эта тенденция стала особенно заметной после кризиса 2008 г., который показал, что зачастую оценка компании биржевым рынком не отражает ее операционной эффективности.

Новые программы внедряются взамен старых, период действия которых завершен, подчеркивает Ухова. Возможно, есть случаи конвертации текущих опционных программ в программы предоставления акций, но EY такой информацией не располагает.

Вознаграждение акциями в наибольшей степени обеспечивает баланс между интересами акционеров и менеджмента и повышает заинтересованность высшего руководства в достижении долгосрочных стратегических целей, подчеркивает Алла Романчук, директор отдела консультационных услуг по управлению персоналом PwC.

Выбор России

При выборе данного инструмента следует помнить о более высоких издержках на разработку и администрирование акционной программы по сравнению с программами, основанными на денежных выплатах. Еще одним важным фактором являются возможные налоговые расходы, связанные с программой. Кроме того, если акции компании не торгуются, необходимо будет предусмотреть механизм обратного выкупа акций акционером у участников после завершения цикла программы, что потребует согласия акционера. Поэтому популярность программ долгосрочной денежной мотивации в России пока выше, подчеркивают в PwC. По данным «Обзора оплаты руководителей высшего звена PwC», в 2013 г. 31% его участников мотивировали руководителей долгосрочными бонусами. Примерно столько же использовали фантомные акции или фантомные опционы (в этом случае топ-менеджер получает денежное вознаграждение, но его размер привязан к капитализации компании). 20% участников обзора мотивировали руководителей акциями с ограничениями, еще 13,8% использовали классические опционы.

В России тенденция постепенного отхода от опционных программ полностью подтверждается, говорит Светлана Грайхе, консультант Ward Howell. Впрочем, по ее словам, есть у компенсационных пакетов топ-менеджеров российских компаний одна особенность. Действуя в российском правовом поле, выплатить или даже оговорить вознаграждение акциями затруднительно. Поэтому в России компенсационные пакеты привязывают и к достигнутым результатам, и к капитализации, но выплачивают в большинстве случаев наличными, заключает Грайхе.