Корпоративный долг: Хватит «продлевать и притворяться»

В последнее время много говорится об избыточной долговой нагрузке многих крупнейших российских компаний (главным образом металлургических, но не только) и их трудностях с обслуживанием кредитов. Аналитики объясняют эти проблемы, как правило, плохой конъюнктурой товарных рынков. Между тем они в неменьшей степени вызваны тем, как был проведен прошлый раунд реструктуризаций долга тех же самых заемщиков западными и российскими банками-кредиторами в 2008-2010 гг.

Соглашения о реструктуризации тогда свелись в основном к отсрочкам и рассрочкам погашения долга в надежде на скорый рост цен на сырьевые товары. И все остались довольны: собственники компаний сохранили контроль и лицо; банки избежали списаний и даже заработали на комиссиях и повышенных процентах; государство (выручив олигархов посредством рефинансирования силами госбанков и предоставления гарантий по кредитам) не допустило краха флагманов индустрии и предотвратило массовые увольнения. А консультанты неплохо заработали.

Вот только рост на товарных рынках оказался недолгим и сменился новым падением цен - теперь уже затяжным. А владельцы многих российских компаний, освоив трюк по развитию своего бизнеса и скупке активов на заемные деньги с последующей почти безболезненной реструктуризацией этих кредитов, не только не снизили, но во многих случаях нарастили долговую нагрузку. В результате мы практически вернулись к ситуации 2008 г., когда многие компании не в силах ни гасить, ни рефинансировать свои долги (а в некоторых случаях и платить проценты). С той лишь разницей, что перспективы восстановления конъюнктуры весьма туманны, а средств у государства на спасение отечественной промышленности существенно меньше.

Результат нашего анализа средних показателей долговой нагрузки крупных компаний России и СНГ, подвергшихся реструктуризации после кризиса 2008 г., в таблице. Мы видим ухудшение по всем показателям, кроме коэффициента покрытия платежей по долгу. Да и этот индикатор улучшился только из-за отсрочки выплат тела долга по одному крупному кейсу.

Поэтому рискну утверждать, что методы, с относительным успехом использованные в 2008-2010 гг., теперь могут стать контрпродуктивными для каждой из заинтересованных сторон.

Финансовые институты (как западные, так и российские) сталкиваются с нарастающими требованиями регуляторов проводить более взвешенную финансовую политику и с большей степенью консерватизма подходить к отражению качества своих активов в отчетности. Одним из последствий этого станет невозможность применения тактики extend and pretend («продлевать и притворяться»), т. е. рефинансировать кредиты и рассчитывать на то, что это приведет к улучшению качества кредитов. Это может привести к вымыванию капитала (не говоря уже о нехватке средств для кредитования более успешных компаний) со всеми вытекающими последствиями.

Предприятия-заемщики также оказываются в крайне незавидном положении. Отягощенные долгами, они не имеют средств ни на инвестиции, ни на выплату дивидендов. Это, а также искусственное поддержание на плаву предприятий-зомби, которые в принципе не способны стать эффективными, препятствует возобновлению экономического роста, повышению производительности, восстановлению фондовых рынков.

Наконец, государству во всех его проявлениях придется (и уже приходится) столкнуться с новым валом просьб о спасении. Скудеющие государственные ресурсы будут и дальше отвлекаться от задач структурного реформирования экономики. При этом возврат средств господдержки будет становиться все более проблематичным, а вот взыскание банками по выданным госгарантиям - все более реальным.

Так что же делать? Как и в любой системной проблеме, простых решений нет, но начать все же стоило бы с анализа причин того, почему реструктуризация образца прошлого кризиса так и не привела к устойчивому восстановлению платежеспособности российских заемщиков и, соответственно, что следовало бы делать по-другому в этот раз. Назовем только некоторые из таких моментов.

Первое. Баланс сил в переговорах по реструктуризации долга всегда оказывался смещенным в сторону должника. Ведь стороны знали: банкротство заемщика для кредиторов не вариант, и им по большому счету все равно придется «брать, что дают». К сожалению, несмотря на предпринимавшиеся на протяжении последних 20 лет неоднократные попытки реформирования российских процедур несостоятельности, они по-прежнему не защищают добросовестных кредиторов и (что характерно) не способствуют сохранению и реструктуризации жизнеспособного бизнеса. Именно поэтому мы практически не видим на рынке крупных банкротств, не выполняемых по явному заказу одной из сторон и не сводящихся к работе «похоронной команды».

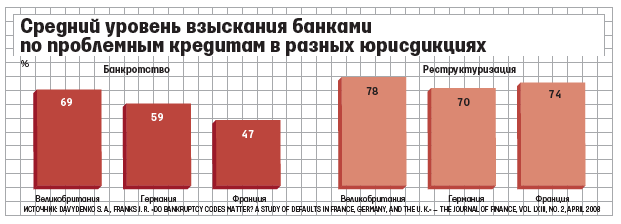

Автор писал об этих проблемах более подробно в статье «Должники и кредиторы: играть по правилам» («Ведомости» от 21.09.2010). Ситуация с тех пор, к сожалению, мало изменилась к лучшему. В то же время мировой опыт показывает, что при предсказуемой и эффективной системе несостоятельности внесудебная реструктуризация также бывает гораздо более результативной, поскольку стороны понимают, в каком положении они окажутся в случае банкротства. Вот пример. В Великобритании основная реабилитационная процедура несостоятельности Administration (аналог нашего внешнего управления) направлена, как правило, на спасение бизнеса путем его быстрой продажи. При этом, как видно на графике, уровень удовлетворения требований кредиторов и в банкротстве, и вне его выше, чем, к примеру, во Франции, где согласование планов реструктуризации может длиться годами.

Что характерно, выше оказывается и процент успешно реструктурированного и спасенного бизнеса заемщика. Поскольку живой бизнес стоит больше, чем набор активов, кредиторы используют банкротство только как последнюю возможность - но такая возможность должна у них быть.

Два-три значимых банкротства с оздоровлением или продажей жизнеспособных частей бизнеса существенно изменят весь ландшафт процессов реструктуризации долга в России. Более того, заставив наконец институт несостоятельности реально работать, государство повысит доступность и снизит цену кредита для российских заемщиков.

Второе. В прошлый кризис российское государство сыграло положительную роль, рефинансировав часть долгов и выручив тем самым и банки (прежде всего западные), и собственников предприятий. Вместе с тем оно косвенно способствовало сохранению перекредитованности реального сектора и неэффективности бизнес-моделей, что привело сейчас к возврату проблем. Возможно, теперь следовало бы обусловить дальнейшую помощь снижением долговой нагрузки (через вливание новых средств акционерами, продажу активов, списание банками части долга или конвертации его в акции и т. д.) и повышением операционной эффективности. Иными словами, стимулировать рынок решать свои проблемы самостоятельно, а государственные средства направлять туда, где он явно не справляется (например, на переобучение и трудоустройство высвобождающихся работников).

Третье. В 2008-2009 гг. масса времени, средств и эмоций была потрачена сторонами на выработку правил игры. Поначалу приходилось слышать примерно следующее. Банки: «Пусть нас выручит государство, коли заемщик - национальный лидер в производстве того-то». Или: «Пойдем со своим судебным иском до конца, чтобы шантажировать других и они выкупили наш долг». Заемщики: «Банки сами виноваты, что выдавали такие кредиты, и нечего с ними церемониться». Или вот еще: «Будем разбираться с кредиторами поодиночке, каждому говоря разное».

Между тем в международной практике уже давно выработан свод неформальных правил (известных как лондонский подход или принципы INSOL), регулирующих взаимоотношения кредиторов между собой и с должником в крупных реструктуризациях.

Принципы INSOL (кратко):

- введение добровольного периода моратория для обсуждения плана действий;

- согласие кредиторов не предпринимать каких-либо односторонних действий по взысканию задолженности;

- отказ должника от действий, идущих вразрез с интересами кредиторов, и предоставление им необходимой информации;

- равный доступ к информации и конфиденциальности;

- учет в любых предложениях по реструктуризации позиции каждого кредитора на начало периода моратория (pari passu);

- установление приоритетного статуса любого нового финансирования;

- создание координационного комитета кредиторов и приглашение независимых экспертов.

Эти принципы уже более или менее успешно применялись в ряде крупнейших российских кейсов по реструктуризации. Учитывая роль российского государства и как кредитора (для компаний), и как регулятора (для банков), можно утверждать, что у него достаточно инструментов, чтобы побуждать стороны следовать этим принципам.

И, пожалуй, последнее. Неоднократно приходилось наблюдать, как эффективности реструктуризации не способствовала и позиция самих банков, в том числе западных. Во-первых, курировать реструктуризацию кредита часто поручали фактически тем же сотрудникам, которые его выдавали, практически без участия специалистов по работе с проблемной задолженностью. Объяснять заложенный в такой схеме конфликт интересов, наверное, излишне. Во-вторых, после подписания соглашений о реструктуризации все сколь-нибудь высокопоставленные сотрудники банков уходили из процесса заниматься новыми сделками и делегировали мониторинг младшим коллегам. В результате, к примеру, механизмы cash sweep (использования всех свободных денежных средств на сокращение долга) практически ни в одном кейсе реально не заработали, а реакция банков на признаки ухудшения финансового положения должника была крайне запоздалой.

В заключение скажу, что не испытываю иллюзий в отношении легкости следования вышеуказанным рецептам. Но представляется, что они могли бы помочь в выработке более эффективных подходов к новому раунду реструктуризаций долга российских компаний. Понятно одно: очередные рассрочки и отсрочки долга могут быть необходимы, но без радикального снижения долговой нагрузки и повышения операционной эффективности они только усугубят проблему и могут привести к плачевным последствиям не только для отдельных компаний и банков, но и для экономики в целом.