Ревизия: Антикредитная политика

Пока в России власти борются за доступность кредита, в других странах они часто стараются сделать его недоступным. Цель – предотвратить надувание пузырей, которые могут лопнуть и привести к новому кризису

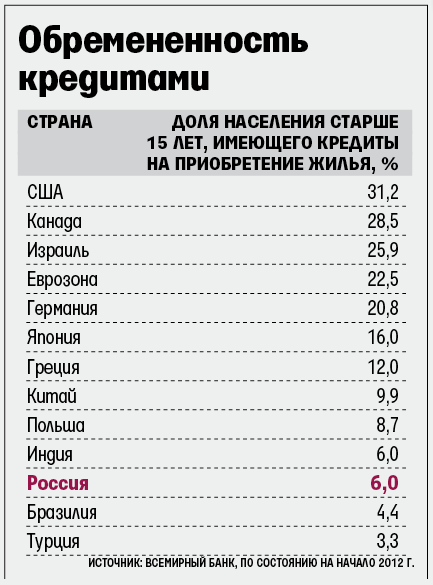

Не доросли до пузыря. России ипотечного пузыря пока бояться нечего: кредитов выдано мало, ставки высокие, требования к заемщикам жесткие

Мало и дорого. Российская ипотека находится пока еще в зачаточном виде, объясняет руководитель департамента ипотеки и кредитов «НДВ-недвижимости» Андрей Владыкин. Другие государства действительно могут ужесточить требования по ипотечной сделке, например увеличить первоначальный взнос с 0 до 10%, не выдавать кредиты безработным, но и после всех этих ужесточений ставка останется в районе 2–4% годовых, а срок кредита будет 30 и более лет, считает он. В России же, по данным АИЖК, средневзвешенная ставка по рублевым ипотечным кредитам составляет 12,7%. Отечественному ипотечному рынку расти до уровня развитых рынков еще лет 10, уверен эксперт ЦМАКП Олег Солнцев. «Отношение долга к доходам населения и долга к ВВП в нашей стране в разы отстает даже от уровня Восточной Европы, ценового перегрева на рынке недвижимости тоже не наблюдается, несмотря на то что рост цен в 2012–2013 гг. стал немного опережать инфляцию, так что кризиса на рынке ипотеки не предвидится», – отмечает он. Нельзя сказать, что в России нет проблемы с плохими ипотечными кредитами, но ее актуальность в Европе гораздо выше: в России доля ипотечных кредитов к ВВП меньше 3,5%, тогда как на развитых рынках – 40–50%, отмечает аналитик АИЖК Андрей Туманов. Суммарный ипотечный портфель составлял на 1 июня более 2,2 трлн руб. из общего кредитного портфеля банков в 36,5 трлн руб.

Слово о пузырях. Алан Гринспэн

Экс-председатель ФРС США (2007 г.). «После более чем 50 лет наблюдений за тем, как зарождаются и лопаются ценовые пузыри, я с неохотой вынужден констатировать, что из них невозможно безопасно выпустить воздух средствами монетарной политики или другими политическими мерами, пока спекулятивная лихорадка не спадет сама собой. Мировые центробанки мало что могли сделать для обуздания нынешнего, теперь уже выдохшегося, всплеска людской эйфории».

Джордж Сорос

Инвестор (2007 г.). «Работа властей в том и заключается, чтобы не дать развиться крайностям. Алан Гринспэн пытался сделать это, говоря об «иррациональной эйфории» на фондовом рынке [в 1996 г.]. Но его раскритиковали за то, что он якобы пытается подорвать рост, и он бросил это дело, сказав: «Контроль за ценами активов не наша компетенция».

Джозеф Стиглиц

Профессор Колумбийского университета, лауреат Нобелевской премии по экономике (2011 г.). «В США есть люди, принимающие решения. Когда надувался пузырь <...> похоже, они верили в то, что свободный рынок решит их проблемы. В Китае люди, принимающие решения, были очень озабочены <...> тем, какие меры принять. Поэтому в Китае пузырь в случае схлопывания не может помешать росту экономики в целом».

Нуриэль Рубини

Профессор экономики Stern School of Business при Нью-Йоркском университете (2008 г.). «Если вы видите, что практика кредитования становится неадекватной <...> можно не только повысить требования к достаточности капитала банков, но и, если их кредитная политика становится неприемлемой, ее нужно корректировать. В этом и заключается роль надзорных и регулирующих органов».

Марк Фабер

Управляющий инвесткомпанией Marc Faber (2011 г.). «Гринспэн утверждает, что невозможно распознать пузыри. Я это делал не раз: в Японии и на Тайване в 1989 г., в октябре 1987 г. в США, перед азиатским кризисом 1997 г., я видел пузырь NASDAQ, пузырь на рынке недвижимости США. Чтобы их распознать, не нужно быть гением. Пузыри возникают, когда есть чрезмерный рост кредитования».

Экспериментальное средство от кризиса

Ипотечный кризис в США, переросший в самый масштабный со времен Великой депрессии глобальный экономический кризис, заставил центробанки по всему миру снизить кредитные ставки до минимума и вкачивать в экономику все больше и больше денег. И теперь они с тревогой ждут, что эти деньги приведут к образованию очередных пузырей, которые начнут лопаться и спровоцируют новый кризис.

Простым способом избежать таких пузырей является повышение ставок. Однако в условиях низкой инфляции или высокой безработицы это фатально для экономики. Поэтому регуляторы экспериментируют со специализированными мерами, регулирующими секторы, где наблюдается избыточное финансирование. Поскольку пузыри часто формируются на рынке недвижимости и именно он оказался в центре последнего кризиса, многие пытаются контролировать рост цен на жилье, ограничивая ипотечное кредитование. Но не только: в Индонезии, например, ужесточают выдачу кредитов на мопеды.

Такие меры направлены на поддержание устойчивости всей финансовой системы и экономики страны, поэтому их называют макропруденциальными – в отличие от микропруденциальных, принимаемых для поддержки и оздоровления отдельных банков.

Сама идея вызывает беспокойство у многих экономистов. «Макропруденциальные инструменты пока новы, и данных об их эффективности недостаточно», – считает главный экономист МВФ Оливье Бланшар. Некоторые воспринимают термин «макропруденциальный» как эвфемизм, за которым скрывается давно дискредитировавшая себя практика государственного вмешательства в экономику. Другие, однако, напоминают, что, доверившись «невидимой руке рынка», регуляторы проглядели самый серьезный финансовый кризис за несколько десятилетий. «Многие считали, что вполне нормально дождаться кризиса, а потом бороться с его последствиями. Но кризис, с которым мы столкнулись, был столь масштабным и оказал на нас столь сильное влияние, что <...> меры по его предупреждению могли бы обойтись дешевле», – заявил председатель корейского ЦБ Ким Чхонг Су.

Южная Корея: рынок просто замер

Стремясь избежать повторения разрушительного азиатского финансового кризиса конца 1990-х, центробанк и правительство Южной Кореи на протяжении последнего десятилетия активно применяют инструменты макропруденциальной политики. Регуляторы хотят, чтобы цены на жилье росли, но не слишком быстро. Для этого они многократно корректировали размеры минимального первоначального взноса при покупке жилья в кредит, а также необходимое для одобрения кредита соотношение между долгом и доходом заемщика. Кроме того, были введены финансовые сборы для банков, чтобы ограничить объем их краткосрочных заимствований в иностранной валюте и сделать их менее зависимыми от колебаний на мировых рынках.

При покупке жилья в престижных районах, таких как сеульский Гангнам, который часто сравнивают с Беверли-Хиллз, первоначальный взнос должен быть не менее 50% стоимости объекта, а выплаты по кредиту не могут превышать 40% дохода семьи. Чтобы ограничить спекуляции на рынке, для владельцев более одного объекта недвижимости был введен налог на продажу в 60%. Эти меры принесли желаемый эффект – к разочарованию агентов по недвижимости. «Рынок просто замер. Правительство вмешалось в процесс слишком глубоко и почти разрушило рынок», – жалуется риэлтор Парк Сун Сео.

Цены на жилье в Гангнаме в прошлом году упали на 5%. В офисах окрестных агентств по недвижимости не наблюдается притока клиентов и телефоны преимущественно молчат. Новое правительство в апреле отменило некоторые ограничения по первоначальным взносам для объектов в Гангнаме и других похожих районах, но это, по словам Парка, не подстегнуло продажи.

Макропруденциальные меры охладили рынок и изменили рыночные ожидания, которые играют ключевую роль в формировании пузырей, считают экономисты МВФ Дениз Иган и Хедон Кан.

Канада: люди покупали слишком много

Канаде удалось избежать худших проявлений мирового финансового кризиса, но рецессия в стране продолжается до сих пор. Банк Канады снизил базовую краткосрочную ставку до 0,25%, затем постепенно поднял ее до 1%, но это не остановило бум кредитования, который в прошлом году ЦБ назвал «основным внутренним риском» для экономики.

Правительство пыталось охладить рынок ипотечного кредитования в 2008 г., но не добилось успехов. В июне 2012 г. подъемные краны были доминирующей частью городских видов Торонто. Цены на недвижимость здесь росли темпами от 5 до 13% в год.

По инициативе Марка Карни, в тот момент возглавлявшего Банк Канады, министр финансов страны Джим Флаэрти начал принимать меры, чтобы сделать ипотечные кредиты более дорогими. Теперь для всех кредитов с первоначальным взносом менее 20% (а на такие приходится примерно 60% сделок на рынке) предусмотрено обязательное страхование, осуществляемое при поддержке государства. Правительство установило максимальный срок погашения по всем застрахованным ипотечным кредитам в 25 лет вместо 30, таким образом повысив размер ежемесячных платежей и минимальный размер первоначального взноса в 20% для всех объектов дороже 1 млн канадских долларов (примерно $946 000).

На недавних парламентских слушаниях Флаэрти объяснял: «Многие строители были обеспокоены тем, что люди покупали слишком много домов и платили за квартиры слишком много. Мы должны были принять меры».

Продажи жилья по всей стране снизились с прошлой весны на 8%, говорит Адриен Уоррен, экономист Bank of Nova Scotia. Индекс цен на жилую недвижимость в шести крупнейших городах Канады падал в период с сентября 2012 г. по февраль нынешнего года. Затем рост возобновился, но в мае показатель еще не достиг пикового значения августа прошлого года.

По данным исследовательской компании Urbanation, продажи квартир в Торонто в I квартале текущего года были ниже показателей за аналогичный период прошлого года на 55%. «Я думаю, что правительство сделало все правильно, – говорит Джесс Бэнуэйт, агент по недвижимости Re/Max Legacy Realty. – На рынок приходило множество покупателей, которые получали заранее одобренные кредиты, хотя не должны были бы».

Карни, недавно возглавивший Банк Англии, доволен первыми результатами. «Долговая нагрузка на домохозяйства стабилизировалась, пусть и на высоком уровне», – сказал он в апреле. Недавно Банк Канады заявил, что темпы роста заимствований домохозяйств снизились по сравнению с концом 2012 г., но их уровень остается «повышенным».

Многие ипотечные брокеры считают, что Карни перестарался. «В первой половине 2012 г. рынок недвижимости и так уже замедлялся. Цены стабилизировались <...> и рост кредитования начинал замедляться», – считает Уилл Даннинг, главный экономист Канадской ассоциации аккредитованных специалистов по ипотеке.

Израиль: все происходит не так

Как государство борется с пузырями в экономике

Вот уже три года израильские регуляторы пытаются охладить рынок недвижимости, поскольку стоимость и покупки, и аренды жилья в стране растет очень высокими темпами. Центробанк ограничил выдачу ипотечных кредитов с плавающей ставкой, привязанной к его низкой краткосрочной базовой ставке. В октябре прошлого года правительство установило минимальный первоначальный взнос в 30% для сделок по покупке жилья (для тех, кто покупает его впервые, – 25%) и в 50% – для приобретения недвижимости в целях инвестирования.

«Но все происходит совсем не так, как они [Банк Израиля] хотят», – говорит Миха Голдберг, аналитик Nesuah Zannex Securities. С декабря по март цены на жилье в Израиле выросли на 3,2%, годовые темпы роста превысили 13%.

В некоторых случаях новые правила затруднили процесс покупки недвижимости. Нахшон Карми, отец двоих детей, жалуется, что банк отказал ему в выдаче ипотечного кредита при попытке купить жилье в пригороде Иерусалима. Ипотечный брокер нашел для него другой банк, и сделку в итоге удалось совершить.

Ограничения на выдачу кредитов не могут преодолеть действие фундаментальных факторов спроса и предложения. Население Израиля растет значительно быстрее, чем строятся новые дома, поэтому цены на жилье продолжают расти. «Накопленный спрос так велик, что меры правительства не действуют», – говорит Бернард Раскин, директор израильского филиала агентства недвижимости Re/Max. В I квартале сумма полученных агентством комиссий выросла на 17%.

«Очевидно, принятые нами меры оказались недостаточно действенными, чтобы снизить спрос на жилье и остановить рост цен», – признает Стенли Фишер, 30 июня покинувший пост председателя израильского ЦБ.

Индонезия: как продавец я против

Экономический бум в Индонезии сделал мотоциклы и скутеры средством передвижения, доступным для миллионов. Если в 2000 г. в стране было продано менее 1 млн мотоциклов, то в 2011 г. – уже более 8 млн, три четверти из них продавались в кредит, зачастую без первоначального взноса.

Центробанк страны забеспокоился, что банки выдают слишком много кредитов, в том числе покупателям, которые не смогут их погасить. В июне 2012 г. минимальный размер первоначального взноса по этому виду кредитования был установлен на уровне 25%. В 2012 г. продажи мотоциклов в Индонезии упали на 12% до 7 млн штук. Ассоциация производителей ждет их дальнейшего сокращения в текущем году.

45-летний электрик Тжио Хок Си недавно купил скутер Honda за $1400 в кредит на 16 месяцев с ежемесячным платежом в $95. Он говорит, что предпочел бы не платить первоначальный взнос, но понимает правоту правительства: «Многие покупали мотоциклы в кредит без первоначального взноса, а потом оказывались не в состоянии его выплачивать».

Мухаммад Ихван, менеджер по продажам салона Honda в центре Джакарты, говорит, что его продажи упали на 20%. «Как гражданин я согласен с правительством. Повышение первоначального взноса снижает число случаев неплатежей. Но как человек, продающий мотоциклы, я против, ведь это сокращает мои доходы», – заявил он.

Швейцария: по-прежнему много покупателей

Центробанк Швейцарии старается защитить экономику страны от последствий рецессии в еврозоне. Ставки по ипотечным кредитам здесь очень низкие, а отношение внутреннего долга к ВВП растет. «Значительное увеличение показателей долга <...> рост цен на недвижимость и свидетельства наличия повышенного аппетита к риску означают, что экономика Швейцарии становится чрезвычайно уязвимой», – говорил в апреле Жан-Пьер Дантин, вице-президент Национального банка Швейцарии.

В прошлом году по настоянию регуляторов швейцарские банки стали требовать от ипотечных заемщиков оплаты живыми деньгами не менее 10% стоимости приобретаемой недвижимости. Ранее весь минимальный первоначальный взнос (20%) можно было покрыть средствами из пенсионных фондов. Кроме того, появилось требование в течение 20 лет погасить не менее трети основного долга.

Эти меры не принесли значимых результатов, и в феврале центробанк принял решение обязать банки увеличивать резервы на 1% от суммы каждого выданного ипотечного кредита. Это должно сделать данный вид кредитования менее привлекательным для банков. Новые правила должны вступить в действие в сентябре.

Швейцария – первая страна, применяющая такую меру. Многие политики выражали протест, утверждая, что ограничения окажут более негативное влияние на мелкие банки, чем на гигантов типа UBS и Credit Suisse. По данным консалтинговой фирмы Wüest & Partner, цены на квартиры в Швейцарии с апреля 2012 г. по март нынешнего года выросли на 2,9% – это меньше, чем 6,3% за аналогичный период годом ранее. Девелоперы и риэлторы говорят, что спрос смещается в средний и нижний ценовые сегменты рынка. «В среднем сегменте по-прежнему очень много покупателей», – сказал Маттиас Мейер, представитель девелоперской компании Allreal Gruppe.

Гонконг: это все равно что ломать ноги

По подсчетам Knight Frank, с конца 2009 г. власти Гонконга предприняли не менее 15 различных шагов, призванных ограничить темпы роста цен на недвижимость, исчислявшиеся двузначными числами. Они повысили налоги на сделки с недвижимостью, увеличили количество земель, доступных для строительства, подняли минимальный размер первоначального взноса, ввели налог для иностранных покупателей и ограничения на выдачу кредитов на приобретение нежилой недвижимости, включая места для парковки автомобилей. Все это сделало бывшую британскую колонию испытательным полигоном для инструментов макропруденциальной политики.

Каждый шаг правительства вызывает кратковременное (до нескольких месяцев) замедление роста цен на недвижимость, который затем возобновляется. Стоимость жилой недвижимости в Гонконге с 2008 г. увеличилась более чем в два раза. Не исключено, конечно, что без принятых правительством мер цены выросли бы больше.

Крайне низкие процентные ставки способствовали буму на рынке недвижимости. Гонконгский доллар привязан к доллару США, и денежная политика, по сути, повторяет политику ФРС в области процентных ставок. Кроме того, устойчивый спрос на недвижимость в Гонконге со стороны покупателей из Китая, рассматривающих ее как хороший способ вложить средства за рубежом, также способствует росту цен.

Некоторые признаки охлаждения на рынке все же появились. Долгосрочные процентные ставки на рынке США растут, за ними растут и ставки в Гонконге. Экономический рост в Китае замедляется, ограничивая спрос со стороны китайских покупателей. Количество сделок с недвижимостью в Гонконге резко сократилось после вступления в силу в феврале последнего пакета мер, направленных на охлаждение рынка.

Эта ситуация вывела из себя многих риэлторов. В июне сотни людей собрались перед зданием правительства с лозунгами, призывающими прекратить вмешательство государства в рыночные отношения. «Это все равно что ломать городу ноги», – заявил Алекс Ю из Bo Fung Property Agency.