Маркетинг: От ценовых войн к битве за лояльность

Российских сотовых операторов ожидает серьезное испытание: после введения принципа переносимости номера начнется новый этап борьбы за клиентов. Ценовые войны здесь не помогут, конкуренция должна пойти в сторону качества услугПринцип MNP, который обеспечит абонентам сотовой связи долгожданную возможность сменить оператора, сохранив за собой свой номер, будет введен в России с 1 декабря.

Удержанию клиентов после внедрения MNP должны способствовать различные бонусные программы, давно присутствующие у всех операторов «большой тройки». Так, абоненты МТС и «Мегафона» могут накапливать бонусные баллы, а пользователи «Билайна» – получать скидки за стаж и стать членами Hi-Light Club с рядом привилегий (например, быстрый дозвон в абонентскую службу). Но усиление конкурентной борьбы требует более адресного подхода к абонентам. Операторы уже давно используют CRM-системы, позволяющие управлять взаимоотношениями с клиентами. В последнее время началась тенденция внедрения RTM-систем, обеспечивающих анализ потребностей абонентов автоматически при их обращении в колл-центры или офисы обслуживания.

Чем сильнее будет становиться конкурентная борьба, особенно в области удержания абонентов, тем с большим объемом данных придется работать телекоммуникационным операторам. Об этой проблеме не понаслышке знает президент российского представительства Microsoft Николай Прянишников, ранее работавший вице-президентом «Вымпелкома». По его мнению, телекоммуникационным компаниям следует внедрять решения в области Big Data, позволяющие анализировать большие объемы как структурированной (электронные таблицы, базы данных), так и неструктурированной информации (видео, аудио, комментарии в социальных сетях). Основной продукт в области Big Data – Hadoop распространяется бесплатно. Его можно интегрировать с такими продуктами Microsoft, как база данных SQL Server, операционная система Windows Server и облачное решение Windows Azure, продолжает Прянишников. Внедрение решений Big Data оператором China Telecom позволило компании анализировать предпочтения своих абонентов и определять типичные сценарии услуг. Это, в свою очередь, позволило делать более тщательную сегментацию и запустить новые таргетированные предложения.

Страсти по MNP

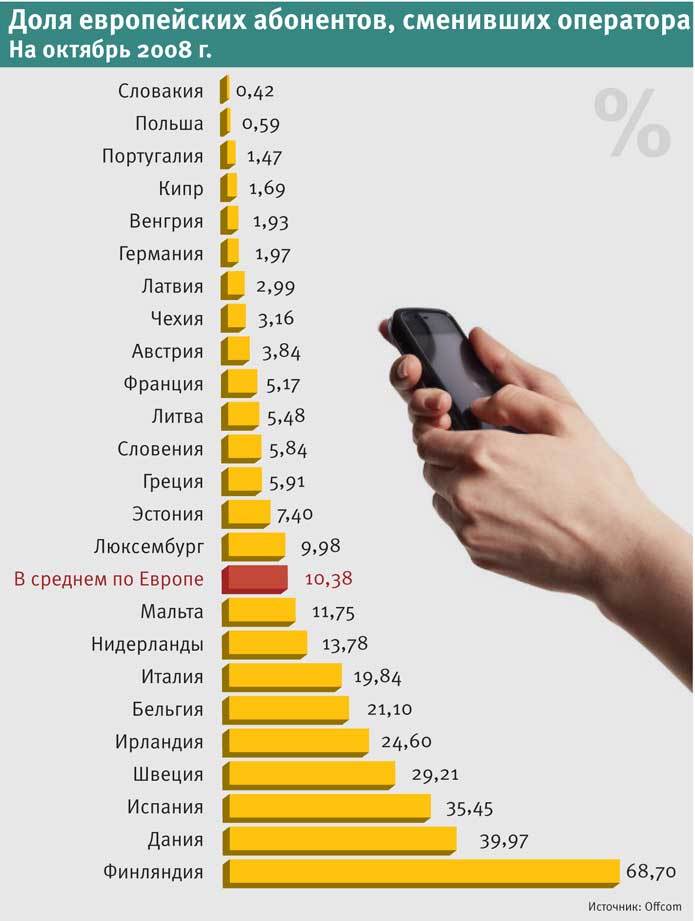

Международный опыт показывает, что вскоре после введения MNP рынок сотовой связи становится волатильным, говорит руководитель телекоммуникационной практики компании Accenture Сергей Борисов (подробнее см. стр. 31).

Причем предсказать, как поведут себя абоненты, непросто. Например, в Финляндии с введением MNP операторы рассчитывали, что в месяц 10 000 клиентов будут уходить к конкурентам. Но в итоге в месяц оператора меняли до 200 000 абонентов, а уровень оттока вырос с 15% до 44%. Всего за три года с момента запуска MNP в 2003 г. этой возможностью воспользовались 3 млн абонентов при общей численности населения 5 млн.

«На внедрение MNP можно смотреть, как на угрозу, а можно – как на возможность, – отмечает Борисов. – Усиление конкуренции должно мотивировать операторов к тому, чтобы лучше знать своих клиентов и делать им больше качественных предложений».

Если внедрение MNP приведет к новому этапу ценовых войн, это сократит возможности операторов для инвестирования в сеть, предупреждает топ-менеджер «Вымпелкома». В компании надеются, что конкурентная борьба будет развиваться в области маркетинга, прозрачной тарифной политики и повышения качества обслуживания. «Вымпелком» демонстрирует наибольшую активность в маркетинговом плане перед внедрением MNP. В частности, оператор упростил тарифный портфель по всей России до пяти базовых архитектур: пакетные тарифы («бандлы»), тарифы, ориентированные на пользование допуслугами, внутрисетевые тарифы, предложения для мигрантов и тарифы для модемов и планшетов.

В «Вымпелкоме» решились и на более глобальный шаг – внедрение концепции NPS (Net Promoter Score). Идея NPS состоит в том, чтобы выяснить у абонентов, с какой вероятностью по десятибалльной шкале они будут рекомендовать своего оператора своим друзьям. Те, у кого вероятность 9–10 баллов, называются «промоутерами», то есть людьми, которые фактически помогают оператору в продвижении его услуг. Те же, у кого вероятность составляет от 0 до 6 баллов, называются «детракторами».

Индекс NPS рассчитывается как разница между «промоутерами» и «детракторами» (подробнее см. стр. 32). «NPS дает возможность понять, что и почему не устраивает конкретного клиента в конкретной точке на карте или в определенном продукте, – рассказывает директор по клиентскому опыту «Вымпелкома» Артем Вартанян. – На основании этой обратной связи будет выстроена системная работа по постоянному улучшению клиентского опыта». Летом компания протестирует NPS в двух регионах, после чего планируется запуск проекта на всей территории страны. При этом NPS не требует внедрения каких-либо специализированных систем. Все данные, получаемые в ходе сбора обратной связи от абонентов, будут консолидированы в некое хранилище данных, информация из которого будет впоследствии использоваться для совершенствования клиентского опыта. Создание и поддержание этого хранилища данных не является дорогостоящим, говорит Вартанян.

«Альфа-самцы» и маркетинг в реальном времени

МТС начал внедрение RTM-системы в 2011 г, «Вымпелком» – в этом году. «Преимущество данной системы состоит в том, что она подбирает оптимальное предложение для клиента на основе оперативной информации, поступающей в режиме реального времени (причины обращения клиента, профиль последнего поведения, ценности клиента для компании и т.д), – рассказала и.о. директора департамента абонентского обслуживания «Вымпелкома» Елена Ивашечкина. – Также система прогнозирует поведение клиента на основе накопленных ранее исторических данных».

Два года назад МТС также внедрил и другую инновационную разработку – Social Network Analysis (SNA). Система анализирует телефонные звонки между абонентами и выявляет «социальные сети» – группы абонентов, общающихся друг с другом. В таких сетях можно найти лидеров (или «альфа-самцов», как сейчас полюбили неофициально называть их представители МТС), то есть людей, которые являются своего рода образцами для подражания в своем кругу общения. Предлагая таким лидерам подключать новые услуги, оператор увеличивает спрос на эти сервисы.

Кроме того, поскольку при смене номера абонент сохраняет круг общения, SNA позволяет выявлять абонентов, ушедших от оператора или использующих вторую SIM-карту. Таким клиентам оператор также делает персональные предложения в надежде вернуть их. «При проведении целевых кампаний по удержанию групп клиентов за счет предложения им дополнительных услуг, отклик абонентов достаточно высок – ARPU в целевых группах растет на 7–9%, а отток может снижаться на 10%, – комментирует результаты внедрения SNA директор по маркетингу МТС Вячеслав Николаев. – В целом использование различных CRM-инструментов позволяет в зависимости от типа предложения добиться роста ARPU до 20%».

Компания Accenture внедрила у двух крупных российских телекоммуникационных операторов решение Next Best Action. «Суть подхода заключается в том, что маркетинговая деятельность и система информирования абонентов о дополнительных продуктах использует оптимальный канал (колл-центр, SMS, e-mail, «личный кабинет» абонента), момент времени и персонализированное сообщение для каждого индивидуального абонента, – объясняет Борисов. – То есть время, каналы и содержание коммуникаций определяются удобством не для оператора, а для клиента на основе изучения его истории и особенностей поведения в режиме реального времени. Например, абоненту, чей баланс лицевого счета приближается к нулю, логично сообщить о вариантах его пополнения; а человеку, который находится в зоне вылета международного аэропорта, напомнить о подключении дополнительных опций для роуминга».

«Мегафон» также присматривается к внедрению подобного рода систем и даже готовит собственные разработки в этой области, говорит исполнительный директор оператора по работе на массовом рынке Михаил Дубин. Что касается оператора-дискаунтера Tele2, то компания весьма спокойно смотрит на вопрос удержания абонентов. «Мы и так лидируем по лояльности абонентов среди сотовых операторов, демонстрируя самый высокий индекс NPS – 56%, – говорит представитель компании Константин Прокшин. – Наш основной инструмент удержания абонентов – качественные услуги связи по низким ценам, и это предложение не нуждается в поддержке программами лояльности».

Борьба за мобильный интернет

Безотносительно MNP конкурентная борьба между сотовыми операторами идет и будет продолжаться в области мобильной передачи данных. Это – наиболее быстрорастущий сегмент. За прошлый год мобильный интернет принес «Мегафону» 14% от всех доходов, «Вымпелкому» – 8%, МТС – 9%. Операторы несколько лет активно продвигали сотовые модемы, что позволяло поддерживать рост абонентской базы. В последнее время внимание операторов приковано к пользователям смартфонов и планшетов.

Все три сотовых оператора нашли наиболее удобный для себя способ продавать услуги мобильного Интернета – квазибезлимитные тарифные планы. Идея таких тарифов состоит в том, что абонент платит в месяц некую плату и получает лимит по трафику (например, 1 Гб). По его достижению скорость доступа резко снижается – до 64 Кбит/с, но формально абонент может продолжать пользоваться услугами интернета, поэтому такие тарифы называются «безлимитными».

У «Вымпелкома» к подобного рода тарифам (или тарифным опциям) подключена половина пользователей мобильного интернета. У абонентов пространство для маневра ограничено: если не подключаться к квазибезлимитным предложениям, то можно разориться. Дело даже не в высокой стоимости 1 Мб, а в том, что тарификация происходит с округлением каждой сессии до 1 Мб. Соответственно, на современных смартфонах и планшетах есть множество приложений, регулярно обращающихся к интернету. И даже если суммарный трафик будет небольшим, счет за такое использование абонент получит внушительный.

Впрочем, представители всех операторов «большой тройки» уверены, что нынешний подход устраивает пользователей. Также операторы активно работают над линейкой пакетных предложений, включающих в себя набор определенного количества минут разговора, SMS-сообщений и мегабайт трафика. Например, у «Вымпелкома» за прошлый год подключения к таким предложениям выросли в 3,5 раза. А в МТС недавно решились на эксперимент, выпустив линейку тарифов Smart: она предполагает абонентскую плату только за услуги передачи данных, звонки же внутри сети МТС при этом бесплатные.

Интересно, что услуги мобильного интернета активно продает даже Tele2, хотя у этой компании в отличие от «большой тройки» нет 3G-частот и, соответственно, возможно организовать высокоскоростную передачу данных. «80% всего трафика приходится на соцсети, где достаточно скоростей EDGE (технология передачи данных в GSM-сетях), – отмечает Прокшин. – К тому же для большинства дополнительных услуг, базирующихся на использовании интернета, важнее стабильность соединения, а не постоянное переключение между сетями GSM и 3G».

Конкуренция в проводе

На рынке проводного интернет-доступа конкуренция еще сильнее, чем в мобильной связи, считает коммерческий директор холдинга «Эр-телеком» Михаил Воробьев. В одном доме может находится пять и более провайдеров, в регионах рынок вслед за Москвой близок к насыщению, а возможность удержать абонента, привязав его к телефонному номеру, в принципе отсутствует. Поэтому «Эр-телеком» уже два года использует концепцию NPS, стараясь в каждом регионе выявить набор основных факторов, благодаря которым абоненты рекомендуют оператора. Кроме того, при поддержке компании Accenture была внедрена RTM-система, позволяющая сотруднику колл-центра при обращении абонента автоматически анализировать его профиль.

Также с прошлого года «Эр-телеком» перешел на продажу исключительно пакетных предложений (интернет+ТВ). «У нас теперь невозможно купить платное телевидение или невозможно купить отдельно интернет, – говорит Воробьев. – С одной стороны, мы сузили себе воронку продаж, с другой – у нас несколько лет падали продажи платного телевидения, но после перехода на пакетные предложения они у нас выросли в два-три раза. Опыт Европы и Америки показывает, что операторы, фокусирующиеся только на одной услуге, теряют до 25% абонентов в год. Тогда как у операторов double-play (интернет+ТВ) отток – 18%, а у операторов triple-play (также включает фиксированную телефонию) – вообще лишь 6%».

У компании «Транстелеком» немного другой путь: в области доступа в интернет компания делает ставку на города с населением от 100 000 до 500 000 человек, а с недавних пор – менее 100 000 и даже меньше 50 000. В большинстве таких городов «Транстелеком» является первым провайдером, а потому пользуется большой лояльностью среди абонентов, рассказывает вице-президент компании Светлана Шамзон. Но компании приходится находить различные нестандартные пути продвижения своих услуг. «В небольших городах обычно не так много площадей для наружной рекламы, поэтому основная часть рекламных кампаний приходится на BTL-мероприятия, различные промоакции и т.д., – говорит Шамзон. – Большой объем продаж осуществляется за счет развитой агентской сети: наши агенты приходят к потенциальным абонентам в квартиры, рассказывают об услугах и обязательно всегда оставляют небольшие подарки – сувениры, календари, магниты – с контактами компании. По нашей практике очень много абонентов подключаются не сразу, а в течение недели-двух после посещения агента. Кроме того, мы проводим BTL-акции с использованием технологии «дополненной реальности». Эта технология позволяет людям видеть себя на экране с виртуальными персонажами, общаться и фотографироваться с ними».

«К жесткому маркетинговому противостоянию как с сотовыми операторами, так и провайдерами проводного интернет-доступа готова компания «Основа телеком», намеревающаяся до конца года запустить первые сети по технологии LTE. «Мы уверены в том, что услуге мобильного доступа в интернет не хватает демократичности, – говорит представитель компании. – Рынок доступа в интернет сформирован, но безальтернативно высокие цены, низкое качество или неполноценное покрытие ограничивают аудиторию сервиса. Одна из наших задач – оправдать ожидание тех, кто готов пользоваться мобильным доступом в интернет и ждет адекватного рыночного предложения, которое устроило бы по соотношению цена – качество».

И снова IT

«В целом проекты внедрения технологических решений в области клиентоориентированного маркетинга отличаются крайне высокой степенью эффективности с точки зрения отдачи, – отмечает Борисов из Accenture. – При общем объеме инвестиций во внедрение подобных систем, находящемся на уровне нескольких миллионов долларов, окупаемость вложений достигается в пределах года, а именно в течение 6–10 месяцев. После этого оператор начинает получать дополнительную прибыль, как за счет повышения клиентской лояльности и снижения оттока абонентов, так и благодаря увеличению суммы среднего счета абонента».