Какие облигации выбрать в эпоху высокой ключевой ставки

Предпочтение лучше отдавать бумагам с высоким рейтингомПроцентные ставки в российской экономике продолжают расти, также как и доходность корпоративных облигаций. «Т-инвестиции» проанализировали рынок корпоративного долга с 2005 г. и изучили, как менялась его структура, объемы размещений и дефолтов.

В последние десятилетия российский долговой рынок активно развивался: росло число эмитентов и средний объем займов. Даже во время кризисов, когда число эмитентов сокращалось, средние объемы размещений оставались на прежних уровнях, а иногда росли. Максимальный уровень среднего размера займа зафиксирован в 2017 г. – 24,8 млрд руб. – тогда на рынке состоялось 2756 размещений (131 уникальное). Для сравнения: в 2023 гг. количество размещений было почти 6000 (уникальных – 256), тогда как средний размер сделки составил 14 млрд руб. К 18 октября, по расчетам «Т-инвестиций», с начала года на рынке прошло 5276 размещений (269 уникальных) со средним объемом сделки в 13 млрд руб.

После волны антироссийских санкций в 2014 г. отечественные эмитенты переориентировались на внутренний долговой рынок, что вызвало кратный рост объемов корпоративного долга. На 18 октября размер этого рынка почти достиг 6 трлн руб. За 18 лет корпоративный долг в среднем рос быстрее ВВП России: 18,9% против 13% в год (расчет в текущих ценах без коррекции на инфляцию), соответственно.

C 2005 г. растет число крупных заимствований (более 5 млрд руб.) – в тот год их количество составило всего 13 штук, через 10 лет – уже 160, по итогам прошлого года – 225 штук. C середины 2010-х набирают популярность небольшие займы (до 500 млн руб.). После 2010 г. с перерывами в 2016-2018 гг. и в 2022 г. их количество ежегодно превышает 100 штук, в 2023 г. достигло 176.

На фоне высокой ключевой ставки эмитенты стали активнее размещать флоатеры (бумаги с плавающей ставкой). После снижения с 2020 г. их доля в общем объеме размещений вновь начала расти с 2022 г. и на данный момент составляет почти 38% (2 трлн руб.), остальные 62% (3,3 трлн руб.) в этом году приходятся на выпуски с фиксированной ставкой.

О влиянии кризисов на эмитентов

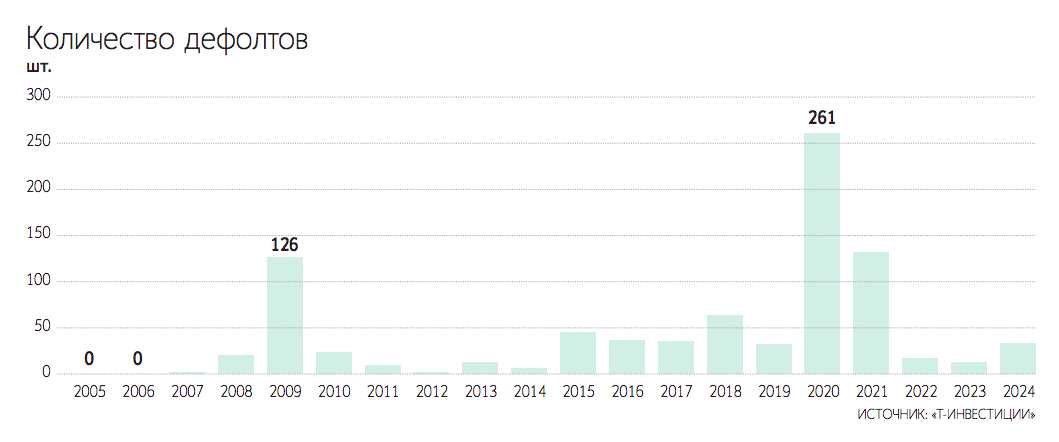

Расчеты «Т-инвестиций» показали, что при стабильной экономике объемы дефолтов составляют в среднем около 0,19% от объема размещений за год. В кризисные периоды этот показатель превышал 1%.

Ипотечный кризис 2008-2009 гг. в США привел к рецессии в мировой экономике. Число компаний с дефолтом по облигациям в 2008 г. выросло с 1 до 23, а по итогам 2009 г. взлетело до максимальных значений – 100 штук. Долговой кризис в Европе и введение санкций против России в 2014 г. вызвал новую волну менее значительных дефолтов.

Пандемия коронавируса, начавшаяся в 2020 г., стала новым ударом для рынка корпоративного долга в России – резко вырос объем неисполненных обязательств со стороны компаний, составив по итогам 2020 г. 261,5 млрд руб. Для сравнения: годом ранее этот показатель был 31,2 млрд руб.

Среди всех секторов российской экономики, где происходили дефолты по облигациям на самые крупные суммы, выделяется финансовый сектор. В том же 2020 г. 90%, или 236,34 млрд руб., общего объема неисполненных обязательств пришлось именно на финансовый сектор. В 2013 г. Банк России начал активную борьбу с неблагонадежными финансовыми организациями. С тех пор за 10 лет число банков сократилось с 999 до 324. Часть банков, лишившихся лицензии, имела публичный долг – это и привело к большим объемам дефолтов в секторе. Несмотря на высокую концентрацию дефолтов в финансовом секторе в прошлом, сейчас не стоит воспринимать его как самый рискованный сектор на рынке облигаций.

Секторы риска

Ключевая ставка в октябре достигла рекордного 21%, и Банк России не исключает ее повышения на последнем в этом году заседании 20 декабря. Высокие ставки провоцируют рост долговой нагрузки и процентных расходов. Снижение потребительского спроса приводит к снижению операционных доходов компаний, за счет которых обслуживаются долговые обязательства.

За последние годы в лидеры по уровню закредитованности (чистый долг/EBITDA) выбился сектор недвижимости – средний показатель по итогам первого полугодия достиг 5.2х. Этому способствовали невысокие ставки в экономике и программа льготной ипотеки, стимулирующая спрос на жилье.

Вторым по уровню закредитованности выступает сектор телекоммуникаций. Здесь показатель составляет 2.6х. При этом телеком может похвастаться стабильными операционными доходами, которые в меньшей степени зависят от фазы экономических циклов.

«Т-инвестиции» не включали в анализ IT-сектор и здравоохранение по причине часто отсутствующей или отрицательной долговой нагрузки и малой базы для анализа.

Наиболее репрезентативный индикатор уровня финансовой устойчивости в текущих условиях высоких ставок – это коэффициент покрытия процентных расходов ICR. Он отражает насколько операционные доходы покрывают процентные платежи. Самый низкий ICR сейчас у сектора недвижимости: за последние годы он опустился до 1,9х в данном секторе. Второй после недвижимости идет потребительский сектор – у него показатель ICR составляет 2.4х, но здесь это объясняется моделью бизнеса, где значительная часть торговых площадей обеспечиваются операционной арендой по которой и выплачиваются проценты.

В энергетическом секторе (нефтегазе) ICR за последние десять лет никогда не опускался ниже 10х и в среднем составлял 30,5х.

Банки

Оценить состояние банковского сектора поможет показатель достаточности капитала Н1.0 – он отражает способность банка компенсировать возможные финансовые потери за счет собственных средств. Установленный Банком России минимум составляет 8%. У крупнейших банков Н1.0 часто находится в определенном коридоре: растет во время нестабильности и снижается по мере стабилизации ситуации. В среднем банки стремятся поддерживать показатель на 4-6 п.п. выше минимального, чтобы не снижать показатели эффективности.

Сейчас средний показатель Н1.0 снизился на фоне дефицита капитала, но все еще находится на приемлемом уровне. В октябре норматив, по данным Центробанка, составил 12%. Скорее всего, высокие ставки в конечном счете приведут к постепенному охлаждению кредитования и наращиванию собственного капитала банками.

Страховые и лизинговые компании

Отличительной чертой российских страховых компаний является низкий финансовый рычаг: они ведут бизнес в основном за счет собственных средств, а не заемных. Сейчас среднее отношение общего долга к собственному капиталу (D/E) у крупнейших страховых компаний, не входящих в банковскую группу, сохраняется на незначительном уровне – показатель составляет 0.3х. Это нивелирует риски в периоды нестабильности на финансовых рынках, но не позволяет наращивать эффективность бизнеса.

Лизинговый бизнес, напротив, характеризуется повышенным финансовым рычагом. У него растут процентные расходы и ставки по лизингу. Среднее значение D/E по итогам первого полугодия на этом рынке составляет 4.1. Бизнесы снижают объемы заключенных контрактов. Более того, значительная часть лизинговых договоров может быть расторгнута досрочно, что создает дополнительные риски. Инвесторы могут рассматривать эмитента, если при росте долговой нагрузки эмитенту удается показывать опережающий рост эффективности (темпы роста чистых процентных доходов и чистой прибыли).

Как оценивает ситуацию сам рынок

Самые высокие риски дефолтов рынок видит в секторе недвижимости: там кредитные спреды находятся на пике. Кредитный спред – разница между доходностью корпоративной облигации и доходностью ОФЗ с сопоставимым сроком до погашения. В недвижимости спреды сейчас на середину октября достигли рекордных за всю историю значений – 805 б.п. После недвижимости по уровню кредитных спредов идет финансовый сектор (507 б.п.) и сектор потребительских товаров и услуг (499 б.п.).

Если учитывать динамику кредитных спредов с начала года, самыми надежными рынок считает здравоохранение (с начала года размер спреда сократился на 192 б.п.) и потребительский сектор (спред вырос с начала года лишь на 19 б.п.).

Если отталкиваться от уровня рейтингов надежности эмитента, то наиболее рискованный сегмент BB (BB-, BB, BB+) имеет тенденцию к большей импульсивности в период шоков. После остывания рынка его кредитные спреды сокращаются медленнее, чем у других. Самый надежный сегмент AAA (AAA-, AAA) менее подвержен влиянию внешних шоков.

Что делать инвестору

Повышение процентных ставок в экономике открывает возможности для инвесторов зафиксировать высокую доходность по облигациям на несколько лет вперед. При формировании портфеля ценных бумаг важно оценить уровень закредитованности сектора, его процикличность, рейтинговую группу и кредитное качество самих эмитентов.

По оценкам «Т-инвестиции», хороший баланс рисков и потенциальной доходности сохраняется у:

компаний сырьевой промышленности и сектора электроэнергетики;

банков и страховых компаний;

эмитентов IT-сектора.

Наиболее привлекательны здесь облигации группы AA и A.

Консервативным инвесторам, которые стремятся минимизировать риски, стоит рассматривать бумаги эмитентов из сектора здравоохранения, потребительского или энергетического секторов. Следует сфокусироваться на облигациях рейтинговых групп AAA и AA.

Сектор недвижимости сейчас концентрирует в себе самые высокие риски и самые привлекательные доходности. Можно рассматривать краткосрочные облигации (до 12 месяцев).