У бизнеса растет спрос на биржевые инструменты

На фондовом рынке у компаний популярны облигации, на денежном – овернайты

Активность российских компаний на бирже растет. За 10 месяцев 2024 г. 13 800 юридических лиц заключили сделки на рынках Мосбиржи, рассказал «Ведомостям» ее представитель. Это почти на 40% больше, чем за весь 2023 год. Брокеры Сбербанка, Т-банка, Совкомбанка и ФГ «Финам» подтверждают рост интереса бизнеса к биржевым инструментам.

Наибольшей популярностью на фондовом рынке у корпоративных клиентов пользуются облигации, на которые приходится 70% сделок, говорит представитель Мосбиржи, не раскрывая абсолютных значений. На акции приходится около 28,5%, на паи фондов – 1,5%. В облигациях также сосредоточена основная доля средств юридических лиц на фондовом рынке – 79% от общего объема инвестиций, поделился представитель Мосбиржи. На акции приходится 20%, на паи фондов – чуть более 1%.

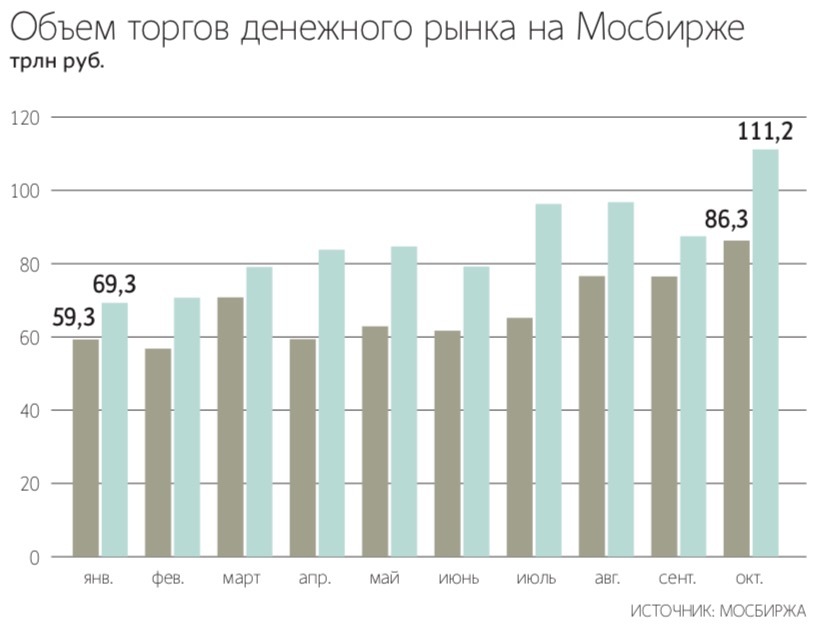

На фоне сохранения высоких ставок у компаний растет интерес к денежному рынку – за 10 месяцев года объем операций бизнеса на нем вырос на 41% год к году и достиг 64,1 трлн руб., говорит представитель Мосбиржи.

Сбербанк фиксирует рост интереса бизнеса к инвестиционным инструментам, говорит его представитель. Т-банк также видит рост числа клиентов, использующих биржевые инструменты для управления ликвидностью. С начала года количество брокерских счетов, открытых клиентами «Т-бизнеса», увеличилось вдвое, говорит представитель компании, не раскрывая абсолютных значений.

Наиболее активно биржевыми инструментами пользуются компании из сфер оптовой торговли, строительства и химической промышленности, а также бизнес с оборотом от 120 млн до 300 млн руб. в год, следует из исследования Т-банка, проведенного по результатам первого года работы платформы «Инвестиции для бизнеса», их число составило 80% от всех компаний-инвесторов.

Приоритет управлению ликвидностью

На денежном рынке компании активно используют сегмент сделок репо (овернайт) с клиринговым сертификатом участия (КСУ) в качестве альтернативы депозитам. Рубли можно размещать на овернайте на одну ночь либо на 7, 14 или 30 календарных дней. Юани – только на одну ночь. Сейчас рублевая ставка однодневного репо RUSFAR находится вблизи ключевой и на 20 ноября составляет 20,62%. Ставка RUSFAR CNY, отражающая стоимость привлечения и размещения юаней на денежном рынке Мосбиржи, находится на уровне 19,86%, а в октябре среднее значение было 15,3%.

С учетом высокой доходности и изменений в ключевой ставке наиболее актуальны для компаний продукты размещения, доходность по которым привязана к доходности денежного рынка, – сделки внебиржевого обратного репо, облигации с плавающим купоном или фонды денежного рынка, говорит представитель Сбербанка. Фонды денежного рынка – биржевые паевые инвестиционные фонды (ПИФ), инвестирующие в операции репо, доходность которых следует за индикатором RUSFAR. Две трети компаний, использующих инструмент репо через брокерскую платформу «Сбера», относятся к сегменту малого и микробизнеса.

Диверсификация имеет место, но все же сохранение ликвидности для компаний сейчас в приоритете, подтверждает представитель Т-банка. Половина совокупного портфеля инвестиций юрлиц приходится на суточные биржевые овернайты. Компании обращаются к репо в юанях, которое как предлагает разумный уровень ставки, так и содержит в себе элемент защиты от возможной девальвации рубля, дополняет директор департамента брокерского обслуживания Совкомбанка Игорь Лаухин.

Востребованность сделок биржевого репо с КСУ связана с тем, что инструмент в том числе позволяет зафиксировать комфортную ставку в те моменты, когда рынок обгоняет предложения по депозитам, говорит Лаухин. Также он обращает внимание на то, что банки не всегда готовы давать малому предприятию высокую ставку по депозиту, в то время как рыночная ставка едина для всех, у кого есть действующий брокерский счет.

Спрос на инвестиционные продукты продолжает расти, несмотря на растущие ставки по депозитам, добавляет представитель Т-банка. Клиенты продолжают отдавать предпочтение краткосрочным биржевым инструментам, поскольку их доходность находится на уровне ключевой ставки, а дополнительных условий размещения и ограничений по сумме страховых выплат (по депозитам – 1,4 млн руб.) у них нет, подчеркивает его представитель. Юрлица предпочитают сохранять ликвидность денежных средств компании, сочетая ее с возможностью получить дополнительную доходность, заключил он.

Как инвестирует бизнес

Более 70% клиентов-юрлиц Т-банка с брокерскими счетами размещают ликвидность на срок до одного месяца, делится его представитель. Половина инвесторов выбирают рублевый овернайт на день, 12% – рублевый овернайт на неделю, еще 12% – овернайт в юанях на день. Средний объем суточных размещений достигает 15 млн руб. в национальной валюте и 3 млн руб. в юанях.

Бизнес с оборотом от 300 млн руб. наиболее активен в диверсификации портфеля, говорится в исследовании Т-банка. Такие компании распределяют средства между овернайтами, которые составляют 70% их портфеля, валютой на бирже, облигациями и драгоценными металлами, показывают данные Т-банка. Представители бизнеса с оборотом от 120 млн до 300 млн руб. предпочитают работу с однодневными сделками репо, которые составляют более половины их портфеля, а также используют биржевой овернайт с более длительным сроком и дополнительно диверсифицируют портфель через покупку валюты (юаней) и драгоценных металлов, показывает исследование Т-банка. Портфель компаний с оборотом до 120 млн руб. также на 60% состоит из суточных биржевых овернайтов, еще 20% свободных средств они держат в валюте, преимущественно в долларах и юанях, следует из данных Т-банка.

На 1,09% снизился в четверг индекс Мосбиржи

За это время юань прибавил 13 коп. до 13,95 руб. Мосбиржа с 13 июня прекратила торги долларом и евро из-за санкций США, но внебиржевые торги проводятся. Официальные курсы валют на 22 ноября: доллар – 100,68 руб. (+0,46 руб.), евро – 106,08 руб. (+0,27 руб.).

Лидерами роста в четверг стали бумаги «Магнита» (+1,27%), «Фосагро» (+0,41%), «Лукойла» (+0,34%) и «Роснефти» (+0,26%). В аутсайдерах оказались привилегированные акции «Транснефти» (-7,6%), бумаги ММК (-5,91%), Ozon (-4,77%), VK (-4,21%) и «Самолета» (-4,2%).

Цена январского фьючерса на нефть марки Brent выросла на 1,74% до $74,08/барр. Январский фьючерс на нефть WTI подорожал на 1,81% до $70,06/барр.

Индекс Мосбиржи в четверг предпринимал попытки отскока, но продавцы не отпустили инициативу, говорит эксперт по фондовому рынку БКС Александр Шепелев. К геополитической напряженности добавились вышедшие накануне вечером данные Росстата по инфляции, показавшие ускорение роста цен вторую неделю подряд, отмечает эксперт. Снижение акций сдерживалось слабостью рубля и ростом цен на нефть и другие сырьевые товары, добавляет он.

Рубль обновил минимумы за год – юань отметился выше 13,9 руб., говорит Шепелев. Но эксперт уверен, что текущий импульс ослабления рубля близок к завершению и уже на днях нацвалюта может получить поддержку от налогового периода.

В пятницу будут опубликованы первые оценки индексов экономической активности PMI за ноябрь по еврозоне и США. На российском рынке последний день с дивидендом будут торговаться акции «Т-технологий». «Займер» и «Диасофт» проведут заседания совета директоров по выплате дивидендов. Акционеры «Куйбышевазота» на внеочередном собрании обсудят вопрос утверждения дивидендов.

Прогноз БКС по индексу Мосбиржи на 22 ноября – 2550–2650 пунктов. По оценке аналитиков, в пятницу курс юаня будет 13,6–14 руб., доллара – 99–102 руб.

Вместе с этим на выбор клиента влияет не только прибыльность, но и удобство заключения сделок – гибкие условия, ясная доходность, понятный интерфейс, добавляет представитель «Сбера». Поэтому сделки обратного репо стали популярны среди корпоративных клиентов банка – их можно заключить на срок от одного рабочего дня в течение нескольких минут, резюмирует представитель Сбербанка.

Несмотря на рост популярности биржевого репо, депозиты по-прежнему остаются основным инструментом для бизнеса со свободной ликвидностью до трех месяцев, говорит руководитель управления корпоративных финансов ФГ «Финам» Алексей Курасов.

В то же время производственные компании, которые начали наращивать инвестиции в биржевые инструменты с мая 2024 г., также используют их для страхования риска роста ключевой ставки, продолжает он. Это позволяет предприятиям продолжать инвестиционные программы без остановки производственных процессов, хотя таких клиентов пока немного – менее 5%. Он также добавил, что торговые компании предпочитают размещать средства в краткосрочные депозиты до одного месяца из-за проблем с доступностью юаня.