В Альфа-банке объяснили резкий рост доходностей валютных бондов

Он может быть связан с дефицитом юаней у банков и навесом в виде замещающих облигаций Минфина

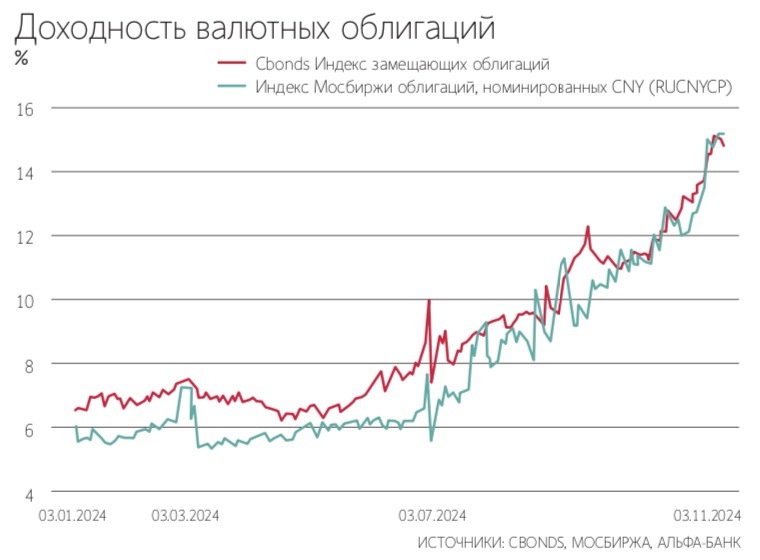

Первые пять месяцев года валютные облигации российских компаний, в том числе замещающие, торговались почти с такой же доходностью, что и бонды сопоставимых по рейтингу эмитентов развивающихся стран. Но в конце весны доходность российских бумаг начала стремительно расти: с начала мая по 8 ноября доходность индекса замещающих облигаций Cbonds выросла на 7,4 процентного пункта (п. п.) до 13,64%, а индекс юаневых облигаций Мосбиржи – на 7,3 п. п. до 13,43%. У такого обвала на рынке валютных облигаций могло быть две причины – ухудшение доступа банков к фондированию в юанях и ожидание инвесторами навеса после замещения еврооблигаций Минфина, говорится в обзоре рынка валютных облигаций Альфа-банка.

Причины обвала

В начале 2024 г. банки активно наращивали объем кредитования в «нетоксичных» валютах – преимущественно в юанях (с 1 марта ЦБ перестал публиковать данные о структуре валютных клиентских средств и кредитов). Возможность банков кредитовать в юанях была ограничена объемом клиентских средств. По данным ЦБ, на 1 июля открытая валютная позиция (ОВП) банков (разница между валютными активами и пассивами на балансе) составила $6,5 млрд, 4% от капитала. Преимущественно это длинная ОВП, когда активы превышают пассивы.

Чтобы защититься от рисков колебаний валют, банки хеджировали ОВП сделками с производными финансовыми инструментами. Но с 13 июня из-за санкций США против Мосбиржи эти операции значительно усложнились, а их стоимость выросла. Стоимость привлечения и размещения ликвидности в китайских юанях на российском рынке – ставка RUSFAR CNY – в некоторые дни превышала 100%.

Начало активного снижения котировок валютных облигаций совпало с введением санкций против Мосбиржи в июне и усилилось в августе, когда спрос на юани вырос еще больше, отмечает автор обзора, аналитик Альфа-банка Мария Радченко. Эта тенденция может объясняться тем, что в условиях дефицита валютного фондирования банки начали сокращать длинную ОВП через продажу облигаций, номинированных в валюте, в том числе замещающих, допускает она. В России именно банки являются основными держателями валютных облигаций, поэтому при росте предложения облигаций от основного инвестора спрос со стороны прочих участников рынка был недостаточным, чтобы компенсировать снижение цен.

Ранее ЦБ требовал, чтобы сумма всех ОВП банка ежедневно не превышала 20% от капитала, а ОВП в какой-либо одной валюте – 10%. С 1 июля 2024 г. требования обновили – теперь объем ОВП в отдельной иностранной валюте не должен превышать 50% от величины скорректированного базового капитала банка (а не совокупного, как ранее), напоминает соучредитель юридической компании a.t.Legal Николай Титов.

Вторая возможная причина обвала котировок валютных облигаций – ожидание навеса от замещения суверенных еврооблигаций Минфина, которое намечено на 5 декабря, говорится в обзоре. Инвесторы рассчитывают, что после этой операции предложение на вторичном рынке резко вырастет и при отсутствии спроса со стороны банков котировки валютных бондов просядут. По данным ЦБ на 1 июля, резиденты владели суверенными еврооблигациями на $18,1 млрд. Объем потенциального навеса суверенных облигаций может составить $2–3 млрд, говорится в обзоре Альфа-банка. По мнению Радченко, с учетом такого объема риск снижения котировок валютных облигаций преувеличен.

Рынок развернется

В начале ноября в котировках валютных облигаций наметилось восстановление, указывает аналитик: доходность индексов замещающих и юаневых облигаций превышала 15%, а сейчас опустилась ниже 14%. По оценке Радченко, это начало долгосрочного положительного тренда и до конца года валютные бонды могут оказаться единственным растущим сегментом долгового рынка.

Свой прогноз аналитик объясняет несколькими факторами. Во-первых, размер потенциального навеса от замещающих облигаций Минфина уже известен, так как заявки от иностранного депозитария собраны (сбор окончен 15 октября) и возможный рост предложения уже заложен в котировки. Во-вторых, замещение корпоративных еврооблигаций, которое эмитенты обязаны были произвести до 1 июля 2024 г., не привело к увеличению продаж тех бондов, что были замещены. Наоборот, котировки большинства выпусков после этого выросли.

На 1,86% вырос в понедельник индекс Мосбиржи

Лидерами роста за день стали акции «Юнипро» (+7,11%), «Северстали» (+4,48%), «Совкомфлота» (+3,96%), «Мосбиржи» (+3,27%) и «Мечела» (+3,16%). В аутсайдерах оказались бумаги «Полюса» (-3,54%), «Лукойла» (-2,4%), расписки Ozon (-1,61%), префы «Сургутнефтегаза» (-0,99%) и акции «Позитива» (-0,84%).

Курс юаня на Московской бирже по итогам дня снизился на 6 коп. до 13,51 руб./юань. Курс доллара США на 12 ноября Банк России установил на отметке 97,96 руб./$ (+12 коп.), курс евро составил 104,85 руб./евро (-60 коп.).

Цена январского фьючерса на нефть марки Brent к вечеру 11 ноября понижалась в пределах 3% до $71,73/барр. Декабрьский фьючерс на нефть WTI дешевел на 3,23% до $68,11/барр.

Подъем рынка подпитывается ожиданиями снижения напряженности на геополитическом контуре и, как следствие, санкционного давления после смены президента в США, говорит эксперт по фондовому рынку «БКС мир инвестиций» Александр Шепелев. Нефтяные цены снижаются после сообщения о том, что китайский импорт нефти в октябре шестой раз подряд показал снижение, к сентябрю спад составил около 10%. Одновременно цены на нефть остаются и под давлением сильного доллара.

Во вторник внимания рынка заслуживает ежемесячный отчет ОПЕК, а также динамика китайских бирж, которые 11 ноября отступили от минимумов дня после утреннего разочарования предложенной властями программы долговой помощи региональным правительствам, говорит аналитик «Велес капитала» Елена Кожухова.

Прогноз по индексу Мосбиржи на 12 ноября – 2725–2825 пунктов, говорит Шепелев. Рубль может получать поддержку за счет перемещения ликвидности из инвалют на фондовый и долговой рынки и в целом на фоне улучшения сентимента к рублевым активам, считают в БКС. Их прогноз по курсу рубля к юаню – 13,3–13,7, рубля к доллару – 97–99.

В-третьих, на 2025 г. намечено погашение большого объема валютных облигаций. До конца 2024 г. и в 2025 г. должно быть погашено бондов на $11,9 млрд, или 35% от общего объема всех валютных облигаций в обращении. Это сократит ОВП банков, и у них появится возможность докупить новые выпуски, что окажет поддержку рынку. Кроме того, рынок валютных бумаг станет значительно меньше, так как не сможет восполнить потери после погашения выпусков. По прогнозу Радченко, частные инвесторы будут сохранять интерес к валютным бондам и при сокращении объема рынка это будет содействовать росту котировок. Наконец, если ЦБ начнет снижать ключевую ставку в 2025 г., кредитование в рублях станет доступнее и эмитенты могут провести досрочный выкуп валютных облигаций с рынка. Ранее эмитенты пользовались этим инструментом, чтобы поддержать котировки своих бумаг, напомнила аналитик.

Конкуренция с рублевыми активами

Проблемы с валютным фондированием, ужесточение регулирования ЦБ и сложности с управлением открытой валютной позицией в целом после новых санкций действительно сделали вклад в снижение котировок валютных облигаций, считает директор группы корпоративных рейтингов АКРА Василий Танурков. ЦБ не только ввел новый лимит ОВП банков в размере 50% от капитала, но с 1 октября установил новые критерии хеджирования валютного риска, напомнил он. Регулятор повысил требования к качеству инструментов, которые могут компенсировать открытые валютные позиции и исключил сделки банков с «мусорными» деривативами. Банк России стимулирует сокращение ОВП банков и другими способами, добавил Танурков. Например, он повышает ставки по валютным свопам в юанях (с 28 октября ставки повышены до уровня ключевой) и сокращает лимиты по ним – с 15 октября упали до 25 млрд юаней, а с 11 ноября – до 10 млрд.

Риск возникновения навеса облигаций Минфина также играет свою роль – у инвесторов есть мотивация отложить инвестиции до выхода на рынок новых замещающих бумаг, считает эксперт. Примечательно, что параллельно с этим инструменты «овернайт», например в юане, последние два месяца выросли в доходности до 20%, говорит старший персональный брокер «БКС мир инвестиций» Александр Бартенев. Весьма выигрышной стратегией было продать еврооблигацию на Мосбирже, разместить вырученное на денежном рынке, а затем снова купить долгую бумагу в валюте на бирже. За последнюю неделю доходность размещений «овернайт» упала до 3%, и инвесторы снова восстанавливают позиции в еврооблигациях, что приводит к росту котировок.

Еще одна причина обвала валютных бондов – рост рублевых ставок, считает руководитель направления анализа долговых рынков «Финама» Алексей Ковалев. На российском фондовом рынке сейчас почти нет иностранного капитала и валютные бонды конкурируют по доходности не с валютными инструментами на мировом рынке, а с рублевыми активами, пояснил он. В последние месяцы ключевая ставка росла, поэтому средства инвесторов перетекали в рублевые инструменты, а доходности бондов в валюте обновляли исторические максимумы, пояснил аналитик.

Когда развернется денежно-кредитная политика ЦБ, изменится и динамика доходностей замещающих облигаций – рублевые и валютные ставки будут снижаться синхронно, ждет Танурков. Этому может посодействовать выкуп валютных бондов самими эмитентами в случае существенного сокращения спредов между их доходностью и ставками по рублевым активам, как и указано в обзоре, подтвердил он. Росту стоимости евробондов с постоянным купоном в 2025 г. может также посодействовать снижение ставок ФРС, добавил Бартенев.