Ждать ли волны дефолтов по корпоративным облигациям

Пики погашений приходятся на IV квартал этого года и февраль и апрель следующего

Из-за роста ключевой ставки до рекордного уровня и жесткого сигнала Банка России все больше эмитентов облигаций начнут сталкиваться со сложностями при погашении долга. К такому мнению пришли участники пленарной сессии конференции «Будущее облигационного рынка», организованной рейтинговым агентством «Эксперт РА». С этим согласилась и аудитория: опрос, проведенный во время сессии, показал, что более половины опрошенных ждут волны дефолтов в 2025 г. Около трети опрошенных (35%) ждут ее во второй половине года, еще 27% – уже в первой. При этом 18% аудитории исключают возможность начала массовых дефолтов.

Запас прочности истощается

Пока эмитенты в целом выдерживают повышение операционных затрат и процентных ставок, а большая часть дефолтов в этом году не были связаны с процентными и системными рисками, отмечают аналитики «Эксперт РА» в свежем обзоре долгового рынка. Но эффект от роста процентных ставок еще не полностью догнал заемщиков, так как многие брали долг с фиксированным процентом еще до цикла ужесточения денежно-кредитной политики. Если высокие ставки будут сохраняться долго, запас прочности компаний по уровню процентной нагрузки может существенно истощиться, полагают в «Эксперт РА». Средняя ключевая ставка за этот год составит 17,5%, в следующем году – 17–20%, а в 2026 г. – 12–13%, следует из прогноза ЦБ.

Особенно тяжело придется компаниям из третьего эшелона Мосбиржи (небольшие высокорисковые эмитенты с низколиквидными бумагами. – «Ведомости»), отметил на сессии руководитель корпоративно-инвестиционного бизнеса инвестбанка «Синара» Алексей Куприянов. Среднее значение показателя чистый долг/EBTIDA у заемщиков этой категории, разместившихся в 2023–2024 гг., составляет 3,1x, следует из презентации заместителя начальника департамента инструментов долгового рынка Газпромбанка (ГПБ) Алексея Оферкина. «То есть это, условно говоря, в массе все те, кто перешел на флоатеры (бумаги с плавающей ставкой) и чей портфель сейчас переоценивается вместе с ключевой», – пояснил он. У первого эшелона аналогичный показатель в среднем равен 1,7x, у второго – 2,1x.

Еще недавно было принято считать, что долговая нагрузка в 3х – это «более-менее нормальный, проходной вариант», отметил Оферкин. Но сейчас, по подсчетам ГПБ, при таком показателе и ставке по долговому портфелю на уровне 20% на процентные выплаты уходит около 60% EBITDA. А при ставке по портфелю 25% процентные выплаты будут занимать уже 75% EBITDA. При текущих ставках на облигационном рынке ситуация стала сложной даже для эмитентов второго эшелона: при показателе чистый долг/EBITDA в 2x и ставках по портфелю 20 и 25% выплата процентов съедает 40 и 50% EBITDA соответственно, указано в презентации Оферкина.

«Вот тут мы подбираемся к дискуссии, насколько это все может тянуться дальше с учетом тех объемов рефинансирования, которые у нас запланированы на 2025 г.», – заключил он.

Для эмитентов с уровнем чистый долг/EBITDA в 4x рефинансирование по рыночным уровням поставит под вопрос саму возможность обслуживания процентов, пишут аналитики «Эксперт РА».

Ближайшие пики погашений корпоративных облигаций в России приходятся на IV квартал 2024 г., а также февраль и апрель 2025 г., следует из презентации директора департамента по работе на рынках капитала Россельхозбанка Дениса Тулинова.

Кто под ударом

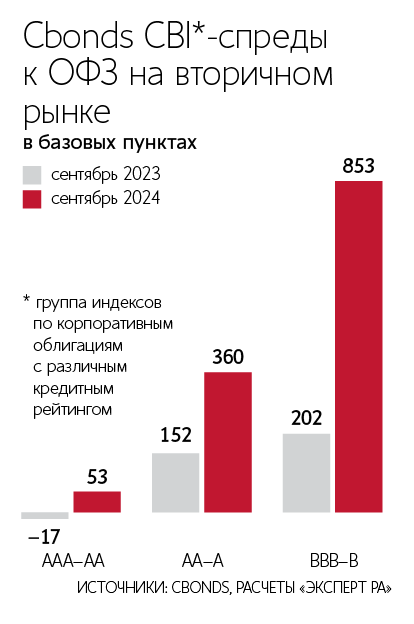

В сложном положении окажутся закредитованные эмитенты, которым предстоит пересмотр ставки фондирования по мере приближения срока погашений и оферт по долгам в 2025 г., пишут аналитики «Эксперт РА». Основные риски у эмитентов с рейтингами ruBBB+ – ruB-, для которых характерна самая низкая устойчивость к внешним шокам и повышенная частота дефолтов. Шок от роста ключевой ставки для них усугубляется кратной переоценкой уровня кредитных спредов – на конец сентября агрегированные уровни доходностей для эмитентов ruBBB+ и ниже достигали 27%. Из-за этих факторов рефинансирование долга по действующим ставкам для этой категории эмитентов может быть проблематичным или проходить по запретительно высоким уровням, пишут эксперты. В 2025 г. средний уровень ставок купона окажется наиболее высоким среди предприятий целлюлозно-бумажной и деревообрабатывающей отрасли, оптовой торговли, АПК и сельского хозяйства.

Дефолты уже допустили завод КЭС, «Ника», фабрика «Фаворит» и «Росгеология», а технические дефолты были замечены у РКК, «Кузины» и «Селлера», говорит эксперт по фондовому рынку «БКС мир инвестиций» Людмила Рокотянская. Усиление этой негативной тенденции высоковероятно уже в текущем квартале, считает она. За последние два года дефолты в основном наблюдались у компаний с объемом эмиссии до 2 млрд руб. и рейтингом в диапазоне B – BB+, напоминает она. Помимо закредитованных эмитентов наиболее подвержены этому риску низкомаржинальные бизнесы, в частности мелкий ритейл, оптовая торговля и нефтетрейдинг, а также те, кто работает в секторах с высокой конкуренцией.

Испытать проблемы могут даже «неплохие бизнесы» из-за риска неплатежей со стороны контрагентов – традиционно высока эта угроза, например, в строительном секторе, считает Рокотянская. Сектор девелопмента – однозначный кандидат на участие в возможной волне дефолтов, но стоит надеяться, что компании смогут использовать накопленный в предыдущие периоды финансовый результат для смягчения посадки, добавляет старший аналитик УК «Первая» Глеб Бобков. Под давлением также микрофинансовые компании и организации, так как они фондируют значительную долю МСП и ИП, считает Рокотянская.

В количественном выражении эмитентов, которые сталкиваются со сложностями при погашении долга, действительно становится больше, приводятся в обзоре «Эксперт РА» слова замдиректора департамента рынка долгового капитала «Синары» Олега Карпеева. «Но важно понимать: это не катастрофа и обусловлено в первую очередь тем, что на рынке в целом увеличивается количество и новых эмитентов, и выпусков», – говорит эксперт.

Когда ждать пика

Трудности с обслуживанием долга в 2025 г. возникнут у компаний, которые не смогут переложить рост процентных платежей на потребителей, считает главный инвестиционный консультант ИК «Велес капитал» Дмитрий Сергеев. Текущий рейтинг компаний из зоны риска не имеет большого значения – финансовое положение эмитентов может измениться так быстро, что рейтинговые агентства смогут только констатировать финансовую несостоятельность, полагает эксперт.

Директор департамента корпоративных финансов «Цифра брокера» Роман Соколов ждет пика дефолтов ближе к концу 2025 г. – тогда будет около 10 невыплат у компаний с рейтингом BB и ниже.

Основной стресс придется на середину 2025 г., когда ставка еще будет высокой, а ликвидность на рефинансирование низкой, добавляет портфельный управляющий УК «Альфа-капитал» Алексей Корнев. Именно объемом доступной на рынке ликвидности в конечном счете будет определяться количество дефолтов в следующем году, подтвердил старший директор группы корпоративных рейтингов АКРА Александр Гущин. Как только она начнет сокращаться, способность заемщиков рефинансировать свой долг будет падать.

Аналитик ФГ «Финам» Никита Бороданов, напротив, считает появление волны дефолтов маловероятным событием. Пока высокие ставки скорее форсировали срывы выплат компаний, а не вызывали их напрямую – многие эмитенты и до роста ставок имели плачевную ситуацию с долговой нагрузкой, объяснил он. По оценке эксперта, стоит ожидать единичных дефолтов во второй половине 2025 г., когда окажется, что некоторые компании не рассчитывали на столь высокие уровни стоимости обслуживания долга.