«Акционеры всегда будут хотеть большего, и это нормально»

Генеральный директор группы «Ренессанс страхование» о том, каково это – быть единственным страховщиком на бирже

Группа «Ренессанс страхование» – единственный страховщик на Московской бирже с первым уровнем листинга. Это и преимущество, но также и большая ответственность – необходимо заниматься образованием инвесторов, которые сравнивают страховщиков с банками, делится в интервью с «Ведомостями» генеральный директор «Ренессанс страхования» Юлия Гадлиба, руководящая компанией уже восемь лет. Гадлиба позиционирует группу не как классического страховщика, а прежде всего как технологическую компанию – именно за счет инноваций можно достичь конкурентного преимущества, уверена она. В интервью Гадлиба также рассказала, как в компании приручают искусственный интеллект, на каких трех китах строится бизнес группы и как ее новый продукт помогает компаниям решать вопросы психологического здоровья своих команд.

«Мы видим себя как иншуртех»

– Для меня очень важно, чтобы те обещания, которые дает компания, выполнялись. Но это вообще мои жизненные принципы, и в бизнесе я придерживаюсь их же. Мы выходили на IPO с целью привлечения финансирования для глобальных целей, первая из которых – развитие IT-платформы. Мы видим себя как иншуртех, строим бизнес и стратегию, основанную на технологиях, на том, что можно за счет инноваций достичь значимых конкурентных преимуществ. Поэтому расходы на IT у нас до сих пор одна из самых быстрорастущих статей и самая главная из инвестиций. Второй целью IPO было привлечь капитал для потенциальных сделок M&A (англ. mergers and acquisitions, слияния и поглощения. – «Ведомости»), но не заемные средства. И эту цель мы выполняем: в октябре мы закрыли сделку по покупке «Райффайзен лайф», а также выкупили портфель по страхованию жизни компании «ВСК – линия жизни».

Одна из появившихся новаций после IPO, которой я лично очень горжусь, особенно на фоне борьбы за таланты, – это запуск программы долгосрочной мотивации ключевой команды, привязанной к стоимости акций компании. Сотрудники видят изменения своего пакета в мобильном приложении брокера в зависимости от цены акции. Это очень сильно сближает интересы акционеров и сотрудников в долгосрочной перспективе, мотивирует работников не строить планы на год, а мыслить более долгосрочно. Программа у нас десятилетняя, на нее мы планировали выделить до 10% от капитала. По прошествии двух лет могу сказать, что этот инструмент очень хорошо работает и ключевой состав моей команды и все, кто участвует, довольны программой. У тебя меняется мышление, когда ты акционер компании и одновременно работаешь в ней. Со временем мы планируем расширять охват программы внутри компании.

Сейчас мы первая и пока единственная российская страховая компания на бирже с первым уровнем листинга. С одной стороны, это дает преимущество, с другой – накладывает определенную ответственность и ставит перед нами задачи, в том числе образовательные. Часто институциональные инвесторы и розничные сравнивают нас с банками. Приходится объяснять разницу между страховыми и кредитно-финансовыми компаниями, рассказывать, как выглядит наша модель, почему она более диверсифицированна. Когда на бирже появится еще один страховщик – а я уверена, обязательно появится еще несколько публичных страховых компаний, – инвесторы будут знать о рынке уже чуть больше и им будет гораздо понятнее.

Юлия Гадлиба

– Согласно нашей утвержденной дивполитике, мы рекомендуем направлять на выплату дивидендов около 50% от чистой прибыли по МСФО. Более того, мы хотим это делать два раза в год, наш ориентир по годовой дивдоходности порядка 10%. А так как мы стремимся соответствовать заявленным планам, то да, будем продолжать рекомендовать такие дивиденды и придерживаться утвержденной политики. Конечно, многие эмитенты при этом, как и мы, делают оговорку, что на дивидендные выплаты могут оказывать влияние такие факторы, как опережающий темп роста бизнеса, изменения требований регуляторов или сделки M&A.

– Быть публичными – это значительная ответственность и необходимость раскрывать большое количество информации. Не все компании хотят быть публичными, не у всех есть задача привлечь капитал для развития. И вообще, мне кажется, мы только на заре использования такого инструмента, как IPO. Но страховщики с точки зрения их потенциала – хороший актив. Я повторюсь, что страхование – это очень сильно диверсифицированная бизнес-модель, обычно экономические кризисы крупные страховые компании очень хорошо проходят. Во-первых, потому что у тебя в портфеле две компании – по страхованию жизни и non life. Они по-разному себя ведут в разные циклы ключевой ставки. Например, сейчас, когда цикл повышения ставок, активно развивается страхование жизни (продукты накопительного и инвестиционного страхования), премии в этом сегменте за полугодие выросли на 60%. Во-вторых, страхование в принципе завязано на разные секторы экономики – когда у тебя проседает какой-то один, выстреливает другой, и в итоге ты сам себя за счет этого компенсируешь.

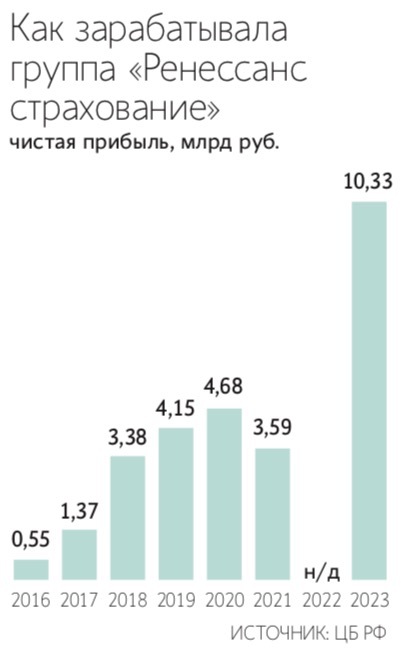

– Мое мнение, а также мнение оценивающих нас инвестдомов, что наша компания очень сильно недооценена. Причин несколько. В первую очередь – наша динамика премий, прибыли и инвестиционного портфеля. Так как 2024 год еще не закончен, приведу цифры завершенных 2021 и 2023 гг. В 2021 г. наши премии были около 104 млрд руб., чистая прибыль – 4,6 млрд., а портфель под управлением составлял 146,5 млрд руб. По итогам 2023 г. сборы выросли на 17,3% до 123 млрд руб., прибыль – в 2 раза до 10,3 млрд руб., а инвестпортфель прибавил 24% и достиг 182 млрд руб., а с учетом двух сделок к концу года он превысит 200 млрд руб. Если посмотреть на таргеты по нашим акциям у аналитиков, то в среднем это 130–140 руб. за бумагу при текущей цене 97 руб. Это, конечно, говорит о недооцененности компании. А если смотреть на мировые мультипликаторы в 2–2,5х по капиталу, то наша капитализация сейчас должна быть в 2 раза больше.

Наш бизнес растет опережающими темпами, за первое полугодие сумма подписанных премий группы увеличилась на 40% год к году. Это, честно говоря, даже не типовые для страхового бизнеса темпы, наш внутренний таргет для группы – расти не менее чем на 20%.

– Мы ожидаем продолжения темпов роста и прогнозируем хорошие итоги года, несмотря на вызовы в виде роста ставок и замедления экономики. По оценкам аналитиков, диапазон по чистой прибыли у нас будет в размере 7–10 млрд руб. С какой границы мы закроем год, будет зависеть от фондового рынка, потому что, как и любая страховая компания, основной доход мы зарабатываем на инвестициях. Наш портфель в основном сформирован из ОФЗ. Но я считаю абсолютно справедливым мнение аналитиков, что нашу бумагу надо держать и в следующем году. В начале цикла снижения ставки, который когда-то все-таки начнется, будет положительная переоценка ОФЗ, поэтому следующий год, мы ожидаем, будет очень хорошим для инвестиционного портфеля. Второе – как раз в следующем году у нас будет уникальная возможность сформировать портфель с инструментами с достаточно низким риском и высокой доходностью, который создаст доходность компании на ближайшие 3–5 лет.

– Мы не считаем это убытком, это временная переоценка. С начала года наш инвестпортфель вырос на 6% по состоянию на конец первого полугодия.

– У нас есть два критерия. Первый – это мэтч с продуктами, которые продает наша компанию по страхованию жизни «Ренессанс жизнь», под нее мы формируем портфель. Второй критерий определяется нашей инвестстратегией, принятой советом директоров. У нас есть несколько управляющих компаний, которые управляют нашим портфелем. В рамках нашей стратегии мы используем сбалансированный подход – корпоративные облигации (40%), государственные и муниципальные облигации (17%), акции (11%), депозиты и денежные средства (25%), прочее (7%).

– Никто нам не запрещает весь свободный капитал свыше регуляторного (с учетом надбавок) инвестировать, куда хотим. Центробанк хочет в этом плане защитить интересы клиентов, и мы согласны с этой стратегией. Со своей стороны у нас даже исторически доля акций в портфеле выше 15% не доходила. Акции – волатильный инструмент. Сейчас мы позицию в акциях в портфеле снизили из-за роста доходов в других инструментах, но когда ставки начнут снижаться, деньги с депозитов пойдут в фондовый рынок и, конечно, акции станут и для нас интереснее. Но мы в основном инвестируем в голубые фишки, в бумаги с политикой дивидендных выплат.

– Мы не участвуем не потому, что в целом не рассматриваем IPO, а так как сейчас не тот момент и не те компании, которые были бы нам интересны. Проще положить деньги на депозит без риска.

«Важно формировать культуру длинных сбережений»

– Все, что связано с накоплением, является для нас сейчас стратегическим направлением, мы называем его «Благосостояние». Ключевыми продуктами в этом блоке бизнеса для нас являются НСЖ, ИСЖ и еще две новации. Первая – новый пенсионный продукт в рамках программы долгосрочных сбережений (ПДС) с софинансированием взносов от государства, вторая – это долевое страхование жизни (ДСЖ). Мы создали свой негосударственный пенсионный фонд, в сентябре он получил лицензию от ЦБ. По нашим оценкам, этот продукт за пять лет даст нам около 100 млрд руб. сборов и 1 млн клиентов. Мы считаем, что эти две новые инициативы вдобавок к существующим продуктам очень сильно будут драйвить рынок страхования жизни в 2025 г.

– Мы будем комбинировать и искать лучшие для нас возможности – получать собственную брокерскую лицензию и работать с партнерами. По налогам вопрос еще не закрыт. Мы считаем достаточно странным исключение этой налоговой льготы и надеемся, что ее вернут. Это бы стимулировало людей больше пользоваться такими продуктами, ведь цель государства – длинные деньги.

– Наличие страхов и опасений у людей не означает, что не нужно менять их мышление, настраивая на долгосрочные цели. Ведь на более развитых рынках начинать копить и откладывать деньги на полис по страхованию жизни чуть ли не с рождения – это норма. У нас немножко другой взгляд на продукт, для многих полис страхования жизни – это больше про инвестиции, а не про накопление и формирование подушки безопасности на длинном горизонте. И я считаю, что предлагать такие возможности и формировать культуру длинных сбережений – это как раз правильно. А еще к этой программе в плане взносов может присоединиться не только государство, но и работодатель. Чтобы удерживать сотрудников, он может предлагать этот продукт в рамках полиса ДМС. У нас сейчас есть уже несколько крупных клиентов, которые к нам обратились, после того как мы получили лицензию. Я думаю, это может стать новым трендом.

– Вместе с направлением «Благосостояние» мы фокусируемся еще на двух бизнес-направлениях – «Здоровье» и «Мобильность». Основные продукты и сервисы в направлении здоровья – это ДМС, медтех-компания Budu и компания «Просебя». Мы смотрим на клиентский путь гораздо шире, чем на одно лишь страхование. И если у нашего клиента есть потребность, мы готовы выходить за рамки страхования и создавать для него сервисы и продукты, которые он хочет. И здесь мы всегда оцениваем и сравниваем альтернативу – купить или сделать самим. В «Здоровье» в отличие от «Благосостояния», где мы сделали M&A, мы пошли по пути создания собственных продуктов – и Budu, и «Просебя» мы сделали сами. Хотя рассматривали разные варианты, в том числе покупки.

ПАО «Группа Ренессанс страхование»

Третий фокус нашего внимания – это все, что связано с мобильностью. Мы один из лидеров в автостраховании, были одними из первых, кто пошел в страхование каршеринга и кикшеринга (электросамокаты). Недавно мы запустили достаточно инновационный продукт для рынка с «Яндекс. Такси» – короткое ОСАГО, когда таксисты в своем мобильном приложении GO при выходе на маршрут могут купить ОСАГО хоть на один день. В этом направлении нашим следующим шагом также будет выход за рамки страховых продуктов, так как потребности клиентов гораздо шире.

– В страховании работают очень технологичные скоринги, мы умеем отслеживать фрод и достаточно эффективно справляемся с ним. У нас сокращается количество убытков с признаками страхового мошенничества. Показатель уровня мошенничества в общем числе урегулированных убытков ОСАГО снизился на 30% до 1% за девять месяцев 2024 г. По сумме выплат мы также видим нисходящий тренд в течение последних двух лет.

Мошенничество было, есть и будет всегда. Это такая бесконечная шахматная партия, которую мы ведем с мошенниками. Есть бытовой фрод, а есть профессиональный. Самое сложное – бороться с профессиональными мошенниками, но мы это очень успешно делаем. Автоюристов стало меньше – помогла одна большая мера, финансовый омбудсмен. Появилось дополнительное звено в процессе, к которому ты обязан обратиться для разрешения вопроса, прежде чем отправиться в суд. И как только появилась служба финансового омбудсмена (с 2019 г.), она стала снимать большую часть попыток довести дело до суда и стрясти со страховщиков деньги.

– В ОСАГО 80–90% возмещения происходит деньгами. В каско, наоборот, в основном идет ремонт. Проблема со сроками ремонта остается, потому что вопрос с логистикой стоит все так же остро из-за проблем с платежами. К сожалению, не стоит испытывать излишнего оптимизма, что здесь все как-то наладилось. Очень сильный российский предпринимательский дух придумывает, как решать все эти вопросы. Но я не вижу никаких предпосылок для того, чтобы в ближайший год мы смогли вернуться к срокам поставок, которые были до 2022 г. Это уже новая реальность, когда запчасти к тебе приехали не за 10 дней, а за несколько месяцев. Наши партнеры по ремонту дают гарантию на ремонт и на качество. У нас есть система оценки клиентского опыта непосредственно в СТО (станции технического обслуживания. – «Ведомости»). Более того, если у партнера рейтинг опускается ниже определенного, мы его убираем из списка рекомендуемых станций, выбирая таким образом для клиентов лучшие по качеству и срокам выполнения работ СТО.

– Ты будешь долго ждать запчасти.

– С точки зрения инвестпортфеля обе сделки для нас добавят около 30 млрд руб. На горизонте пяти лет мы ожидаем от этих двух покупок порядка 6–7 млрд руб. в виде чистой прибыли. Первая сделка прошла по правилам выкупа активов у иностранцев (актив продается с обязательным дисконтом к рыночной цене. – «Ведомости»). Соответственно, мы получили положительную переоценку актива по рыночной цене. Данный эффект в несколько миллиардов рублей будет виден уже в IV квартале этого года. Вторая сделка – это передача портфеля, у нее, наоборот, будет некоторое давление на капитал в первый год, а потом, соответственно, это будет рост для нас с точки зрения чистой прибыли. Обе сделки для нас выгодные.

– Новых приобретений или каких-то запусков до конца года пока не планируем – у нас очень урожайный год получился: запуск компании «Просебя», две сделки, бизнес органически очень сильно растет. Но мы постоянно находимся в поиске новых возможностей с фокусом на три направления: «Благосостояние», «Здоровье», «Мобильность».

– На среднесрочном горизонте таких планов нет. Российский страховой рынок очень молодой. Часто зрелость рынка оценивают с точки зрения процента от ВВП. И на развитых рынках, где страхование существует давно, это 7% от ВВП по объемам собранных премий, у нас – 1,3%. Можно себе представить потенциал российского рынка на горизонте пяти лет. Поэтому сейчас наш фокус – это Россия.

– Акционеры всегда будут хотеть большего, и это нормально. Мы сами своими результатами довольны, потому что есть вещи, на которые мы можем влиять, а есть такие, на которые не можем. Нужно фокусировать себя и команду на том, на чем можешь, пробовать новое, ошибаться и трансформироваться.

«Не все люди готовы сразу обращаться за психологической помощью именно к специалисту»

– Да, сейчас мы фокусируемся на b2b-сегменте, бизнес сегодня активно развивает ментальную поддержу команд, и наш продукт отвечает на этот спрос. Ключевое отличие от других сервисов, которые действуют как агрегаторы, – это объединение в одном приложении инструментов для самостоятельной работы со своим состоянием и сессии со специалистами.

В блоке «Самопомощь» есть тесты, короткие видео под запрос и различные практики для быстрой регуляции состояния. Мы понимаем, что не все люди готовы сразу обращаться за психологической помощью именно к специалисту. Во многих компаниях, с которыми мы общались и которые уже используют подобные сервисы, в среднем до 6% сотрудников обращаются к психологу. Нашим приложением – именно из-за того, что там есть самопомощь, – пользуются 30% сотрудников. На наш взгляд, это большая победа. Еще одна метрика, которой мы очень гордимся, – это количество консультаций, которые получает один человек. В среднем от семи консультаций. То есть людям нравится, они находят своего специалиста, возвращаются и систематически занимаются своим состоянием.

Второе преимущество – развернутая аналитика для эйчаров, отражающая также ментальный статус команды с индивидуальными треками рекомендаций от наших экспертов.

Наш продукт можно приобретать как вместе с ДМС, так и отдельно как самостоятельную программу для команд. Кроме того, приложение доступно для скачивания и физлицами тоже. Естественно, внедрение продукта мы начали с себя – все сотрудники нашей группы используют это приложение. Сейчас это уже рыночная компания, есть крупные клиенты, которые приобрели «Просебя» для своих сотрудников.

– Мы очень внимательно относимся к отбору специалистов, инвестируем в формирование и развитие сообщества. Мы работаем с разными специализированными институтами, в частности с Институтом мозга человека им. Н. П. Бехтеревой РАН.

Наши психологи имеют высшее образование и не менее 1000 часов профильного образования. Основной метод, который использует психолог, должен быть подтвержден и котируем психологическим сообществом. Это изучается на первом этапе. На втором проходят собеседования, на третьем этапе специалистов отбирает уже эксперт высшей категории.

Могу сказать, что из-за этого продукт у нас получился дорогой, но зато у нас работают сильные психологи, и мы не готовы снижать планку.

– На b2b-рынке пока не так много игроков, в основном «Добросервис» и «Понимаю».

– Большой интерес этот продукт вызывает у развитых и осознанных работодателей. Это те, кто приобретает продукты для сотрудников уже не для галочки, а реально понимает, какая поддержка сотрудникам сейчас больше всего нужна, и готовы в это вкладывать. Это и банки, и IT-компании, и крупный ритейл – те компании, которые понимают проблему удержания персонала и что решать ее нужно не только материальными инструментами.

– Это может начинаться для средней компании с нескольких сот тысяч рублей, для крупной – с нескольких миллионов. Но все по-разному – это как конструктор. Компания может выбрать, хочет ли она доступ только к контенту или и работу с психологами, а также хочет ли она на всех сотрудников распространить услугу или на какую-то часть. Но это сильно дешевле ДМС.

«Моя цель – не только соответствовать ожиданиям клиентов, но и в будущем превосходить их»

– Да, но ничего сопоставимого с ИИ в плане преобразований технологий назвать не могу. Мы в компании объявили, что с этого года начинается внедрение культуры использования ИИ. Для начала мы сделали программу обучения для всех сотрудников, включая топ-менеджмент. И начали обучать сотрудников использовать ИИ, например создавать нейропомощников. Мы разделили подход к обучению ИИ на три части: топ-менеджмент, среднее звено и сотрудники-профессионалы. Последние обучались уже конкретной разработке, менеджеры среднего звена изучали более прикладной функционал, а топ-менеджмент отвечал за бизнес-кейсы и их внедрение в нашу работу.

Одна из метрик, которую мы перед собой ставим до конца года, – не менее 50% сотрудников компании используют ИИ в работе и не менее 90% прошли обучение.

Далее мы стали анализировать, в каких процессах эта технология может дать больше всего потенциала. Нашли три точки. Первая – это колл-центр, он у нас довольно большой. Вторая – медицинский пульт, в который обращаются все наши клиенты по ДМС при возникновении какого-либо вопроса, связанного со здоровьем. Третья – урегулирование убытков. Это процесс, когда автомобиль попадает в ДТП и дальше запускается вся цепочка – вплоть до момента, пока машина не отремонтирована. И вот мы запустили в компании три проекта, набрали команды, которые включают в себя и людей из бизнеса, и ребят, которые занимаются собственно программированием. Мы используем YandexGPT как основную технологию, на которой мы делаем наши инновации.

Действительно, на сегодняшний момент есть определенные технологические проблемы с использованием ИИ. Но мы все считаем, что они быстро устранятся. До конца этого года мы запустим масштабирование, раскатав эту технологию на 50% процессов. Со следующего года наша целевая метрика – 70% операций смогут происходить с помощью ИИ.

– Конечно, но пока все наши оценки строятся на уровне предположений. Сказать, насколько мы все верно рассчитали и представить факты, можно будет только после удачного завершения пилотов.

– Помимо возврата налоговых льгот в страховании жизни я бы отдельно выделила использование камер. С точки зрения клиентского пути, если дать страховщикам возможность доступа к камерам, то урегулирование убытков, фиксацию ДТП можно было бы сделать гораздо удобнее, а бороться с антифродом – эффективнее. Мне кажется, это очень сильно недооценено. Также камера может контролировать наличие или отсутствие полиса. Можно смотреть, что реально происходило на месте ДТП, урегулировать убытки, не требуя большинства бумажных документов, потому что у тебя на камере все видно. Это также приведет к снижению мошенничества.

– Репутация очень долго зарабатывается и очень быстро теряется. Я хочу радоваться даже маленьким шагам, благодаря которым репутация страховой отрасли становится лучше. Я чувствую ответственность за весь страховой рынок, но могу нести ее только за свою компанию, поэтому мы всегда говорим, что честность и открытость – одна из наших базовых ценностей. Но это долгий путь, и нам еще очень многое надо сделать. Моя цель – не только соответствовать ожиданиям клиентов, но и в будущем превосходить их.