Как Билл Гросс стал «королем облигаций»

Билл Гросс успешно управлял в Pimco активами без малого в $300 млрд. Терминал Bloomberg, за которым он работал, выставлен в Американском музее естественной истории

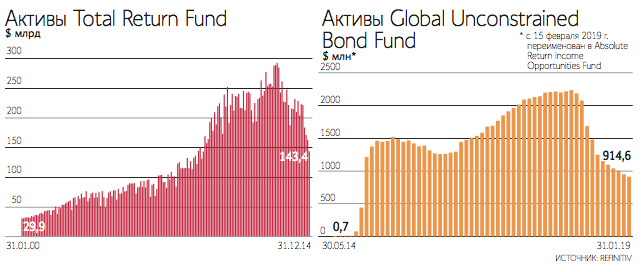

Нет ни одного управляющего, который заслуживал бы стать символом эпохи больше, чем Билл Гросс, пишет The Wall Street Journal (WSJ). Он управлял крупнейшим в мире фондом облигаций Total Return Fund, который сам же и основал, – его активы на пике превышали $292 млрд. Его совета спрашивал министр финансов США, а пресса и инвесторы назвали его «королем облигаций».

Но если Уоррен Баффетт или Джордж Сорос еще на коне, то эпоха Гросса уходит в прошлое. У него явно что-то пошло не так. Из Pimco он ушел со скандалом, а до этого растерял активы Total Return Fund: в последний год его управления они уменьшились вдвое (справедливости ради нужно сказать, что этому поспособствовала и конъюнктура рынка).

Global Unconstrained Bond Fund, который затем возглавил Гросс в управляющей компании Janus Henderson Investors, даже в лучшие годы был на порядок меньше Total Return, но он рос. Однако за прошлый год его активы уменьшились более чем вдвое. В прошедшую пятницу, 15 февраля, Гросса сменил новый управляющий – Ник Марутсос, а сам фонд переименован в Absolute Return Income Opportunities. 74-летний Гросс отныне будет руководить только собственным семейным благотворительным фондом, в котором, по данным Financial Times (FT), «всего» $390 млн.

Как $200 превратить в $10 000

Финансовым гуру Гросс стал благодаря трем вещам: автомобильной аварии, блэкджеку и опыту во вьетнамской войне.

У Гросса канадские корни. Карьера топ-менеджера сталелитейной отрасли заставила отца перевезти семью из Виннипега в Огайо, где 13 апреля 1944 г. и появился на свет Билл. Когда ему было 10 лет, они перебрались в Сан-Франциско, потом Гросс уехал в Университет Дьюка в Северной Каролине, где получил диплом психолога.

На последнем курсе Гросс попал в ДТП и лишился немалой части скальпа. Выздоравливая, он от нечего делать читал книги и наткнулся на бестселлер Эдварда Торпа «Обыграй дилера: Победная стратегия игры в блэкджек». Речь в нем не только о картах, но и инвестиционных стратегиях риска. Гросс начал с малого.

В мае 1966 г. он с $200 в кармане запрыгнул в попутный товарняк и отправился в Лас-Вегас. Книга не врала: пользуясь ее советами и играя по 16 часов каждый день без выходных, Гросс за несколько месяцев увеличил капитал до $10 000. «Звучит это круто, но я подсчитал, что в час зарабатываю $5», – цитирует его интернет-издание Stripes. Он сделал вывод: игрой денег не заработаешь, стоит попробовать силы в похожей на нее инвестиционной отрасли. Однако сначала надо было отслужить в армии.

«Я старый солдат...»

Гросс записался в армию добровольно по двум причинам. Его друг по студенческому братству отправился воевать во Вьетнам и погиб. Гросс в порыве эмоций поклялся отомстить. К тому же его все равно должны были призвать, поэтому Гросс решил, сыграв на опережение, сам определить род войск. Он записался в морскую авиацию по примеру другого своего приятеля. Правда, стать пилотом Гросс не мечтал, даже когда был маленьким мальчиком.

Четыре месяца в лагере подготовки офицерского состава он вспоминает как ад: дикие нагрузки, злобные инструкторы, унижение... Словом, все как в кино про армию. Один из инструкторов кричал Гроссу в лицо, что ему никогда не управлять самолетом и хорошо, если доверят дирижабль.

Он оказался прав. В апреле 1967 г. подготовительные курсы наконец-то закончились и был вынесен вердикт: в пилоты ВМФ Гросс не годится. Его вызвал адмирал и заявил: «Сынок, мы потратили на тебя уже пол-лимона баксов. Если ты думаешь протирать штаны где-нибудь на Средиземном море, я тебя разочарую. Я посылаю тебя во Вьетнам на десантный корабль и в конце концов сделаю из тебя стармеха» (здесь и в следующих двух главах цитаты по Stripes).

Гросса приписали к десантному кораблю Diachenko. Он на 60 дней уходил к Вьетнаму, потом возвращался на Филиппины. Поначалу Гросс командовал одной из 10-метровых лодок, которые разведывали дно в прибрежных водах и устьях рек, а также высаживали морских котиков и подбирали их после операции. Сам Diachenko курсировал в 10 милях от берега.

«Пистолет, лодка и вьетконговцы»

При первой же высадке Гросс оказался свидетелем боя. Компания из парней и девушек, отдыхающая на пляже, не вызвала у американцев подозрения. Но стоило им высадиться, как в них полетели гранаты и раздались выстрелы: «Оказалось, это были не мирные жители, а вьетконговцы», – вспоминал Гросс, который наблюдал все из лодки с расстояния метров 100. Высадка сопровождалась боем всего три раза. Гросс признается, что страх так и не прошел и при малейшем звуке он втягивал голову в плечи и стремился залечь на дно лодки. За все пребывание во Вьетнаме Гросс ни разу не сошел на берег и не выстрелил из единственного своего оружия – табельного пистолета.

С трудом давались ему инженерные премудрости и тонкости морского дела. Хотя наставники отзывались о Гроссе как о прилежном и талантливом ученике, было ясно, что карьера в ВМФ не для него.

Тем не менее Гросс уверен, что именно флот сформировал у него черты характера, которые позволили ему преуспеть в финансовом мире: привычку брать на себя ответственность и уверенно командовать, даже не понимая толком происходящего.

Он все-таки стал стармехом и один из важнейших уроков получил посреди Южно-Китайского моря, когда их корабль возвращался на Филиппины из Вьетнама.

Как Гросс чуть не утонул

В 2 часа ночи Гросс, неся вахту на мостике, обнаружил, что их курс пересекается с неизвестным грузовым кораблем. Он доложил капитану. Тому было за 60 лет, команда ласково звала его «старая перечница». Капитан велел перезвонить позже. Через 10 минут Гросс не выдержал и снова позвонил капитану. Тот поднялся на мостик, принял командование на себя, уселся в кресле и больше не проронил ни слова. Ничего не предпринимал и Гросс, наблюдая, как два судна неумолимо сближаются. Они разошлись так близко, что можно было дотянуться до борта рукой, вспоминал Гросс. В этот момент капитан вскочил с криком: «Вашу мать, что здесь творится?» Как выяснилось, все это время он спал. Между тем их корабль чудом не пошел ко дну посреди океана.

После этого случая Гросс взял за правило: «Четко говорить, что думаешь, и обязательно удостовериться, что тебя поняли». Правда, под конец карьеры он жаловался, что молодое поколение, «воспитанное мягким и нежным, дружелюбным и коллегиальным», считает его стиль слишком грубым и оскорбительным.

Кошка по имени Боб

Гросс демобилизовался, получил диплом МВА в бизнес-школе Университета Калифорнии и устроился аналитиком-специалистом по кредитованию Pacific Mutual Life. Не прошло и года, как в 1971 г. при этом страховщике была создана управляющая компания Pimco (сокращение от Pacific Investment Management Company), одним из отцов-основателей которой стал Гросс.

Он сосредоточился на рынке облигаций и проявил немало таланта. В 1987 г. в рамках Pimco он основал флагманский фонд Total Return Fund. К 1997 г. тот стал крупнейшим ПИФом облигаций в мире, пишет WSJ. К апрелю 2013 г. фонд достиг пика – почти $293 млрд активов под управлением. Всего в группе фондов Pimco было к тому моменту $2 трлн.

Гросса знал не только весь финансовый мир. Индустрия облигаций полна тихих, не любящих публичности управляющих. На их фоне Гросс был рок-звездой. Он не вылезал из телевизора, о его пространных ежемесячных письмах инвесторам писали далекие от финансов СМИ, потому что гуру инвестиционного мира то посвящал отчет своей умершей кошке по имени Боб, то рассуждал о собственном жире.

Согендиректор фонда Мохаммед Эль-Эриан шутил, что в Pimco царит «конструктивная паранойя»: Гросс создал теневой комитет по инвестициям, который постоянно подвергал сомнению каждый шаг управляющих. А они были одними из лучших: Pimco славилась щедрыми бонусами, топ-менеджеры получали от $20 млн в год, а Гросс в лучшие годы зарабатывал не меньше $200 млн.

Слишком большой – но рухнул

Pimco располагался не на Уолл-стрит, а в небольшом офисном здании в г. Ньюпорт-Бич около Лос-Анджелеса. Несмотря на огромный доход, Гросс не увлекался роскошью и был против излишеств.

Он вставал в 4.30 утра и через час был в офисе. В 8.30 шел в отель Marriott на другой стороне улицы позаниматься йогой. Час в день он посвящал гольфу, около 18 часов возвращался домой и где-то в 21 час ложился.

Как раз во время занятий йогой ему пришла в голову мысль послать работников Pimco под видом покупателей проверить: а что же на самом деле творится в ипотечной отрасли? Их донесения подтвердили, что от субстандартных бумаг лучше держаться подальше. Но в том же 2008 году Гросс вложил миллиарды долларов в ипотечные агентства Fannie Mae и Freddie Mac. Пока другие инвесторы бежали от них, он верил, что государство спасет оба, – и не прогадал. В кризисные 2008–2009 годы Total Return Fund Гросса пережил массовый наплыв инвесторов, ищущих тихую гавань.

Не надо думать, что Гросс не делал ошибок. В середине 2008 г. он даже забросил на неделю работу после серии просчетов и лечился тем, что ел много пончиков.

А начиная с 2000 г. упорно приобретал акции Lehman Brothers, вплоть до самого его банкротства в 2008 г. Вера Гросса, что Lehman Brothers слишком большой, чтобы позволить ему рухнуть, стоила Pimco более $3,4 млрд, писала WSJ.

Назло и вопреки

Жизнь подчиненных Гросса была далека от сказки. Они приходили в офис к 4.30 утра, а уходили не ранее 5 часов вечера, жаловались они WSJ. Немало крови им попортила жестокая внутренняя конкуренция, бережно культивируемая начальством.

Гросс не любил, когда сотрудники заговаривали с ним в торговом зале или даже глядели на него. Особенно по утрам. Он предпочитал тишину и порой выговаривал нарушавшим ее, даже если они обсуждали инвестиции. Как бывший офицер, Гросс обожал порядок и мог разнести презентацию в пух и прах за то, что автор не пронумеровал страницы. На все это можно было бы махнуть рукой, если бы Гросс не велел при этом своему помощнику начислять сотрудникам штрафные баллы, которые влияли на ежегодный бонус.

Со временем он стал опасаться ближайших соратников, власть которых увеличивалась. Как говорил топ-менеджер Pimco Билл Пауэрс, уволившийся в 2010 г., «после 4–5 лет медового месяца обнаруживаешь, что ореол избранного превратился в терновый венец, а общение с Биллом стало неприятным, коротким и враждебным» (цитата по WSJ). Гросс перестал прислушиваться к чужому мнению и на совет избавиться от тех или иных активов мог назло прикупить их еще.

Он вообще крайне упрям. Однажды за шесть дней пробежал более 120 миль от Сан-Франциско до г. Кармела (Калифорния), несмотря на поврежденную почку (бег на длинные дистанции плохо сказывается на работе этого органа).

Привыкнув к бегу, Гросс завел традицию: если сделка оказалась неудачной, он поднимался по лестнице вместо лифта, по дороге размышляя о причинах неудачи.

Ошибка Гросса

Гросс долгое время не признавал мобильной связи. Газета The Globe and Mail писала, что когда Тим Гайтнер (министр финансов в 2009–2013 гг.) хотел вечерком поболтать с Гроссом об экономике и облигациях, то звонил на сотовый его жене и просил передать трубку.

С 2011 г. Гросс все чаще стал ставить не на ту лошадку. Например, он продал казначейские обязательства США и, наоборот, вложил деньги в деривативы на эти бумаги. Это было одной из главных причин, почему фонд стал показывать результаты хуже конкурентов, объясняет WSJ. Инвесторы немного подождали, и в 2013 г. стали выводить деньги, тем более что в моду постепенно стали входить не менее надежные пассивные инвестиции. К концу 2014 г. из Total Return Fund вывели $65 млрд из $293 млрд (это максимум 2013 г.).

На фоне оттока средств начались раздоры Гросса с руководством Pimco, включая Эль-Эриана. Все чаще в фирме начали перешептываться, что Гросс позволяет себе слишком много. Он мог накричать не только на подчиненных, но и на гендиректора Pimco. Фразочки Гросса вроде той, что он 70-летний Джастин Бибер, раньше сошли бы за милые выходки, а теперь стали восприниматься как опасная эксцентричность. Заявления коллегам вроде «Я сделал вас всех богатыми, посмотрел бы, как бы вы справились без меня» (цитата по FT) только подливали масла в огонь.

Из-за внутренних разногласий в начале 2014 г. Pimco покинул Эль-Эриан, который, как считалось, со временем должен был принять бразды правления из рук постаревшего Гросса. А в сентябре 2014 г. драма подошла к финалу в жанре фантасмагории.

И хобби, и прибыльно

Обычно коллекция распродается только после кончины филателиста. Но Гросс собирается проделать это еще при жизни. Как он объяснял, у него самое полное собрание выпущенных в США марок – и он решил доставить радость другим энтузиастам, чтобы они тоже смогли составить полную коллекцию.

Заговор против Гросса

На суде Гросс уверял, что «группа заговорщиков» вынудила его уйти из компании, «движимая жаждой власти, жадностью и стремлением улучшить свое финансовое положение» за его счет (цитата по FT). По его версии, события развивались так.

Возглавлявшего отдел альтернативных инвестиций Дэна Айвасина возмущала несправедливость. Его подразделение зарабатывает Pimco прибыль, а миллионы долларов выплачивались Гроссу, из фондов облигаций которого бежали инвесторы. Айвасин вместе с рядом других управляющих поставил ультиматум владельцу Pimco, немецкому страховщику Allianz (тот купил Pimco в 2000 г.): либо уходят они, либо 71-летний Гросс. Тот вроде бы сумел договориться, что не будет появляться в офисе компании и сохранит под управлением лишь несколько закрытых фондов, менее 10% активов Pimco. Но в последний момент вместо этого от Гросса потребовали уволиться, что он и сделал в сентябре 2014 г. Айвасин стал директором по инвестициям всего Pimco. Долю Гросса в бонусном пуле – по данным Reuters, она составляла 20% – разделили среди заговорщиков. Якобы поэтому его и спешили «уйти», пока квартал не закончился.

Пикантность истории придал тот факт, что у Гросса не оказалось письменного контракта с Pimco. В октябре 2015 г. Гросс подал в суд, требуя выплатить ему $200 млн компенсации за эту историю. Дело кончилось мировым соглашением. Гросс получил $81 млн, в Pimco появился зал памяти основателей компании, который носит имя Гросса, появилась премия им. Билла Гросса для общественных организаций, а сам он стал почетным директором благотворительного фонда Pimco Foundation.

Отсуженные деньги Гросс округлил до $100 млн и вложил в семейный благотворительный фонд. В семье, кстати, у него тоже случился кризис. С первой женой, с которой у него двое детей, он расстался давным-давно. А в 2016 г. подала на развод вторая жена, Сью, с которой они прожили 31 год и воспитали сына. Как пишет Forbes, ей досталось более $1 млрд. Если, уходя из Pimco, Гросс «стоил» $2,5 млрд, то сейчас, по оценкам журнала, у него около $1,5 млрд.

Уходя, гасите свет

Из Pimco Гросс ушел своеобразно. Он решил заранее не предупреждать ни коллег, ни начальство. В 5.28 утра понедельника вышел пресс-релиз его нового работодателя, управляющей компании Janus Capital Group (сейчас Janus Henderson), о найме Гросса. На календаре было 26 сентября 2016 г. Менеджеры Allianz звонили в Pimco с вопросом, правда ли это, а там не знали, что отвечать.

Уже через час руководство Pimco собралось на экстренное совещание. Оказалось, инвесткомпания подозревала такой исход и уже несколько недель готовился план экстренных действий, чтобы не допустить бегства инвесторов. Менеджеры компании провели более 40 000 встреч и телеконференций с клиентами.

Не помогло. За оставшиеся дни сентября инвесторы забрали из Total Return Fund $23,5 млрд, в октябре – $27,5 млрд, в ноябре – $9,5 млрд, в декабре – $19,4 млрд, в январе – еще $11,6 млрд.

Сорос помог

Janus Capital Group была по сравнению с Pimco пигмеем с активами менее $200 млрд. А в порученном заботам Гросса фонде Global Unconstrained Bond и вовсе были смешные $13 млн. Гросс говорил, что сознательно выбрал небольшой фонд, чтобы получить инвестиционную гибкость. Он стал вкладывать не только в классический рынок облигаций, но и в более рискованные бонды и в деривативы.

На новости о переходе Гросса акции владельца Pimco, страховой компании Allianz, упали за день на 7%, а Janus Capital Group подорожали на 45%. Поначалу казалось, что Гросс снова сотворит чудо. За два месяца активы Global Unconstrained Bond выросли до $1,1 млрд (психологически важный рубеж для прихода крупных инвесторов был пройден) и продолжили пополняться. На пике в фонде было $2,2 млрд.

Но оказалось, что $500 млн из них дал Сорос, а $700 млн внес сам Гросс (впрочем, он и в Pimco регулярно вкладывал свои сбережения). Клиенты, ушедшие из Pimco, не перешли вслед за Гроссом в новый фонд. Деньги несли в основном розничные, а не институциональные инвесторы, писала FT.

Если бы вы вложили $10 000 в Global Unconstrained Fund в сентябре 2014 г., прямо перед приходом Гросса, сейчас вы бы имели на счете $10 224, а купив напрямую казначейские облигации США – $10 972, подсчитала исследовательская компания Morningstar. За эти годы Гросс пропустил вперед 90% конкурентов. В прошлом году его фонд принес убыток в 3,9%.

Инвесторы выразили свое отношение ногами: если на пике в фонде было $2,2 млрд, то к концу прошлого года – менее $1 млрд, львиная доля которых – средства самого Гросса. Сорос, кстати, забрал свои деньги еще в 2015 г.

1 марта Гросс официально уйдет из компании. Он уверил WSJ, что принял это решение сам, без давления со стороны.

Почему провалился Гросс

Гросс почему-то утратил хватку. Например, в мае прошлого года он сделал ставку на падение облигаций Германии – и ошибся. Он был уверен, что инфляция в США не выйдет из-под контроля – и снова ошибся, перечисляет WSJ. Гендиректор УК Janus Henderson Дик Уэйл в августе прошлого года признался в эфире CNBC, что Гросс принял ряд неверных решений, хотя он «все еще один из величайших инвесторов нашего времени».

«Не очень заметный, но очень важный момент в том, что [Гросс] работал в одной команде с очень талантливыми менеджерами», – объяснял FT один из его коллег по Pimco. Другой коллега признавал талант Гросса, но с оговоркой: «Билл действительно был инноватором и преуспевал. Но самая сильная его сторона была не в торгах, а в умении выбирать лучших. В Pimco [команда] подкидывала ему много хороших идей и было много сдержек и противовесов <...> Хотя Гросс полностью заслуживает своего культового статуса, его уверенность в себе переросла в гордыню, заставила поверить в собственную звездность и ослепила». «В Janus Henderson он просто не создал необходимой инфраструктуры вокруг себя», – подвел итог третий коллега.

Опрошенные FT участники рынка добавляли, что инвесторы всегда ищут активы, цена на которые несправедлива. Гросс начинал в эпоху, когда масштабы такой несправедливости позволяли сделать потрясающую воображение ставку. Например, как Джордж Сорос в 1992 г. против фунта стерлингов. Но технологии развиваются, на рынке появляется все больше умных инвесторов, которые отыгрывают перекосы на все более и более ранних этапах, не давая сильно недооценить или переоценить активы. Да и сами рынки изменились, особенно с приходом индексных фондов. Гросс этого не понял.

На популярность Гросса играет то, что люди любят красивые истории, ярких героев, а не занудные рассказы о статистических алгоритмах и трудном процессе их разработки командой, продолжает FT. Поэтому, например, мудрость и умения Уоррена Баффетта непререкаемы, хотя он сам признает, что выгоднее всего вкладывать деньги в пассивные индексные фонды.

Баффетт осознает силу своей популярности и вовсю ее использует. FT напоминает, как в сентябре 2008 г. он приобрел на $5 млрд привилегированных акций Goldman Sachs. Сделано это было по просьбе банка: таким образом его руководство пыталось успокоить инвесторов. Уловка сработала, но за это банку пришлось гарантировать Баффетту варранты на приобретение 43,5 млн обыкновенных акций по фиксированной цене. Учитывая 10%-ные дивиденды по акциям и варранты, уже через год Баффетт мог бы, выйдя из инвестиции, зафиксировать 40%-ную прибыль, но решил остаться акционером Goldman Sachs.

Баффетт научился инвестировать в свой имидж. А вот Гросс не освоил этого трюка, несмотря на всю свою медийность, сожалеет FT.