Сбербанк назвал главные тренды 2018 года в банковской системе

Население берет больше кредитов и ищет альтернативы банковским вкладам

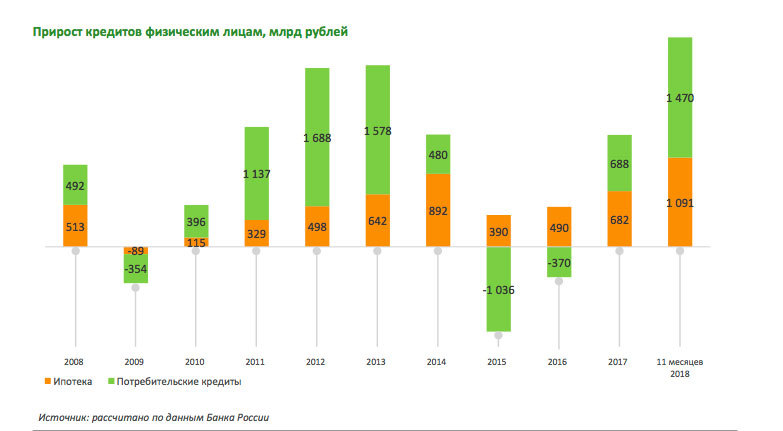

Рекордный прирост кредитования физических лиц. За 11 месяцев текущего года сумма кредитов, выданных населению, на 15% превысила рекорд 2013 г., отмечает в презентации Сбербанк. Такую ситуацию он объясняет, в частности, тем, что ставки ипотеки упали до исторического минимума в 9,4%. Но рекорд «был бы недостижим» без активной выдачи потребительских кредитов, добавляет Сбербанк. Ставки по ним также снизились: в сентябре средняя ставка на срок от одного до трех лет составляла около 15%.

По оценке Moody’s в 2018 г. темпы роста в сегменте ипотечного кредитования достигнут 25%, говорит аналитик Moody’s Ольга Ульянова. Но в следующем году, по оценке Moody’s, темпы замедлятся до 20%: новые выдачи снизятся примерно на 10% за счет повышения коэффициентов риска по кредитам с низким первоначальными взносом, роста ставок кредитования и некоторого подорожания жилья, говорит Ульянова.

В 2017-2018 гг. сошлись сразу несколько факторов, способствовавших росту кредитов: относительно низкая инфляция, низкие процентные ставки, отложенный спрос, отмечает аналитик S&P Сергей Вороненко. S&P прогнозирует, что рост розничного кредитования по итогам года составит 20-22%, а в 2019 г. замедлится до 15-18%. Ставки в сентябре вернулись к росту, и это должно прежде всего охладить сегмент ипотечного кредитования (он более чувствителен к росту ставок) и уже во вторую очередь – необеспеченного, говорит аналитик. Тем не менее точка насыщения еще не пройдена, скорее всего пик кредитования придется на первую половину 2019 г., говорит Вороненко.

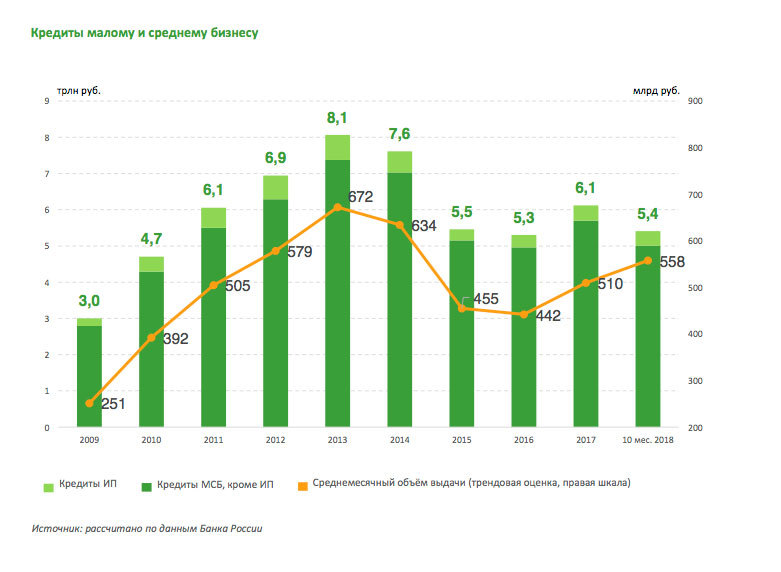

Рост кредитования малого и среднего бизнеса. Падение ставок повлияло и на восстановление кредитования малого и среднего бизнеса, отмечает Сбербанк. Он приводит данные за 10 месяцев 2018 г.: выдача кредитов малому и среднему бизнесу выросла на 9,4% год к году.

«Девалютизация» балансов банков. Темпы роста кредитов юрлицам могут показаться невысокими (10,6% за 11 месяцев) по сравнению с ростом кредитования физлиц, но здесь кроется намного более важный тренд, отмечает Сбербанк: со второго полугодия 2017 г. сокращается кредитование в долларах, а в рублях, напротив, ускоряется. «Во-первых, сыграли свою роль меры ЦБ по снижению привлекательности кредитов в валюте для банков. Во-вторых, ставки по кредитам российских банков в рублях и валюте значительно сблизились», — отмечает банк. В пассивах банков похожая тенденция: средства предприятий и населения в валюте сокращаются, в рублях — увеличиваются.

Рублевые вклады сейчас привлекательнее валютных за счет более высоких ставок, объясняет Вороненко. Кроме того, после августовских сообщений о возможных санкциях против российских госбанков некоторые вкладчики просто опасаются держать в них валюту, говорит он.

Портфели корпоративных кредитов в 2019 г. продолжат стагнировать, рост в этом сегменте, по оценке Moody's, не превысит 10%, говорит Ульянова. В условиях геополитических рисков, волатильности курса рубля и наметившегося – хоть пока и незначительного – роста процентных ставок компании продолжают воздерживаться от инвестиций, накапливают ликвидность и стараются даже оборотный капитал максимально фондировать собственными средствами, считает аналитик Moody’s.

Падение валютного кредитования вполне объяснимо – заемщики не хотят принимать на себя риски изменения курса плюс ЦБ регулятивно сделал такой вид кредитования менее интересным для банков, говорит аналитик Fitch Александр Данилов. По его словам, снижение доли валютных пассивов в пользу роста рублевых – это долгосрочный тренд, который связан прежде всего с тем, что ставки по рублевым депозитам были выше, а курс рубля до последнего времени колебался не так сильно.

Развитие инвестиционных продуктов. «На фоне снижения ставок по депозитам россияне ищут альтернативы для сбережения средств и идут на долговой рынок и рынок акций», — констатирует банк. Импульсом для роста инвестиций населения также стали индивидуальные инвестиционные счета (позволяют получить вычет по НДФЛ от суммы, внесенной на счет для операций на бирже).

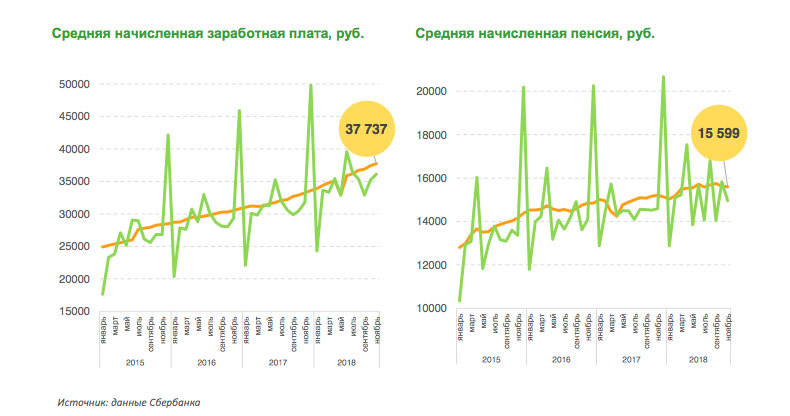

Рост доходов населения. Ускорению спроса на кредиты и улучшению качества кредитов населению во многом способствовал рост реальных доходов россиян, отмечает Сбербанк. «В СМИ и даже в экспертном сообществе периодически появляются сомнения в том, насколько корректно официальная статистика отражает ситуацию с доходами населения», — указывает банк. По его данным, в 2018 г. реальные зарплаты населения выросли на 7,9% (с учетом инфляции), также в номинальном выражении увеличились пенсии (в реальном — остались на уровне начала года).

Насыщение рынка банковских карт. На каждого взрослого в России в среднем сейчас приходится 2,5 банковской карты, подсчитал Сбербанк. Исключительно быстро растет бесконтактная оплата: на нее приходится почти 50% операций по сравнению с 1% в январе 2017 г. Но Сбербанк предупреждает: уже проявились первые признаки исчерпания «экстенсивных возможностей» роста роста безналичных расчетов. Увеличение числа карт теперь «дает минимальный прирост клиентов», отмечает банк.

Один из ключевых факторов, за счет которых растет рынок банковских карт, – это зарплатные проекты, говорит исполнительный директор Национальной платежной ассоциации Мария Михайлова. «Сейчас большинство крупных и средних компаний уже выплачивают зарплату на карты, поэтому дальнейший рост рынка, конечно, ограничен. Скорее всего, в будущем количество карт будет расти в основном за счет нишевых проектов под конкретные целевые группы клиентов: например, программ лояльности с авиакомпаниями», – отмечает Михайлова.

Вывод о перенасыщение рынка банковских карт можно объяснить и высокой заккредитованностью населения, ведь для многих клиентов карты – это прежде всего кредитный инструмент, отмечает Александр Данилов.

Проникновение карт в микроплатежи и падающий средний чек. Если еще несколько лет назад россияне использовали карты только для крупных покупок, то теперь используют их и для самых мелких транзакций (до 100 руб.). Доля таких операций в 2018 г. увеличилась на 2,6 п. п. по сравнению с прошлым годом и составила 20,6% (266,7 млн транзакций). Банк объясняет это высоким уровнем проникновения банковских карт. «Сыграло роль и расширение сети приема карт на транспорте – это самый массовый регулярный платеж с чеком до 100 руб.», – говорится в докладе. Прямым следствием этого банк называет падение среднего чека. По оценкам Сбербанка, за 2018 г. он снизился с 765 руб. до 708 руб.

Проникновение безналичных платежей мгновенно увеличило появление возможности оплатить проезд таким способом, согласна Михайлова.

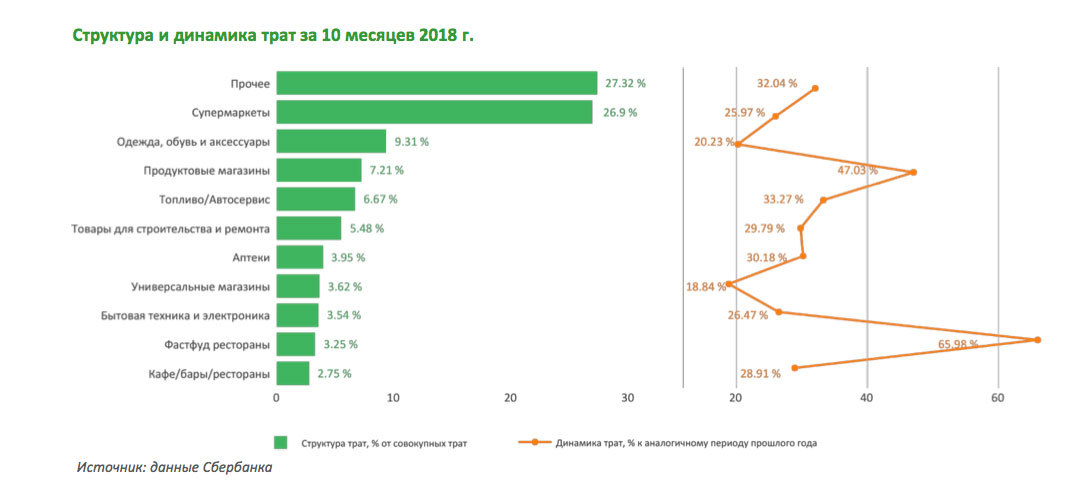

Рост потребительской активности. В 2018 г. россияне стали совершать больше трат по картам: расходы по ним в розничном сегменте рынка выросли на 34% за девять месяцев года. Сумма таких транзакций по итогам года, по оценкам банка, приблизится к 20 трлн руб. По карте россияне чаще всего покупают фастфуд и продукты в небольших магазинах. «Это следствие как роста доли безналичных платежей в России, так и восстановления потребительской активности», – считают аналитики.

Последние тренды, которые отмечает банк, связаны непосредственно с самим Сбербанком. Речь идет о заметном приросте активной аудитории мобильного приложения «Сбербанк онлайн» и кибербезопасности. За год прирост пользователей онлайн-банка составил 47%, а их число превысило 40 млн человек. Банк также отмечает рост числа DDoS-атак на системы банка. Всего в 2018 г. в Сбербанке отразили 90 таких атак, выше показателей 2017 г. в 1,5 раза. Но банковские сервисы ни разу не были выведены из строя, подчеркивается в презентации.