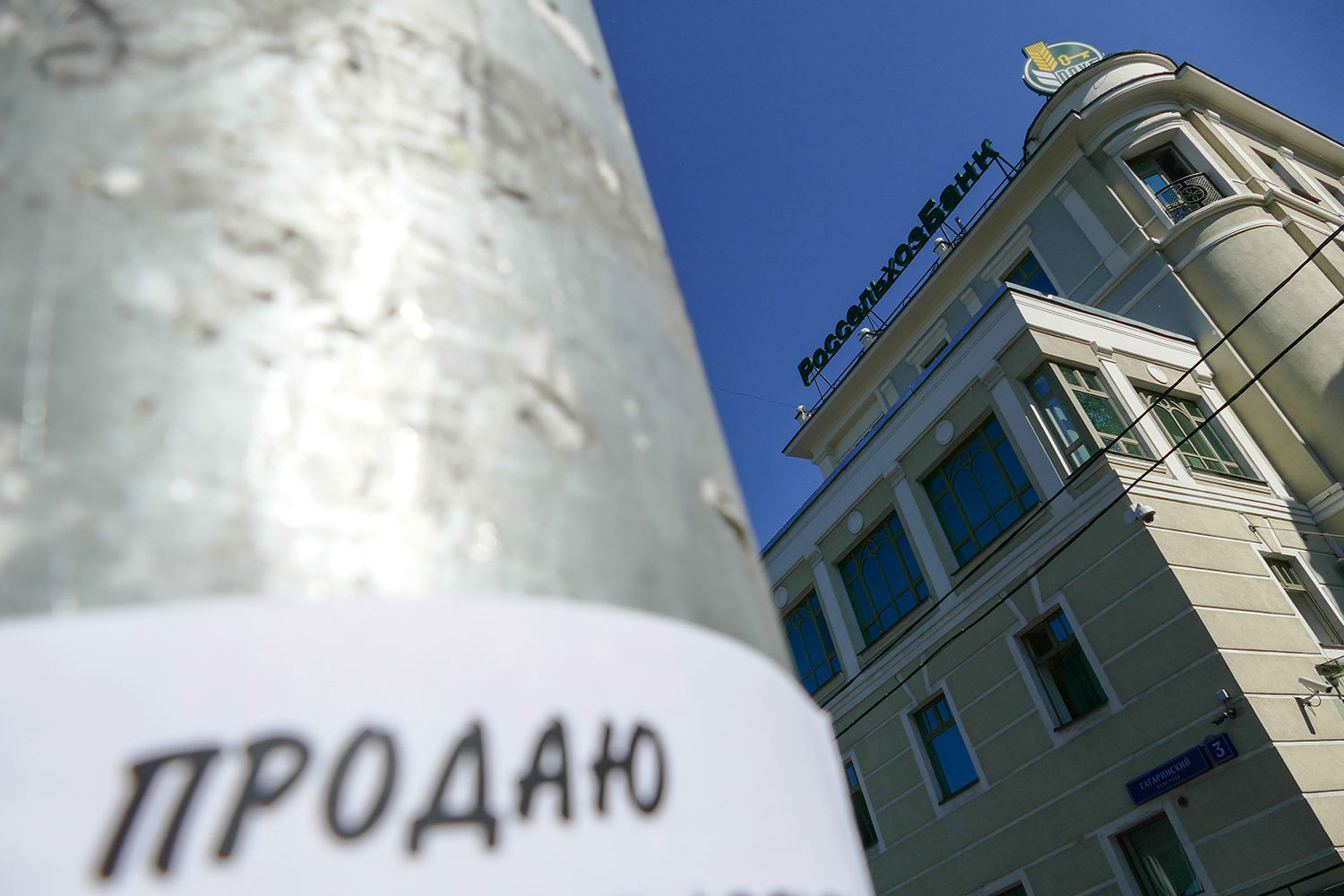

Россельхозбанк с трудом занимает даже под 9% годовых в валюте

Он смог продать лишь один из двух выпусков вечных субордов на $50 млн. Размещение второго перенесено

О планах разместить два выпуска вечных субордов по $50 млн с колл-опционами через каждые 10 лет Россельхозбанк (РСХБ) сообщил в ноябре. Облигации предназначались для квалифицированных инвесторов – частного капитала и вип-клиентов, банк ориентировался на доходность 9% годовых.

Один выпуск на $50 млн банк продал с небольшой переподпиской, но размещение второго перенес на неопределенный срок.

Первый выпуск банк разместил, как и хотел (технически сделка прошла в понедельник, 17 декабря), с купоном 9%. Суборды были проданы с переподпиской – банк получил подтвержденные заявки на $55 млн, сообщил «Ведомостям» зампред РСХБ Кирилл Левин.

Тем не менее размещение второго выпуска (сделка планировалась на вторник, 18 декабря) РСХБ перенес на неопределенный срок, сообщил банк. Не было спроса, объяснил Левин: «Рынок сейчас сложный».

В этом году РСХБ уже выпускал бессрочные суборды, но в рублях. В апреле он привлек 15 млрд руб. под 9% годовых, а в ноябре разместил облигации еще на 5 млрд с купоном 10,1%. В ноябре ЦБ также зарегистрировал 30 выпусков вечных субординированных бондов банка на 90 млрд руб. и еще 10 – на $500 млн.

Обычно эти бумаги банки выпускают, чтобы пополнить капитал первого уровня (Н1.2). РСХБ до конца года дополнительный капитал не нужен – он размещает облигации в расчете на плановый рост активов в 2019 г., рассказывал «Ведомостям» Левин.

Капитал госбанк пополняет и из бюджетных источников: в апреле правительство выделило на его докапитализацию 5 млрд руб., а в декабре наблюдательный совет утвердил допэмиссию еще на 20 млрд руб. в пользу государства.

РСХБ предложил не слишком высокую ставку, если учесть, что это вечные облигации, а колл-опцион – только через 10 лет, считает аналитик «ВТБ капитала» Максим Коровин. Он приводит в пример субординированные евробонды того же РСХБ с погашением в 2023 г., которые торгуются с доходностью около 8,4% годовых (в долларах), а доходности двух вечных выпусков субординированных евробондов Альфа-банка с колл-опционами в 2022 и 2023 гг. находятся в районе 11,5% годовых.

Сказалось сразу несколько факторов, полагает аналитик «Уралсиба» Ольга Стерина. Это и низкая ставка для колл-опциона через 10 лет, и тип бумаги (субординированные облигации могут быть списаны – это происходит при снижении достаточности капитала до 5,125%), и риски самого эмитента – РСХБ находится под секторальными санкциями, напоминает она. Кроме того, он значится в списке госбанков, которым США могут ограничить долларовые операции.

Рынок опасается дальнейшего ужесточения санкций, говорит руководитель аналитического блока УК «Ингосстрах-инвестиции» Евгений Воробьев. «Не исключено, что США введут новые санкции в I квартале 2019 г., а это снижает спрос на размещения российских эмитентов уже сейчас», – объясняет он. Кроме того, на этой неделе состоится заседание ФРС по ставке и инвесторы, планирующие купить валютные облигации, скорее всего не стремятся участвовать в первичных размещениях, добавляет Воробьев: в случае повышения ставки вырастут и доходности долларовых бумаг.

Российский рынок, в частности рынок долга, так и не восстановился после апрельских санкций, напоминает Стерина: с начала года рынок корпоративных рублевых облигаций вырос только на 180 млрд руб. (вчетверо меньше, чем в 2017 г., когда рост составил 700 млрд руб.), а рынок корпоративных евробондов по итогам года может сократиться почти на $20 млрд.

Впрочем, первичный рынок как локальных облигаций, так и российских евробондов может начать восстанавливаться в I квартале 2019 г., оптимистичен Воробьев. В этот период должна проясниться ситуация с инфляцией в России и планами Банка России и ФРС по ставкам, а возможно, и с санкциями, рассчитывает он.

Сбербанк, организатор размещения, от комментариев отказался.