Нефть дешевеет на ожиданиях увеличения добычи

Эксперты анализируют, как изменятся производство и цены

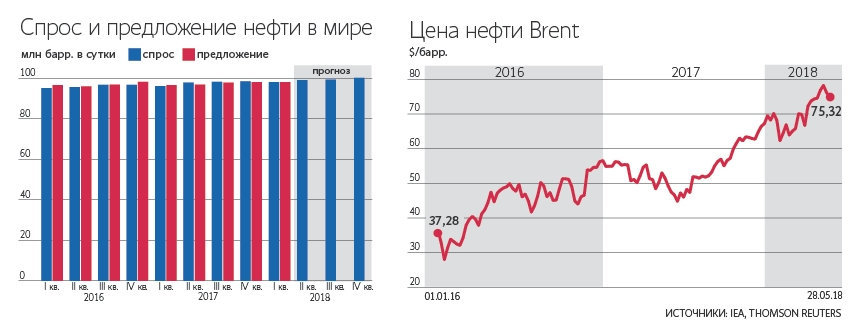

Цены на нефть продолжили снижаться в понедельник после сильной просадки в пятницу, когда несколько прояснились планы России и ОПЕК по увеличению добычи. Цена Brent после пятничного падения почти на 4% опустилась к 15.00 мск на 1,5% до $75,3, а баррель WTI подешевел в понедельник на 1,7% до $66,7. На прошлой неделе котировки превышали $80 и $72 за баррель соответственно.

Министры энергетики России и Саудовской Аравии заявили в конце прошлой недели, что на саммите ОПЕК 22 июня будет рассмотрен вопрос об увеличении нефтедобычи. По словам Александра Новака, если страны согласятся, это может произойти уже в III квартале. По сообщениям СМИ, Новак и Халид аль-Фалих обсуждали увеличение добычи примерно на 1 млн баррелей в день. Российский министр считает, что все страны должны наращивать ее пропорционально.

Что будет с добычей

Ее рост может составить от 300 000 до 1 млн баррелей в день в зависимости от условий, посчитали аналитики Energy Aspects. Если будет установлена общая цель для всех участвующих в соглашении стран, добыча вырастет сильнее, так как более крупные производители, такие как Россия, Саудовская Аравия, ОАЭ и ряд других со свободными мощностями, смогут заместить поставки из стран, не способных нарастить производство. К последним относятся, в частности, Венесуэла, где добыча только падает из-за экономического кризиса, Ангола, где она сокращается из-за истощения месторождений и недоинвестирования в кризисные 2014-2016 гг., и, возможно, Иран, чей экспорт может уменьшиться из-за санкций США. Если же квоты будут определены для каждой конкретной страны, суточное увеличение добычи составит лишь около 300 000 баррелей, полагают в Energy Aspects.

Международное энергетическое агентство сообщало в марте, что ОПЕК располагает свободными мощностями на 3,4 млн баррелей в день (из них на Саудовскую Аравию приходится 64%). Однако многие трейдеры полагают, что реальные возможности картеля по поддержанию комфортного уровня добычи без чрезмерной эксплуатации месторождений ниже, пишет Financial Times. Так, Саудовская Аравия не доводила суточную добычу до 11 млн баррелей даже тогда, когда в 2014-2016 гг. пыталась за счет затоваривания рынка выбить с него конкурентов, прежде всего сланцевых добытчиков в США. Сейчас ее добыча составляет около 10 млн баррелей.

Что будет с ценами

Мнения аналитиков о том, как в обозримой перспективе будут меняться цены на нефть, расходятся. Дисбаланса между спросом и предложением на рынке сейчас нет, последний взлет цен объясняется политическими страхами трейдеров, пишет Ник Батлер, профессор Kings College London, а в прошлом – обозреватель по энергетике Financial Times и старший советник при премьер-министре Великобритании. Однако противостояние Израиля с Ираном – это не то же самое, что война на Ближнем Востоке. Дональд Трамп тоже хочет не войны, а уступок со стороны Ирана, а Россия, Китай и Индия как раньше не подчинялись американским санкциям, так и дальше не будут и не прекратят покупать иранскую нефть, считает Батлер.

Поэтому вместо того чтобы взлететь до $100 за баррель, как недавно предостерегали некоторые аналитики, цена скорее упадет к $50 – уровню, который считается безубыточным для многих сланцевых добытчиков и от которого в своих планах продолжают отталкиваться крупнейшие нефтяные компании, пишет Батлер. А в дальнейшем равновесие установится в диапазоне $50-60 за баррель, полагает он.

Цену в последние месяцы взвинтили хедж-фонды, игравшие на повышение, у них по-прежнему открыты позиции на рост по фьючерсным и опционным контрактам на Brent и WTI примерно на 1 млрд баррелей, указывает Оливье Жакоб из Petromatrix. Главным их предположением было то, что Саудовская Аравия позволит ценам расти и дальше, но теперь его придется пересматривать: «Саудовская Аравия выступила с предупреждением о необходимости снизить цену, надеясь, что изменение риторики само по себе ограничит рост цен». По оценкам Жакоба, хедж-фонды, начавшие играть на повышение в начале 2018 г., могли заработать уже 22%. Это гораздо больше доходов от инвестиций в другие классы активов в первом полугодии, так что «риск фиксации прибыли по спекулятивным позициям возрастает».

Аналитики Goldman Sachs, напротив, считают, что шансы на продолжение роста остаются, поскольку даже увеличение добычи на 1 млн баррелей в день всего лишь компенсирует вынужденное сокращение добычи в таких странах, как Венесуэла, а на рынке в III квартале сохранится дефицит. Поэтому в вышедшем в пятницу отчете банк не изменил прогноз средней цены Brent в III квартале ($82,5 за баррель), пишет Bloomberg. В отчете, который вышел ранее в мае, Goldman Sachs предостерег управляющих инвестфондами от закрытия длинных позиций.

Спрос на нефть останется достаточно высоким даже при цене $80 за баррель, а нефтяникам в США будет непросто увеличить поставки из-за инфраструктурных ограничений и поэтому для сохранения баланса на рынке ОПЕК и России нужно будет наращивать добычу и в 2019 г., считают аналитики Goldman Sachs. «Исторически цены снижались после объявления ОПЕК об увеличении производства, однако когда такое происходило в условиях высокого мирового спроса, как сегодня, цены через два месяца после объявления были в среднем на 8% выше, чем до него», – написали они.