ВТБ увеличит дивиденды инвесторам, сохранив выплаты государству

Чем дороже будут акции, тем больше будут выплаты

Правительство поддержало ВТБ в намерении уравнять дивидендную доходность по всем видам акций, сказал 27 февраля замминистра финансов Алексей Моисеев. «Эта позиция согласована в письменном виде... Было обращение ВТБ, руководство правительства поддержало» (цитата по ТАСС).

Накануне, 26 февраля, зампред ВТБ Герберт Моос заявил, что госбанк хочет уравнять дивидендную доходность привилегированных и обыкновенных акций. Он надеется, что такой шаг миноритарные акционеры расценят позитивно: «Я рассчитываю, что это будет сделано по итогам 2017 г.».

В случае с привилегированными акциями для расчета дивидендной доходности будет использоваться их номинальная стоимость, а для обыкновенных – среднерыночная, сказал представитель ВТБ. За какой период будет рассчитываться среднерыночная стоимость, он не уточнил.

В 2017 г. ВТБ заработал 120 млрд руб. чистой прибыли по МСФО. «Мы, конечно же, рассчитываем исполнить те поручения, которые даны компаниям с госучастием, и выплатить не менее 50% прибыли по МСФО как дивиденды», – сказал Моос 26 февраля.

Дивиденды по-новому

До сих пор львиную долю дивидендов ВТБ выплачивал на привилегированные акции. По итогам 2016 г. на них пришлось 47,1 млрд руб., тогда как на обычные – 15,1 млрд руб. Всего выплаты составили 90% прибыли банка по РСБУ и больше прибыли банка по МСФО, которая равнялась 51,6 млрд руб.

Но теперь больше дивидендов будет приходиться на обыкновенные акции. Уставный капитал ВТБ состоит из 12,96 трлн обыкновенных акций, 21,4 трлн привилегированных акций первого типа номиналом 1 коп. и 3 трлн привилегированных акций второго типа номиналом 10 коп. Привилегированные акции первого типа размещены в пользу Минфина в результате конвертации субординированного депозита ФНБ, второго – в пользу Агентства по страхованию вкладов в рамках программы докапитализации через ОФЗ. Росимуществу принадлежит 61% обыкновенных акций ВТБ.

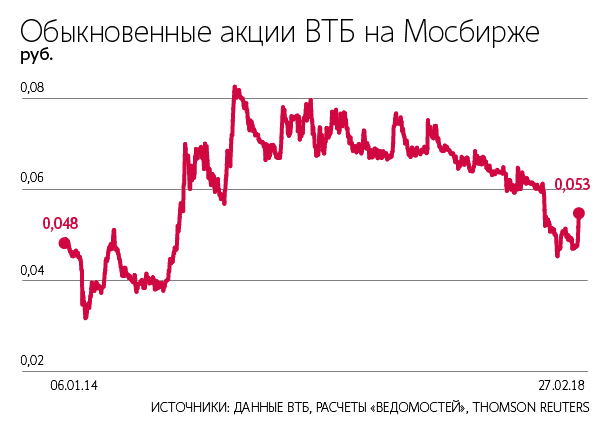

Совокупная номинальная стоимость привилегированных акций – 514 млрд руб. Если предположить, что для обыкновенных акций будет взята средневзвешенная стоимость за год (6,11 коп.), то по итогам 2017 г. их совокупная капитализация составила 788 млрд руб. Таким образом, доля владельцев обыкновенных акций в выплачиваемых дивидендах будет больше.

Кому выгодно?

Консультационный совет акционеров (КСА) ВТБ в прошлом году поднял вопрос о дивидендных выплатах, принципиальный момент был в том, чтобы на обыкновенные акции выплачивалось не меньше дивидендов, чем на привилегированные, обсуждались разные варианты того, как это сделать, говорит член КСА Вадим Сосков. Что касается одобренного правительством варианта, совет пока изучает ситуацию, добавил председатель КСА Игорь Репин.

Подход, когда доходность по префам и по обыкновенным акциям выравняется, будет выгоден миноритариям, говорит аналитик БКС Ольга Найденова. По ее прогнозам, после выплат дивидендов за 2017 г. дивидендная доходность по обыкновенным акциям должна была бы составить 4%, но новый подход существенно увеличит этот показатель. Главное, чтобы этот принцип сохранялся и в последующие годы, подчеркивает она. В то же время сложно уравнять дивидендную доходность по торгуемым и не торгуемым бумагам, продолжает Найденова, такой подход она встречает впервые.

Впрочем, государство, по крайней мере в этом году, потерять ничего не должно. «Предложение, которое мы сейчас обсуждаем с правительством, заключается в том, чтобы совокупный объем дивидендов, который государство получило по всем видам акций за 2016 г. (обыкновенным и "префам"), был сопоставим с объемом, который получит государство по итогам 2017 г. – передавал “Интерфакс” слова Мооса 26 февраля. – То есть сумма дивидендов в рублях будет постоянной».

Всего государство за 2016 г. получило 56 млрд руб. Если эта сумма останется неизменной, то общие выплаты (исходя из средневзвешенной стоимости обыкновенных акций за 2017 г.) могут составить 75 млрд руб. А это значит, что дивиденды для миноритарных акционеров ВТБ могут вырасти втрое – с 6 млрд руб. в прошлом году до 19 млрд в этом.