В среду акции европейских банков сильно подорожали

Рынок разогрел Deutsche Bank, объявив о выкупе собственных бондов

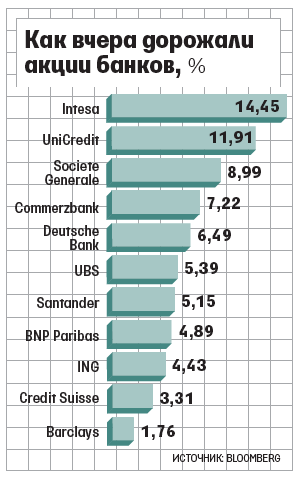

Вчера европейские банки получили передышку – котировки их акций пошли вверх (см. график). Deutsche Bank в ходе торгов дорожал на 17%. Накануне стало известно о его планах выкупить на рынке собственные облигации на несколько миллиардов евро. По данным FT и Bloomberg, речь идет о бондах с преимущественным правом требования – в обращении находятся такие инструменты на 50 млрд евро.

Рисковые облигации AT1 банк выкупать не будет. В понедельник аналитики CreditSights усомнились в способности банка в 2016–2017 гг. выплачивать купон по таким бондам, и за два дня Deutsche потерял 9,2% капитализации (1,92 млрд евро).

«Это продуманный шаг, – говорит о планах Deutsche бывший гендиректор Morgan Stanley Джон Мэк. – Если эти бонды недооценены и если у банка есть средства, то почему бы не выкупить их» (цитата по Bloomberg).

На этих новостях бонды Deutsche с преимущественным правом требования дорожали: выпуск на 1,5 млрд с погашением в марте 2025 г. – на 2 евроцента до 91,5% номинала, выпуск на 2 млрд евро с погашением в сентябре 2021 г. – на 1,5 евроцента до 97,5%. Если Deutsche будет выкупать облигации по цене выше рыночной, «это отобьет охоту у инвесторов продавать их или шортить», полагает аналитик JPMorgan Chase Роберто Анрик (цитата по Bloomberg).

С начала года Deutsche подешевел на 34%, Credit Suisse – на 37,5%, UniCredit – на 43,1%, Barclays, BNP Paribas, UBS – на 23–27%. Банковские индексы FTSE Eurofirst 300 и KBW снизились на 22,8 и 18,2%. «Мы не имеем дела с европейскими банками со времени финансового кризиса 2008 г. и ждем, когда они приведут в порядок капитал и балансы», – говорит директор по инвестициям в акции Allianz Global Investors Люси Макдоналд. По ее словам, условно-конвертируемые облигации AT1 – «хороший инструмент, но их ликвидность вызывает вопросы». Теперь Deutsche – «самый дешевый из глобальных системообразующих банков», констатируют аналитики Morgan Stanley, добавляя, что проблемы у банка остаются. Deutsche в состоянии потратить на выкуп бондов до 220 млрд евро, пишет FT.

Credit Suisse сейчас «сильнее, чем когда-либо, а распродажа его акций неоправданна», утверждает его гендиректор Тижан Тиам. Капитал первого уровня Credit Suisse составляет 11,4% – так много, по словам Тиама, не было никогда, а с ликвидностью у него проблем нет. «В целом банковская система гораздо сильнее, чем в 2008–2009 гг., но память о том времени до сих пор сильна, – сказал он FT, – и распродажа не во всем оправданна: банки стали меньше, они не так сильно закредитованы, они стали менее рисковыми и лучше капитализированы».

«Когда ситуация настолько ухудшается, обычно это открывает хорошие возможности для покупателей, – отмечает управляющий Old Mutual Global Investors Кевин Лилли. – Кажется, что финансовые компании стоят недорого, но мы только что пережили тяжелый кризис доверия». По его словам, низкие котировки уравновешивают поток негативных новостей о состоянии мировой экономики (цитата по Bloomberg).