Граждане выбирают автокредиты подешевле

Однако средние суммы кредитов только растут

Интерес населения к автокредитам восстанавливается после провала в начале года, вызванного взлетом ставок и цен на автомобили, отмечают банкиры. Доля кредитных продаж машин снизилась с 40% в 2014 г. до 15% в I квартале. За январь – март банки – партнеры Национального бюро кредитных историй (НБКИ) выдали всего 55 300 кредитов против 217 500 в IV квартале 2014 г.

«В этот период некоторые банки вообще свернули автокредитование (Сбербанк, «МДМ банк», «РГС банк») или перестали выдавать займы клиентам «с улицы» (Газпромбанк, Росбанк). Ставки у ряда банков доходили до 37–42%», – напоминает директор департамента мониторинга банков маркетингового агентства Marcs Наталья Абрамова.

Рынок оживила программа господдержки автокредитования. Она позволяет клиентам оформить кредит на автомобиль стоимостью до 1 млн руб. с первым взносом от 20% по ставке, сниженной на 2/3 ключевой ставки ЦБ, сроком до трех лет. Сейчас ключевая ставка – 11% годовых, а дисконт составляет 7,33%.

«Также весной после запуска госпрограммы льготного автокредитования автопроизводители, чья продукция по цене не подходила под госпрограмму, стали выделять бюджеты на субсидирование ставок по кредитам на свои машины. Кроме того, заметно снизилась ключевая ставка. В итоге к августу доля кредитных автомобилей в продажах дилеров вернулась к 40%», – рассказывает начальник управления по работе с партнерами «Юникредит банка» Александр Мартынов.

Бюро кредитных историй во II квартале зафиксировало более чем двукратный рост числа выдаваемых автокредитов, затем рынок стабилизировался. В последние два месяца банкиры и бюро кредитных историй отмечают снижение числа выдаваемых автокредитов при увеличении средней суммы займа: в сентябре, по данным НБКИ, она оказалась на 10% выше июльской – 578 600 руб.

Директор по маркетингу НБКИ Алексей Волков связывает увеличение среднего размера кредита с сокращением количества заемщиков примерно на 10%. Основная причина – более тщательный подход банков к отбору заемщиков. «Иными словами, количество заемщиков сократилось, но качество оставшихся позволяет банкам выдавать им более крупные кредиты», – утверждает Волков.

«Средняя сумма автокредитов растет при сокращении их числа, потому что продажи дорогих премиальных марок автомобилей практически не просели, а рублевый ценник у них увеличился примерно в 1,5 раза», – объясняет директор департамента развития розничного бизнеса Связь-банка Сергей Четверов, отмечая, что те, кто привык к такого класса машинам, сейчас не выводят деньги из бизнеса, а берут кредит на новую машину.

Что покупают

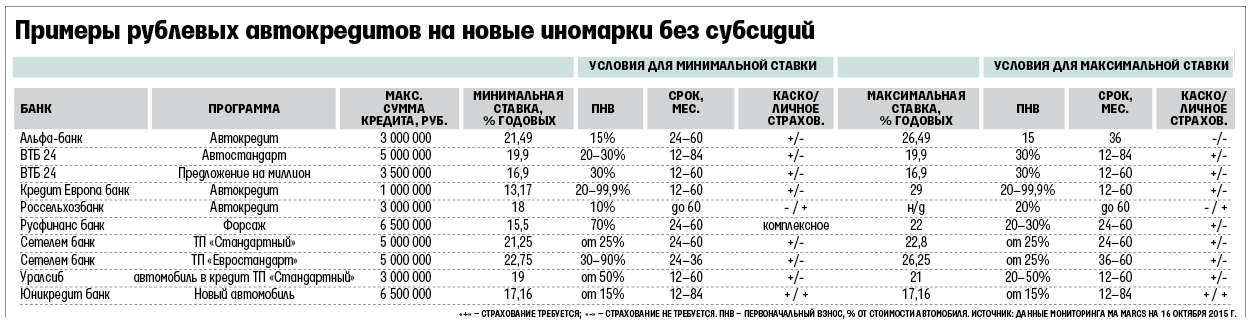

Сейчас, по данным Marcs, средневзвешенная ставка несубсидированных кредитов на новые иномарки снизилась до 21%, но пока не вышла на уровень сентября 2014 г. – 16,78%. (см. таблицу).

Ставки субсидируемых государством кредитов – всего 8–13%, кредиты с субсидией производителей могут быть еще дешевле. Например, сейчас ставки партнерских кредитов «Юникредит банка» на покупку Subaru 2015 модельного года варьируются от 5,5% (при первоначальном взносе 50% и сроке 1 год) до 14,9% (30%, 3 года).

Наиболее востребованы программы, которые позволяют заемщику максимально сократить расходы на покупку, говорит Мартынов. Это классические автокредиты (по сравнению с экспресс-займами у них чуть более длинный срок рассмотрения заявки (1–3 дня вместо нескольких часов) и более низкие (на 2–3 п. п.) ставки с господдержкой и субсидированием от производителей. Поэтому доля выдачи несубсидируемых кредитов сейчас «очень мала», соглашается начальник управления продаж департамента автокредитования «Русфинанс банка» Павел Самойлов.

Небогатые покупатели охотно пользуются госпрограммой. Бестселлеры авторынка – новые автомобили стоимостью до 1 млн руб., на них приходится 80% продаж, а доля автокредитов с господдержкой в крупных банках превышает 50%. «ВТБ 24» в сентябре выдал 5540 таких займов, или 71% всех выданных автозаймов.

Без страховки

Банкиры признают, что растет доля заемщиков, которые выбирают кредиты без обязательного страхования каско (оно в последний год заметно подорожало), несмотря на повышенную на 2–3 п. п. ставку. Зампред правления банка «Союз» Дмитрий Ищенко говорит, что в этом году доля кредитов с надбавкой к ставке за отсутствие полиса каско увеличилась, хотя и не превысила 20% выдаваемых автокредитов. В Связь-банке доля автокредитов без страхования каско достигает 40%. «При сумме кредита на покупку автомобиля 900 000 руб. сроком на 36 месяцев при ставке 21% годовых (с учетом страхования 18%) разница в переплате за весь срок кредита без каско составит около 81 000 руб. При этом средняя стоимость страхования автомобиля составит около 60 000–90 000 руб. в год. Таким образом, выгоднее оформить кредит без каско», – объясняет Четверов.

«Русфинанс банк» не стремится продвигать программы без каско, потому что для банка это дополнительный риск, отмечает Самойлов. Сейчас полис каско стоит 8–12% от цены автомобиля, поэтому банк предлагает кредитную программу на любую модель с единым сниженным тарифом по каско «Мультидрайв» – 6,8% в год на весь срок кредитования (его страховщики – ВСК, «Согласие», МАКС и др.),

Дешевле не будет

Банкиры полагают, что в ближайшие месяцы автокредиты не будут дешеветь, если только ЦБ не снизит ключевую ставку.

«Массового снижения ставок по несубсидируемым автокредитам мы не увидим, поскольку банки не станут снижать свою маржу ради небольшого притока клиентов, который может дать это снижение. Факторов торможения кредитования из-за дороговизны кредита мы не видим, несмотря на желание покупателей экономить. На этом рынке главная движущая сила – цена машины, а не кредита. А цены на автомобили будут расти, поскольку они еще не скорректированы с учетом августовской девальвации рубля», – объясняет Мартынов.

Ставки снижаться не будут, согласен Четверов, качество кредитных портфелей у банков ухудшается, риски растут. По данным НБКИ, отношение просроченной более чем на месяц задолженности к изначальному размеру кредита у партнеров за год выросло с 5,5 до 8,4% на 1 октября.