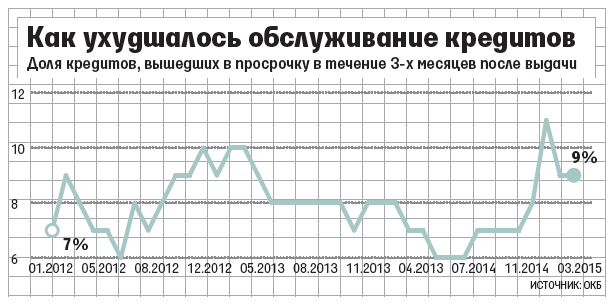

Кредиты, выданные в начале 2015 года, портятся быстрее прошлогодних, свидетельствуют данные ОКБ

Банкиры пока так не считают

Объединенное кредитное бюро (ОКБ) провело винтажный анализ портфеля кредитов наличными, выданных банками в I квартале 2015 г. Данные свидетельствуют о том, что качество обслуживания кредитов, выданных в 2015 г., ниже, чем в предыдущие годы (бюро оценивало, как быстро заемщик допускает просроченные платежи (1+) в течение трех месяцев с даты выдачи). Если из кредитов, выданных в январе 2014 г., 8% не обслуживалось в срок, то доля кредитов с просрочкой, выданных в январе 2015 г., выросла до 11% (см. график), подсчитало ОКБ. Это самое высокое значение с 2012 г., отмечает заместитель гендиректора ОКБ Николай Мясников.

Банкиры заверяют, что с качеством не все так плохо. По опыту Росбанка более 95% таких клиентов свою просрочку гасят, говорит директор департамента розничных кредитных рисков Ольга Махова: «Мы не видим критического ухудшения выдач 2015 г.».

В начале года после резкого повышения ключевой ставки большинству розничных банков пришлось увеличить ставки по кредитам. Кредиты по более высоким ставкам, как правило, берут клиенты с более высокой степенью риска, поэтому уровень дефолтов увеличивается, констатирует представитель «ХКФ банка». «Мы наблюдали эту тенденцию, – признает он. – Но благодаря повышению требований к заемщикам нам удалось нивелировать негативное влияние этих факторов, только 7% кредитов, выданных в январе, вышли на просрочку 1+ в течение трех месяцев».

ОКБ сдают кредитные истории более 500 банков, включая Сбербанк, сведения о заемщиках которого составляют 30% базы бюро (госбанк передает в ОКБ все истории своих частных клиентов). Всего ОКБ охватывает примерно 90% банковского рынка.

Доля просроченных кредитов в июле почти достигла уровня 18% (это более 12,7 млн кредитов), а объем просроченной задолженности в портфелях банков превысил 970 млрд руб. При малейшем ухудшении макроэкономической ситуации в стране этот показатель будет расти дальше, считает он.

Во многом на рост долгов повлиял январский спад на рынке кредитования, когда количество новых выдач сократилось вдвое по сравнению с декабрем 2014 г., говорит Мясников: тогда банки с консервативной кредитной политикой сократили кредитование в 4–5 раз или временно приостановили его. Другие резко повышали ставки по кредитам вслед за ключевой ставкой ЦБ. Кредитование клиентов с открытого рынка возобновили в марте – июле многие банки, напоминает он: но хорошие клиенты с улицы уже практически закончились.

В Банке Москвы просрочка по кредитам, выданным в 2015 г., меньше, чем по кредитам прошлого года, говорит директор департамента дистанционного обслуживания и продаж банка Иван Пятков. Он связывает это с тем, что банк не приостанавливал розничное кредитование и сумел привлечь с рынка качественных клиентов, когда другие игроки повышали ставки по кредитам или перестали их выдавать.

Ярко выраженных трендов к ухудшению или улучшению качества поведения существующих заемщиков не наблюдается, говорит начальник управления портфельного анализа розничного бизнеса «ВТБ 24» Марина Клочкова. Пресс-служба Сбербанка от комментариев отказалась. Уровень просрочки по потребкредитам, выданным Райффайзенбанком в I квартале 2015 г., на порядок ниже цифр ОКБ, настаивает начальник управления риск-менеджмента физических лиц Райффайзенбанка Станислав Тывес: «Мы не видим ухудшения качества выдач».

«Кредиты, выданные в I и II кварталах 2015 г., по нашему мнению, пока являются «невызревшими», поэтому анализировать качество обслуживания кредитов стоит, исходя из просрочки свыше 30 дней», – считает директор по маркетингу НБКИ Алексей Волков.

Доля технической просрочки здесь возможна, но, как правило, данные коррелируют даже с долей просроченной задолженности 90+, особенно в кризисный период, не соглашается аналитик Fitch Дмитрий Васильев. Если раньше просрочка возникала, потому что плохие заемщики просачивались через скоринг, то сейчас и хорошие заемщики перекредитованы и, даже если по скорингу они проходят, то по прошествии нескольких месяцев они теряют работу или у них сокращается реальный доход, объясняет он. Сейчас дело не в стандартах банков по выдаче кредитов, заемщики беднеют, им нечем платить, резюмирует он.

В 2015 г. возвращать кредиты будет сложнее, поэтому Васильев ждет, что в III квартале требования к заемщикам снова ужесточатся, а объемы кредитования снизятся. По словам Мясникова, на это повлияет и ограничение предельных ставок по кредитам, вступившее в силу с 1 июля. Банки теперь будут лишены возможности компенсировать потери от плохих клиентов за счет процентного дохода в наиболее высокорисковых сегментах кредитов наличными и кредитных карт.