Банки США отказываются от депозитов крупных корпоративных клиентов

Депозиты, считавшиеся основным бизнесом банков, превратились для них в тяжкое бремя. С января власти США будут требовать резервов до 100% по незастрахованным депозитамС 2015 г. банки США обязаны держать в резервах активы высокого качества, достаточные, чтобы выдержать бегство депозитов в течение 30 дней. Поскольку быстрее всего обычно выводятся крупные незастрахованные депозиты, резервы понадобятся именно по ним. Розничные вклады до $250 000, имеющие гарантии Федеральной корпорации по страхованию вкладов США (FDIC), новые правила практически не затронут.

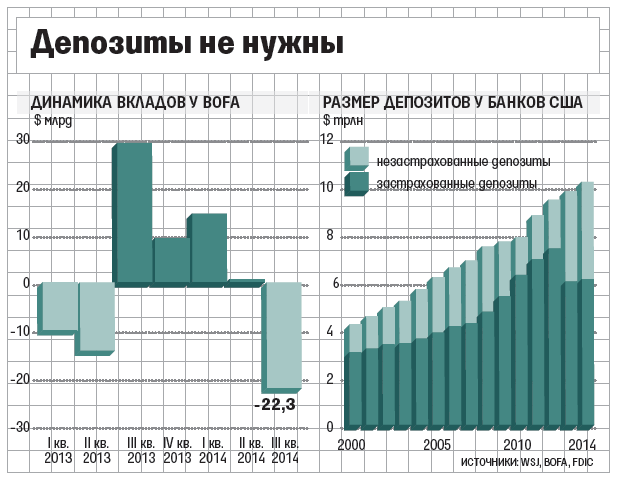

По данным FDIC, в США $4 трлн незастрахованных депозитов. Размер резервов по ним будет зависеть от того, насколько велик риск их быстрого вывода из банка. По розничным застрахованным вкладам до $250 000 это 3%, по корпоративным депозитам - 40%, по депозитам некоторых финансовых институтов, включая хедж-фонды, - до 100%.

Банки готовятся к новым правилам. JPMorgan Chase, Citigroup, HSBC, Deutsche Bank и Bank of America (BofA) предупредили клиентов - хедж-фонды, страховые компании и другие банки, что депозиты становятся для них неприбыльными, рассказали WSJ люди, знакомые с переговорами.

Вице-президент страховой Stewart Title Сал Саммартино говорит, что не спит ночами из-за переговоров с банками. «Теперь мои депозиты для банков неприбыльны, это повлияет на мой бизнес», - сетует он. «Многим компаниям, хранившим деньги в простых инструментах, придется перекладываться во что-то более сложное», - говорит президент Institutional Cash Distributors (ICD) Тори Хэзард. ICD - брокерская фирма, помогающая крупным клиентам найти лучшие условия для размещения свободных средств.

Некоторые банкиры советуют корпоративным клиентам разбивать крупные депозиты на части и размещать их в разных банках, в том числе в небольших, на которые распространяются не все новые требования. Второй вариант - обратиться в управляющие компании.

JPMorgan и Bank of New York Mellon стали брать с институциональных клиентов комиссионные за депозиты в евро, с тех пор как такую же меру ввел ЕЦБ. У BNY Mellon комиссия составляет 0,2% годовых. О подобных планах сообщил также State Street.

Недавно JPMorgan предупредил корпоративных клиентов, что скоро им придется платить комиссионные за депозиты до востребования. Комиссия вводится с 1 января по счетам в США и позже - по международным счетам. «Новые требования к ликвидности и капиталу изменили операционную среду и увеличили стоимость ведения бизнеса с финансовыми институтами», - констатирует JPMorgan. Эта мера в первую очередь затрагивает хедж-фонды. Им придется платить $500 в месяц за управление депозитами до востребования и $25 за распечатанную выписку.

По словам казначея химической компании FMC Томаса Диза, банки все активнее обсуждают с корпоративными клиентами новые комиссионные. Заместитель казначея производителя промышленных батарей EnerSys Роберт Марли говорит, что недавно банки предложили компании перевести деньги на краткосрочные депозитные счета в Европе или быть готовой платить комиссионные. «Нам это совсем не нравится», - говорит Марли.

Давние клиенты банков могут рассчитывать на скидку, говорят люди, знакомые с этим вопросом. Банки также будут по-разному учитывать счета, на которых клиенты хранят деньги на зарплату сотрудникам, и счета с излишками средств, которые выводятся быстрее.

Новые надзорные требования могут иметь обратный эффект и парализовать рынок казначейских и корпоративных облигаций, предупреждают эксперты. «Это предложение призвано способствовать финансовой стабильности, но, по сути, его действие противоположно», - говорит вице-президент Торговой палаты США Томас Куадман.