Инвесторы заставляют нефтяные компании увеличить дивиденды

Крупнейшие нефтяные компании находятся в отличном финансовом положении, цена на нефть превышает $100 за баррель, но добыча не растет; акционеры требуют поделиться с ними деньгамиИнвесторы энергетических компаний негодуют и активизируются. Они видят, что крупнейшие игроки находятся в отличном финансовом положении, цена на нефть еще хорошая (свыше $100 за баррель), но добыча не растет, при этом привлекательных проектов в мире, считай, не осталось. Поэтому инвесторы хотят больших дивидендов прямо сейчас. Нефтегазовым компаниям в 2014 г. предстоит потратиться, но едва ли повышенные дивиденды их обескровят. Кстати, тем компаниям, у которых дела идут хуже, придется подыгрывать инвесторам сильнее.

Добычи мало - цена высокая

В прошлом году под натиском инвесторов-активистов не устоял даже такой гигант, как Apple. Корпорация с самой высокой капитализацией была вынуждена пойти на уступки - увеличить сумму дивидендов и программу по выкупу акций. Инвесторы энергетических компаний Occidental Petroleum, Hess, Transocean, Chesapeake Energy тоже провели ряд удачных атак.

Теперь под прицелом пять крупнейших нефтегазовых компаний мира: Exxon Mobil, Chevron, Shell, BP, Total. Инвесторы настаивают на повышении дивидендов - и как можно быстрее. Сложившаяся ситуация - снижение нефтедобычи и опасения, что высокая цена долго не продержится, - объясняет их беспокойство.

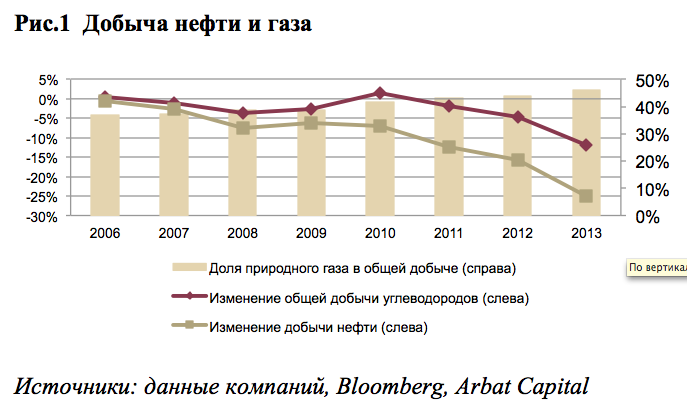

Уже с 2006 г. «большая пятерка» не показывает рост нефтедобычи. При этом доля природного газа в общем объеме добычи постепенно увеличивается (рис.1). Так, у Shell впервые в истории газ составляет половину добычи, а Exxon Mobil и Total близки к этому показателю; у BP - 38%. Только у Chevron добыча нефти была стабильной, а доля газа держится около 30%.

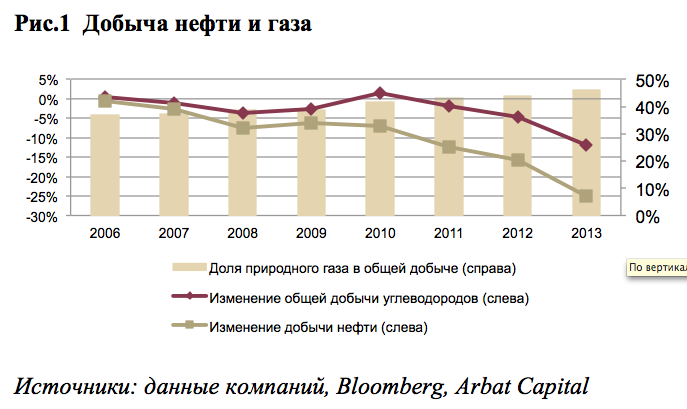

Привлекательных проектов по добыче нефти в мире практически не осталось. И что выходит? В целом по отрасли капитальных затрат требуется все больше (добывающие проекты дорожают), успешной динамики добычи нет, операционные расходы растут, и на повышение дивидендов денег не остается. Дивиденды и капзатраты по отношению к операционному денежному потоку едва ли вдохновляют инвесторов (рис. 2).

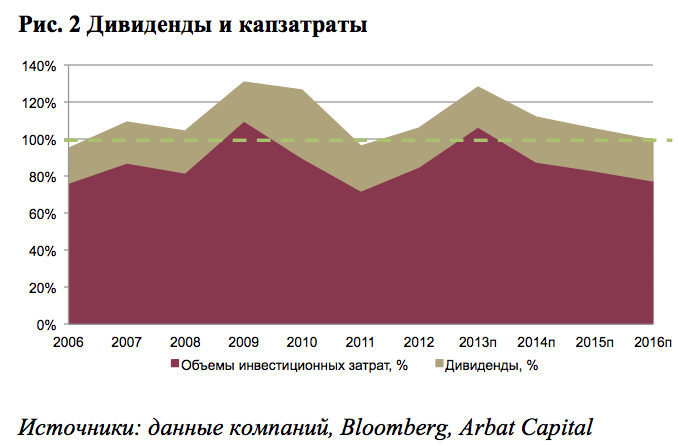

При этом нефть торгуется на отличном уровне - не менее $100 за баррель. За шесть лет - с кризисного 2008 г. по 2013 г. - нефть подорожала вдвое, а накопленная дивидендная доходность не превышает 30% (рис. 3).

Но у рынка есть серьезные опасения в устойчивости этой цены. Аналитики Deutsche Bank и Citi дают такой расклад.

1) Развитым странам тяжело переваривать высокие цены на топливо, спонсируя при этом политически враждебных нефтеэкспортеров. Поэтому попытки потеснить нефть в транспорте альтернативными источниками не теряют актуальности.

2) Геополитический фактор ослабевает вместе с дипломатическим решением ядерной программы Ирана после смены местного правительства (возможное перекрытие Ормузского пролива в случае военных действий против Ирана - ключевой геополитический риск на рынке).

3) В перспективе не исключен дальнейший технологический прорыв в сфере добычи сланцевой и глубоководной нефти, который уберет с рынка ресурсный национализм и геополитику. За счет роста сланцевой добычи в Северной Америке нефть долгое время сохраняется на уровне $110 за баррель, несмотря на высокий объем срыва поставок (3-4% от мирового спроса).

На поводу у инвесторов

Похоже, ради удержания котировок «большой пятерке» ничего не остается, как обещать сдерживать капитальные затраты и увеличивать дивиденды. Инвесторы особенно бояться крупных и дорогостоящих проектов.

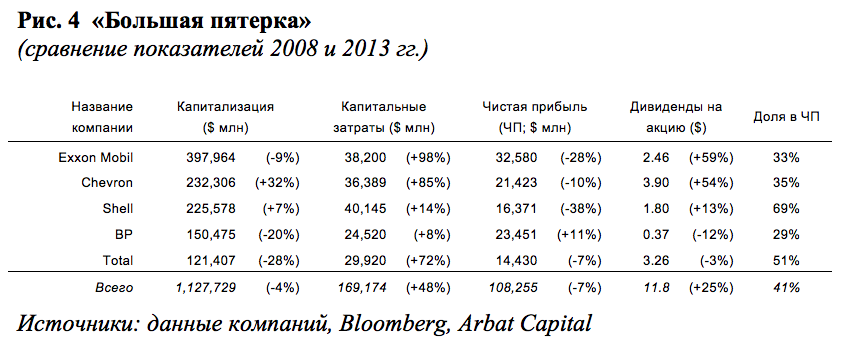

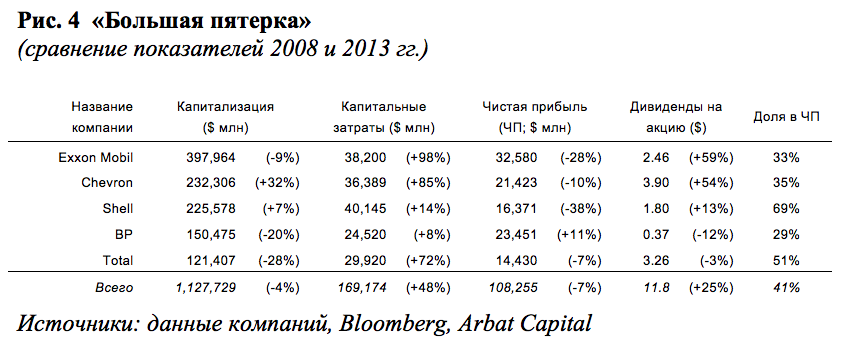

На что же готовы сами компании? Для начала попытаемся разобраться, как обстоят дела в каждой из них. В 2013 г. по сравнению с 2008 г. только Chevron и Shell показали рост капитализации - на 32% и 6,7% соответственно. Остальные оказались в минусе.

Капитальные затраты выросли у всех. Но если у BP это 8,2%, то у Exxon Mobil - 97,7%. Дивиденды на акцию серьезно увеличились у Exxon Mobil (58,7%) и Chevron (54,2%), тогда как у BP они ужались на 12%. Exxon Mobil удалось показать высокий рост во многом за счет скупки собственных акций. Сейчас самая высокая доля дивидендов в чистой прибыли у Shell (69%), следом идет Total с 51% (рис. 4).

В наиболее выигрышном положении Chevron, а неудачник - BP. По размерам капитализации Chevron поднялась с пятого места на второе, а BP, наоборот, свалилась на две ступеньки - до четвертого места.

Каждая из компаний выбирает свою тактику. Shell проявляла стойкость перед возрастающим недовольством акционеров от слабой динамики акций с начала 2013 г. Компания увеличила инвестпрограмму на $5 млрд по итогам 2013 г. Урезание капзатрат в пользу высоких дивидендов подорвет долгосрочные интересы инвесторов и спровоцируют взрывной рост цен на нефть, как в начале этого века, подчеркнул недавно финансовый директор Shell Саймон Хенри. Рынок отреагировал на это заявление падением котировок компании на 4,5%.

Exxon Mobil увлечена выкупом собственных акций. С 2006 г. на эти цели направлено около $186 млрд, а количество акций в свободном обращении уменьшилось на 1,7 млрд штук (или на 28%). Тот факт, что на скупку бумаг идет в два раза больше денег, чем на дивиденды, поощряет акционеров лишь частично. Только в 2012 г., поддавшись на уговоры, Exxon увеличила дивидендные выплаты на 12% (средний рост в предыдущие годы был 4,5%). Инвесторы остались недовольны, и акции Exxon в прошлом году отставали от динамики прямого конкурента Сhevron в среднем на 7%. Chevron тратит на дивиденды в полтора раза больше, чем на выкуп акций, и добыча нефти у нее растет (+3,3% относительно уровня 2008 г.).

Total и BP сейчас стараются вовсю угодить акционерам. Французы еще прошлым летом пообещали снижение капзатрат и повышение дивидендов, так что с лета их акции по динамика вырвались в лидеры (около 20% опережающей динамики). Британцы по итогам отчетности за III квартал объявили о росте дивидендов увеличении плана продаж активов почти в два раза до $10 млрд с направлением полученных средств акционерам. Акции подскочили на 6%.

А что в России?

Из российских добытчиков «Лукойл» - наиболее вероятный претендент на использование сложившегося запроса среди инвесторов для поднятия собственной капитализации. С учетом ограниченного доступа к запасам в России и отсутствия успехов за рубежом стратегия сдерживания капитальных затрат и увеличения дивидендов выглядит абсолютно логичной. К тому же менеджмент (по совместительству - контролирующий акционер) заинтересован в более высокой оценке акций, хотя и не нуждается в дивидендной доходности.

«Сургутнефтегаз» имеет огромный опыт борьбы с любыми проявлениями активности инвесторов. Чего стоит тот факт, что, даже предоставляя отчетность по МСФО, компания умудряется не раскрывать структуру собственности. Инвесторам остается довольствоваться прописанным уровнем дивидендов по префам.

«ТНК-ВР холдинг» соответствовал ожиданиям рынка до поглощения «Роснефтью» (большие дивиденды, контроль за расходами, положительная динамика добычи). «Роснефть», напротив, продолжит инвестировать по-крупному. Вопрос лишь - куда? Менеджмент госкомпаний более склонен к увеличению размеров подконтрольных денежных потоков, чем к росту капитализации. За 10 лет «Роснефть» трансформировалась в самого крупного российского нефтяника, поглотив двух лидеров отрасли (ЮКОС и ТНК-ВР). С новыми китайскими долгосрочными контрактами «Роснефть» способна поглотить любого другого конкурента в России.

В «Газпроме» нужны глобальные реформы, чтобы сдерживать аппетиты менеджмента к увеличению капзатрат. Доля выплаты дивидендов в 25% от прибыли по МСФО - шаг в правильном направлении.

На текущий момент потенциальными драйверами для роста котировок акций обладают:

1) из мировых лидеров - BP (желание менеджмента угодить акционерам и ожидаемое завершение судебного разбирательства в США после разлива нефти в Мексиканском заливе);

2) из российских - «Лукойл» (вероятное повышение дивидендных выплат) и «Газпром» (возможность выкупа акций и смены правления).

Автор - старший аналитик «Арбат капитала»