Управляющие хедж-фондов собираются инвестировать в рост американских акций

Рынок США серьезно регулируется финансовыми властями, а центробанк поддерживает его ликвидностьВ ноябрьском исследовании хедж-фондов TrimTabs оцениваются настроения участников рынка на ближайшие полгода. Управляющие хедж- и фьючерсных фондов уверены, что инвестировать нужно в американские акции, свидетельствуют данные опроса.

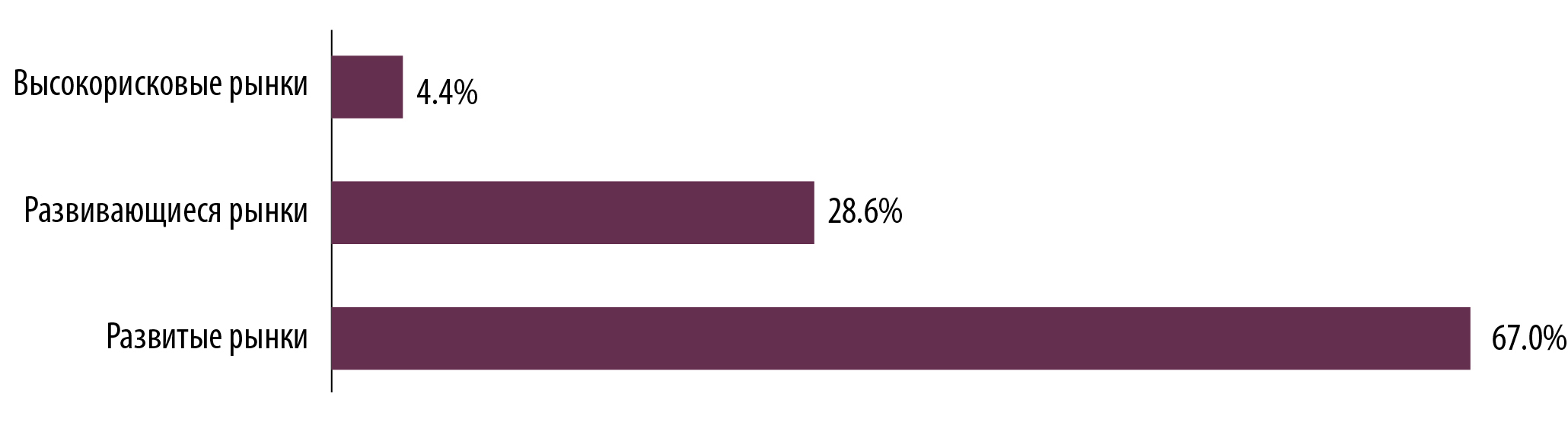

Так, большинство (67%) верит в то, что развитые рынки в ближайшие шесть месяцев проявят себя лучше, чем развивающиеся и высокорисковые, так называемые пограничные рынки (frontier markets). Почему? Потому что удручающее состояние мировой экономики не позволяет развивающимся рынкам показывать те вершины, которые они демонстрировали ранее. Кроме того, развитый рынок США - единственный в мире, который сегодня функционирует в условиях довольно серьезного регулирования финансовых властей. И они понимают: случись что - и коллапс экономики в Штатах станет детонатором мировой рецессии. Необходимо заметить, что ни один другой фондовый рынок не поддерживается ликвидностью своего центробанка. Правда, активы также скупают центральные банки Англии и Японии. Однако они скупают лишь свои федеральные и субфедеральные облигации, но у них нет подобия «дисконтного окна ФРС», которое могло бы позволить денежной ликвидности перетекать с одних рынков на другие.

Граф. 1. Какой регион представит лучшие результаты в ближайшие 6 месяцев?

Источник: TrimTabs Investment Research

Исследователи TrimTabs также выяснили, что по сравнению с предыдущим месяцем возросло количество управляющих, готовых делать ставки на рост индекса S&P 500. Теперь большинство верит в то, что входящие в него акции будут пользоваться популярностью (51,6%).

Это, я считаю, в первую очередь связано с тем, что с новостями от Бена Бернанке на рынки пришло понимание того, что в ближайшее время регулятор вряд ли откажется от идеи продолжения стимулирования экономики и не собирается сокращать объемы программы количественного смягчения (QE). Продолжение «печатания денег» в США поддержит рост рынка акций. Если только в этом году доходности по акциям, которые практически напрямую зависят от денежной политики Штатов, показали 15-20%, то с продолжением QE можно будет рассчитывать на идентичные результаты по акциям и в 2014 г. Тем более что 10-летние государственные облигации в текущем году вовсе не порадовали своих владельцев: их доходность составила всего 3%.

Граф. 2. Ожидания управляющих относительно движения индекса S&P 500

Источник: TrimTabs Investment Research

В то же время вот уже шестой месяц подряд из всех классов ценных бумаг управляющие отдают предпочтение акциям: 64,4% ждут того, что именно акции покажут лучшие результаты по сравнению с облигациями или ценными металлами.

Граф. 3. Какой класс активов в США покажет себя лучше других в ближайшие 6 месяцев?

Источник: TrimTabs Investment Research

Ранее я уже упомянул, что облигации проигрывают акциям в плане доходности. Однако немаловажно и то, что в сложившихся условиях - относительной неопределенностью с потолком госдолга, возможностью прекращения программы количественного смягчения - инвесторы считают облигации при их низкой доходности слишком рискованными и предпочитают вкладывать деньги в более доходные акции. Получилась интересная рокировка: участники рынка одновременно и ждут продолжения программы QE, инвестируя в акции, и в то же время боятся урезания объема стимулирования и его полного прекращения, уходя при этом из облигаций. Так или иначе, готовность заработать, а не стоять на месте заставляет совершить очевидный выбор в пользу инвестиций в акции.

Граф. 4. Отток средств нерезидентов из казначейских облигаций США (TIC Flows)

Источник: Bloomberg

Интерес также представляют мнения управляющих относительно движения золота в ближайшее полугодие. Большая часть опрошенных, почти 44%, считают, что цена желтого металла будет расти.

Граф. 5 Что произойдет с золотом в ближайшие 6 месяцев?

Источник: TrimTabs Investment Research

Я разделяю это мнение, несмотря на текущее снижение драгметалла на рынке. Фундаментальные сигналы указывают на последующий рост. Вернемся к истории вопроса. В начале 2013 г. несколько крупных аналитических фирм одновременно обратили внимание, что крупнейшие «золотые» биржевые фонды (ETF), в первую очередь SPDR Gold Trust, не имели в обеспечении того количества физического металла, что было бы адекватно заявленным чистым активам. Реакцией на это разоблачение стал массивный выход инвесторов из «золотых» биржевых фондов. Это привело к существенной и продолжительной просадке котировок золота. Процесс этот, судя по динамике цен на золото, до сих пор до конца не завершен. По данным всемирного золотого совета, активные покупки физического золота вернулись в полном объеме в конце лета 2013 г. Это свидетельствует о том, что спрос на золото как таковой никуда не исчез, но, пока капитализация биржевых фондов значительно превосходит суммарную стоимость физического золота, котировки последнего будут находиться под давлением. Окончание этого процесса приведет к тому, что цена желтого металла начнет расти и, более того, на горизонте 4-5 лет инвестиции в золото смогут окупиться вдвойне.

Хотел отметить еще один факт: более 40% управляющих прогнозируют снижение стоимости американской нефти WTI в последующие полгода.

Граф. 6. Что произойдет с нефтью сорта WTI в ближайшие 6 месяцев?

Источник: TrimTabs Investment Research

Действительно, исследования нашей инвестиционной компании также говорят о том, что нефть скорее будет снижаться, чем расти, в силу увеличения добычи энергоносителя. Помешать сложившемуся нисходящему тренду может разве что природный фактор, такой, например, как приближающийся сезон ураганов в Мексиканском заливе.

Граф. 7. Производство нефти странами ОПЕК

Источник: OPEC

Скорее всего, по причине очевидной невозможности ФРС в настоящее время сократить программу количественного смягчения, не говоря уже о ее полном прекращении, в ближайшие полгода мы увидим рост развитых рынков и, в частности, американских фондовых площадок. Поэтому я бы мог посоветовать инвесторам не экспериментировать с операциями на малоперспективных сейчас развивающихся рынках и с инструментами с фиксированной доходностью, а сосредоточиться на работе с рынками развитых стран, в частности с американскими акциями. Для более консервативных инвесторов я бы предложил также действовать по классической схеме и инвестировать в золото. «Тихая гавань» на этот раз поможет не только остаться на плаву, но и принести существенный доход.

Автор - председатель совета директоров ИГ «Норд-капитал»