Сворачивание программы денежного стимулирования ФРС приведет к росту волатильности на рынках

Фондовый рынок свыкся с идеей предоставления ему финансовой поддержки, и волатильность снизилась до рекордно низких значенийС американскими программами количественного смягчения (QE) рынок знаком уже не первый год. И он все больше воспринимает их как должное. В последнее время инвесторы все чаще говорят о том, что рано или поздно очередной раунд программы QE начнет сворачиваться. Определенные предпосылки к постепенному уменьшению объема вливания в рынок уже появились, да и не могут американские власти продолжать печатать деньги вечно. После запуска первого раунда QE в 2008 г. фондовый рынок свыкся с идеей предоставляемой ему финансовой поддержки и в итоге стал менее волатильным. Какими же могут быть последствия «затягивания поясов»?

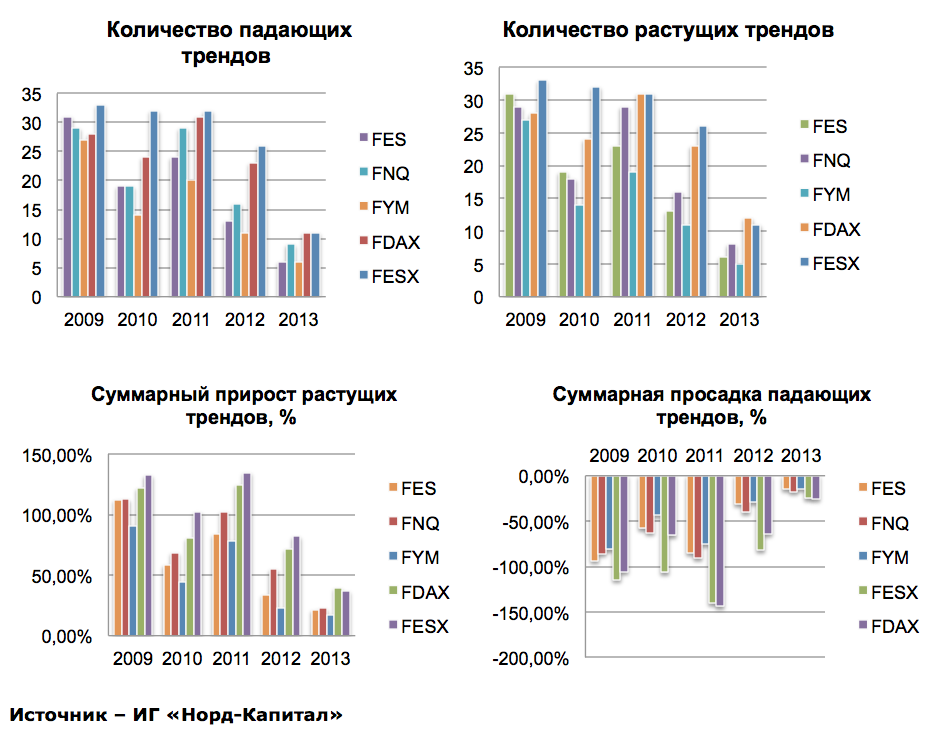

Мне представляется, что по мере сворачивания программы QE волатильность будет расти, достигнув максимума после полной отмены программы. Эта мысль подтверждается проведенным ИГ «Норд-капитал» многосторонним анализом рыночных трендов, изучением направленности движения цен или значений индексов. Результаты исследования говорят о том, что в последние годы количество всех - как «коротких» (нисходящих), так и «длинных» (восходящих), трендов резко сократилось, что иллюстрируется нижеприведенными графиками (где FES - фьючерс на индекс S&P 500, FNQ - на NASDAQ, FYM - на индекс Dow Jones, FDAX - на индекс DAX, FESX - на EuroStoxx 50).

Посмотрим на первый график, демонстрирующий количество падающих трендов. Если во фьючерсе на индекс S&P 500 в 2009 г. их было 31, в 2010 г. - 19, в 2011 г. - 23, то в 2012 г. - всего 13, а в неполном 2013 г. - только 6. Аналогичная картина наблюдается и во фьючерсах на остальные рассмотренные индексы.

Сейчас даже безрисковые активы становятся рисковыми: летом существенно подскочили доходности не только защитных американских, но и немецких государственных облигаций. Американские фондовые индексы при этом смотрелись достаточно уверенно (на что вряд ли можно рассчитывать при начале реального сокращения QE), а вот активы развивающихся рынков заметно пострадали на слухах о возможном сворачивании программы.

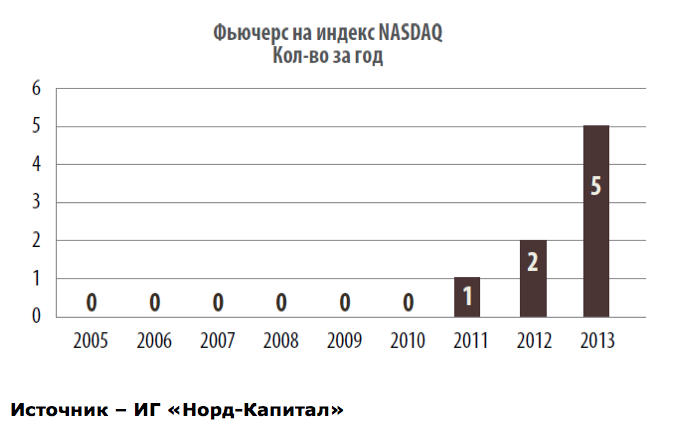

Результаты другого проведенного нами исследования также оставляют мало сомнений в том, что после остановки печатного ставка ФРС текущие спокойные рыночные реалии претерпят серьезную трансформацию. В 2013 г. наблюдается нетипично низкая для многих ведущих индексов-ориентиров волатильность. Они стали вести себя более размеренно, избегая сильных шоков. Они могут внутри дня заметно снижаться в цене, но это подчас происходит не резко, а более плавно. К примеру, анализируя динамику фьючерса на индекс NASDAQ, можно увидеть такую картину. На фоне крайне низкой волатильности в текущем году падение, а точнее, «сползание» индикатора за день более чем на 1% наблюдалось пять раз (на нижеследующем графике указано количество таких падений за каждый год при аналогичной волатильности). Повторюсь, что индекс снижался не урывками, а плавно и спокойно. Подобные случаи с 2005 г. по настоящий момент при условии столь же малой волатильности наблюдались лишь в 2012 (всего два случая) и 2011 гг. (только один случай). В другие годы (на графике - с 2005 по 2010 гг.) падения индекса более чем на 1% происходили на гораздо более высокой волатильности. Так как график фиксирует только падения при низкой волатильности и их раньше не было, а значит, происходили они при более высокой волатильности, нисходящие тренды были более сильные и длинные. Схожие тенденции прослеживаются и в ряде других инструментов, в числе которых фьючерс на S&P 500. Это говорит о том, что в 2013 г. инвесторы не собирались долго продавать активы, так как все ожидали очередных обещанных вливаний ФРС.

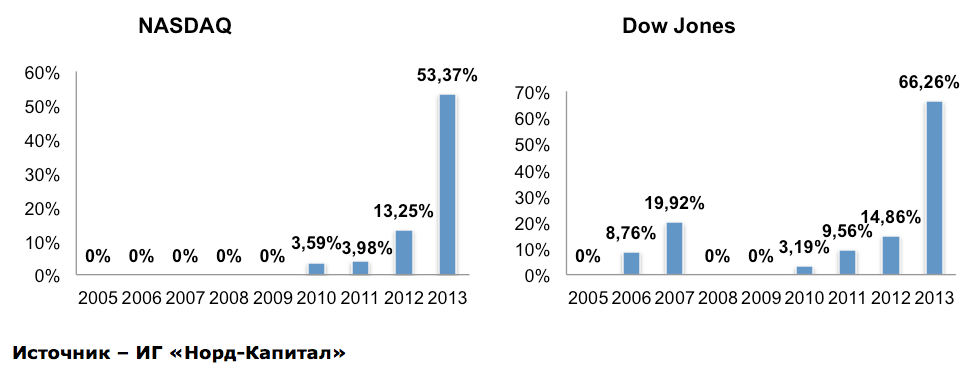

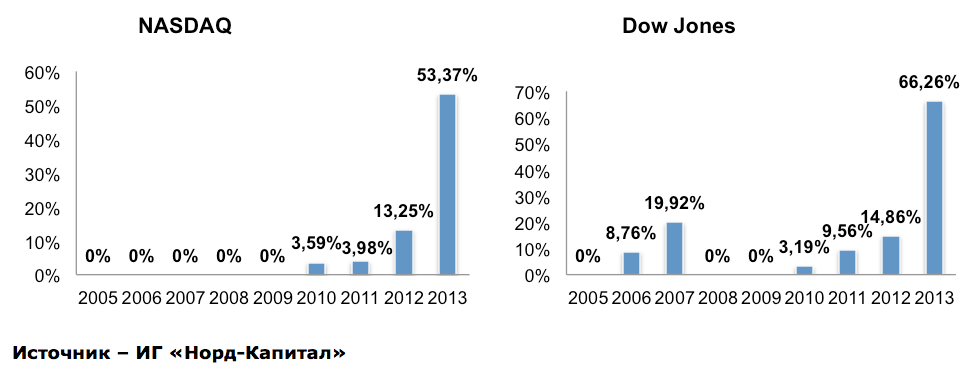

Низкая волатильность держится уже в течение долгого времени после запуска печатного станка ФРС, но в текущем году она стала минимальной за последнее десятилетие. Ниже приводятся графики - процент торговых дней в году с наиболее низкой волатильностью. Из них видно, что 2013 г. действительно бьет рекорды по стабильности. В 50-60% случаев рынок пребывает в наименьших значениях волатильности, то есть ниже среднего значения за год.

Резюмируя вышесказанное, можно сказать, что в результате действия программ QE с рынком произошли следующие метаморфозы:

- уменьшилось количество трендов;

- сократилось суммарное движение однонаправленных трендов;

- тренды стали значительно более сглаженными, стало труднее определить начало тренда, что является следствием двух предыдущих моментов;

- появилась тенденция к глубоким просадкам в условиях низкой волатильности, что ранее наблюдалось лишь в исключительных случаях.

Перечисленные моменты существенно искажают логику рыночных процессов. В случае прекращения или постепенного урезания программы QE на рынок вернется повышенная волатильность и возрастет количество коротких трендов. Рост количества трендов, основных тенденций изменений рыночных движений во времени, может быть опасен для портфеля инструментов, который формируют для себя инвесторы. Рынок будет ярче реагировать на негативные вести ввиду отсутствия у него прочного финансового плеча от ФРС. И это мягко сказано. После сворачивания программы количественного смягчения мировая экономика может столкнуться с новым кризисом - на рынке уже запахло жареным.

Что можно порекомендовать инвесторам в такой ситуации? Тем, кто держит «длинные» портфели, стоит задуматься о переходе к активно управляемым стратегиям. Они могут приносить выгоду, заложенную в каждом движении рынка, будет он расти или падать. Кроме того, инвесторам не помешает задуматься о том, стоит ли держать деньги в развивающихся странах, когда открывается прекрасная возможность заработать на американском рынке.

Автор - председатель совета директоров ИГ «Норд-капитал»