Спустя 10 лет после кризиса доллар остается самой значимой валютой в мире

Доступ к нему ужесточается

Хотя мировой финансовый кризис и начался в США, значимость американского доллара в мире стала больше, чем когда-либо. Его конкуренты – евро и китайский юань – так и не смогли получить мировое признание.

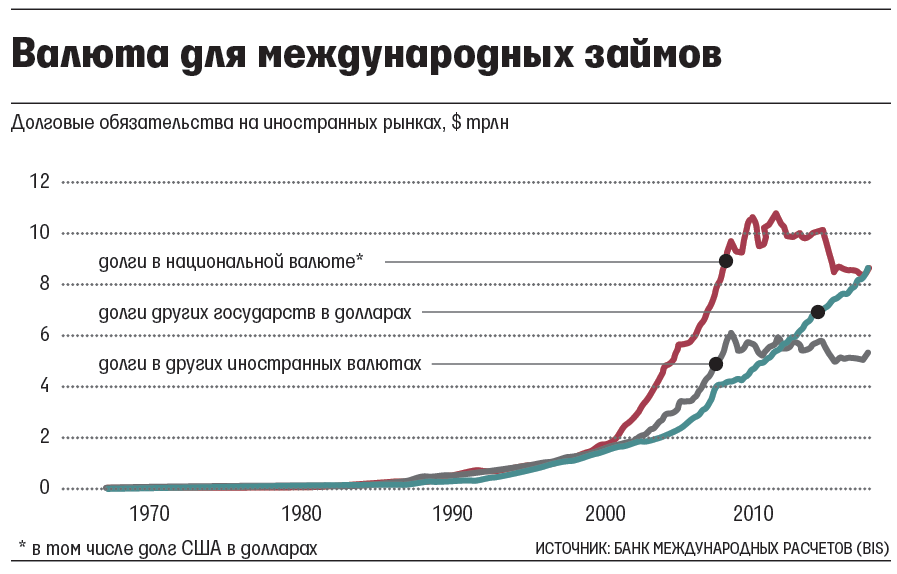

Американская валюта продолжает доминировать в мировой торговле, а медленное многолетнее снижение доли долларов в резервах центробанков прекратилось. Даже у зарубежных коммерческих банков теперь больше долговых обязательств, номинированных в долларах, чем в своих национальных валютах.

Правила, призванные повысить безопасность финансового сектора после кризиса, привели к тому, что купить доллары стало труднее. Кроме того, Федеральная резервная система США (ФРС) теперь ужесточает свою денежную политику: с октября регулятор начал сокращать активы на своем балансе, который достиг $4,5 трлн в результате программ денежного стимулирования экономики, на $10 млрд в месяц. При этом минфин США увеличивает денежные резервы в центробанке, а в результате налоговой реформы ожидается, что американские компании репатриируют значительную часть денег, хранящихся за границей.

Это означает, что у других стран становится меньше долларов. Чем сильнее дефицит долларов, тем труднее за границей получить займы, указывают специалисты Банка международных расчетов (BIS). «Наша валюта, ваша проблема», – описывает ситуацию аналитик Credit Suisse Золтан Пожар.

Многие экономисты предсказывали конец доминирования доллара, возникшего после Второй мировой войны. Создание евро в 1999 г. и быстрый экономический рост Китая заставили многих аналитиков думать, что эти валюты потеснят доллар. Но евро стал непопулярен во время долгого кризиса в еврозоне, а контроль китайских властей над курсом юаня отпугнул от него международных инвесторов. В последние годы прекратилось и долгое снижение доли долларов в мировых золотовалютных резервах. По данным BIS, во II квартале 2017 г. номинированные в долларах долговые обязательства стран на зарубежных рынках достигли рекордных $8,6 трлн.

Нехватка долларов

Доминирование одной валюты ставит под сомнение экономические модели, в которых у инвесторов не должно быть преимуществ в зависимости от того, какой валютой они торгуют. В реальности ситуация иная. Трейдеры ежегодно зарабатывают миллиарды долларов на популярной стратегии carry trade, суть которой в том, чтобы брать займы в валютах развитых стран, где процентные ставки ниже, и инвестировать их в инструменты с более высокой доходностью в валютах менее богатых стран. На рынках деривативов прибыль обычно получают инвесторы, которые продают доллары сейчас и покупают их позже, тогда как срочно нуждающиеся в долларах люди в среднем теряют 0,9% каждый квартал, отмечает Джессика Джеймс из Commerzbank.

Обеспечить отсутствие дефицита долларов в мире с 1950-х гг. был призван рынок евродолларов – номинированных в долларах срочных депозитов в банках за пределами США. Размер этого рынка составляет около $5 трлн. Но в отличие от американских банков у этих кредиторов нет доступа к средствам ФРС во время дефицита долларов.

Зарабатывают на этом иностранные банки, которые могут получать хорошую прибыль, предоставляя доллары своим клиентам. Банкиры ориентируются на вкладчиков из нефтедобывающих стран, например России и Саудовской Аравии, которые получают доходы в долларах, а также на центробанки, желающие отдать на хранение свои валютные резервы. За последние пять лет зарубежные и номинированные в иностранных валютах депозиты трех крупнейших банков Японии выросли в два с лишним раза более чем до $600 млрд. Банки, которые могут выпускать долгосрочные долговые обязательства в долларах, пользуются этим. Например, около 80% бондов датского Danske Bank, выпущенных с 2015 г., были номинированы в долларах, следует из данных Tradeweb.

Но банки на рынке евродолларов могут оказаться не в силах удовлетворить глобальный спрос на доллары, предупреждают инвесторы. Требования регуляторов, принятые после финансового кризиса, повысили стоимость краткосрочных займов. «Рынок евродолларов находится поверх всей остальной системы, – говорит Джеффри Снайдер, отвечающий за глобальные инвестиции в Alhambra Investment Partners. – Если он не работает, все остальные валюты не работают».

Перевел Алексей Невельский

Исправленная версия: уточнен размер сокращений активов ФРС – на $10 млрд в месяц.