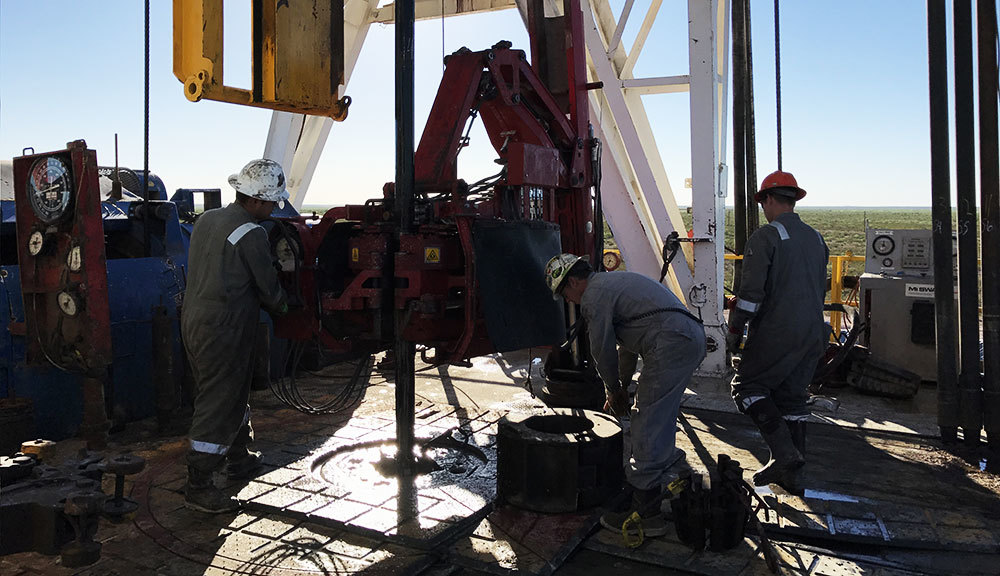

МЭА прогнозирует обрушение инвестиций в сланцевую добычу нефти в США

Однако новый кризис только усилит эффективность американской нефтянки, уверены эксперты

Международное энергетическое агентство прогнозирует резкое снижение инвестиций в сланцевую добычу нефти в США по итогам 2020 г. Новый кризис только усилит эффективность американской нефтяной отрасли, уверены эксперты

Инвестиции в сланцевую отрасль США могут рухнуть более чем вдвое по итогам 2020 года — примерно до $45 млрд со $100 млрд в 2019 году, следует из World Energy Outlook 2020, годового обзора Международного энергетического агентства (МЭА). МЭА напоминает, что максимум этот показатель достигал в 2014 году ($125 млрд). В целом МЭА прогнозирует, что в ближайшие 10 лет среднегодовые инвестиции в американский сланец будут держаться на уровне 85 млрд.

На этом фоне восстановить добычу до докризисного уровня США смогут к 2022 году, но это будет непросто из-за отсутствия дешевого кредитования. Для многих компаний падение цен на нефть спровоцировало не только снижение выручки, но и снижение кредитных рейтингов, объясняют эксперты МЭА. Это приводит к повышению стоимости заимствований. Так, средневзвешенная стоимость капитала для компаний, добывающих трудноизвлекаемую нефть, выросла примерно с 8% в последние годы до более чем 12% в 2020 году, что означает увеличение удельной стоимости добычи примерно на $5 за баррель. Тем не менее до 2040 года США будут оставаться крупнейшим производителем жидких углеводородов (нефти и конденсата), добывая чуть менее 20 млн баррелей в сутки.

С начала июля фонд активных горизонтальных нефтяных буровых установок в США находится на минимальном уровне за прошедшее десятилетие – в пределах 150-160 единиц, говорит старший консультант VYGON Consulting Екатерина Колбикова. В то же время с июня, когда цены на нефть восстановились до среднеотраслевого уровня безубыточности добычи сланцевой нефти, продуктивность бурения действующего фонда выросла на 30%, и сейчас находится на новых исторических максимумах, отмечает она.

Сланцевая индустрия выходит на новый уровень эффективности по аналогии с кризисом в начале 2016 года, считает аналитик. Это позволит добыче нефти в США стабилизироваться на текущем уровне при сохранении ценового диапазона цена на нефть WTI в $35-45 за баррель до конца 2021 года, полагает Колбикова. Она напоминает, что по итогам прошедших трех кварталов цена североморской нефти Brent составляла $41 за баррель, и радикального изменения ситуации до конца года ожидать не следует, говорит она.

Сланцевая отрасль отличается коротким инвестиционным циклом, то есть она быстрее реагирует на изменение конъюнктуры, говорит старший директор группы по природным ресурсам и сырьевым товарам рейтингового агентства Fitch Ratings Дмитрий Маринченко. По его оценке, частота дефолтов в энергетическом секторе в США с начала года составила почти 15%, к концу года она составит 16%. Для сравнения, в целом для корпоративного сектора США частота дефолтов составит 5-6%, отмечает он. «Важно понимать, что активы компаний, которые оказываются в дефолте, как правило, продолжают осуществлять добычу, то есть само по себе это не оказывает сильного влияния на объём добычи в США», — поясняет он.

Наиболее вероятно, что добыча будет медленно восстанавливаться в течение 2-3 лет, считает он. «Мы исходим из того, что в этом году средняя цена составит $41 за баррель Brent, в 2021 году – $45, и в 2022 году – $50. При этом спрос будет постепенно восстанавливаться, а ОПЕК+ продолжат интервенции на рынке», — полагает эксперт.

Безусловно, при текущей ценовой конъюнктуре сланцевая отрасль испытывает и кризис инвестиций, и кризис финансирования, говорит руководитель международной практики КПМГ по оказанию услуг компаниям нефтегазового сектора Антон Усов. Однако практика предыдущих лет показала, что американский бизнес легко адаптируется к внешним условиям. «Да, инвестиции упали, да, финансирование стало получать сложнее, но это не катастрофично. Кредитование все равно остается сравнительно недорогим, а инвестиции компании начнут наращивать при росте цен на нефть», — полагает он.

Так как сланцевые добытчики это в основном мелкие и средние компании, часть из них обанкротится, однако их активы будут выкупать крупные инвесторы, считает Усов. «Через консолидацию, через вход новых игроков сланцевая отрасль возродится как птица Феникс», — заключает аналитик.