Как за 20 лет горнодобывающая отрасль повернулась лицом к России

Российская экономика 1999–2019. Спецпроект «Ведомостей» и «Эксперт РА»

В конце 1990-х гг. российская горнодобывающая промышленность почти полностью зависела от экспорта. Платежеспособный спрос внутри страны был минимальным. За рубеж отправлялась львиная доля произведенных в стране металлов и удобрений. И лишь угольщики работали исключительно на внутренний рынок.

За 20 лет ситуация изменилась. Практически во всех отраслях производство выросло, причем в некоторых – кратно. Так, производство минеральных удобрений увеличилось вдвое, золота – втрое.

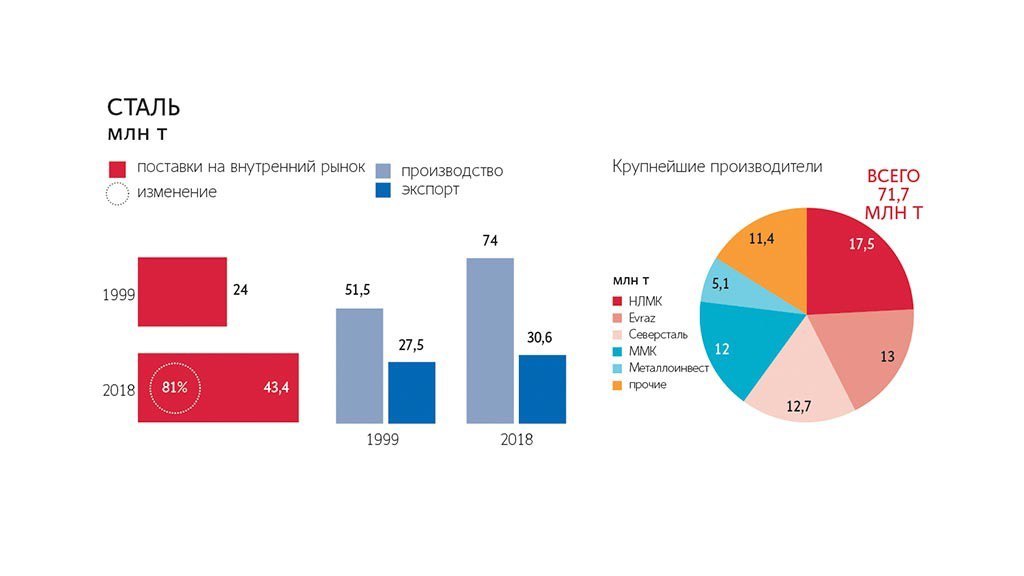

Но самые важные изменения связаны со сбытовой политикой компаний. Для всех экспорт остался существенным источником доходов, но за 20 лет кратно выросла значимость поставок на внутренний рынок. А для сталелитейных компаний он и вовсе стал главным. Если 20 лет назад российские потребители покупали лишь 40% производимой в стране стали, то теперь почти 60%.

На низком старте

Конец 1990-х гг. был очень трудным временем как для России в целом, так и для предприятий горной добычи. На 1999–2000 гг. пришлось абсолютное дно цен на металлы, вспоминает главный исполнительный директор Polymetal Виталий Несис. Так, средняя цена унции золота в 1999 г. не дотягивала и до $300, а спустя несколько лет она превысила $2000. В этом году средняя цена на золото составляет почти $1400 за унцию. Алюминий за 20 лет подорожал на 30% – с $1360 за 1 т почти до $1800, медь – в 4 раза с $1500 почти до $6000 за 1 т, энергетический уголь – в 3 раза с $25,9 до $80 за 1 т, сталь – вчетверо, минеральные удобрения – в несколько раз.

Большая часть предприятий горнодобывающей отрасли обрели своих хозяев еще в 1990-е гг. В начале 2000-х гг. консолидация была завершена. Главный ее итог – горная добыча оказалась одной из немногих системообразующих отраслей, оставшихся полностью частными.

Доля поступлений в консолидированный бюджет от предприятий ТЭКа существенно больше, чем от какой-либо другой отрасли. Это объясняет повышенный интерес государства к нефти и газу, говорит руководитель практики по предоставлению услуг предприятиям металлургической и горнодобывающей отрасли PwC в России Михаил Бучнев.

Возможно, сказалось и то, что в отрасли не нашлось компании с госучастием, обладающей достаточным влиянием и ресурсами, чтобы стать центром консолидации и вернуть крупнейшие предприятия под контроль государства.

Новый опыт

Вместе с новыми собственниками на предприятия приходили новые менеджеры, сменившие поколение красных директоров. «Пришли молодые управленцы, получившие образование на Западе», – вспоминает гендиректор «Еврохима» Игорь Нечаев, проработавший 15 лет в «Северстали». Компании стали использовать мировой опыт, инвестировать в модернизацию, оптимизировать производственные цепочки, двигаться ближе к потребителю, развивать дистрибуторские сети.

Главной задачей перед предприятием в те годы «была модернизация производства», говорит владелец и председатель совета директоров ММК Виктор Рашников. Его слова «Ведомостям» передала пресс-служба предприятия.

В 1990-е гг. горнодобывающие предприятия простаивали, продолжает Нечаев: экспортировать еще не умели, а внутреннего рынка не существовало. Например, расположенный в Мурманской области Ковдорский ГОК «Еврохима» – второй по величине производитель апатитового концентрата в России – 20 лет назад работал лишь вполовину мощности по производству железной руды. Ее единственным покупателем была «Северсталь». «И никто не думал о том, чтобы найти сторонних потребителей, не думал о том, что рост производства железной руды позволит увеличить производство апатитового концентрата», – говорит Нечаев.

Олег Дерипаска и Роман Абрамович объединяют «Сибал» и купленные Millhouse Capital алюминиевые заводы: создан второй по величине в мире производитель алюминия – «Русал». Партнеры получили по 50%, но спустя несколько лет Дерипаска выкупил долю Абрамовича.

2001

Совладельцы «МДМ банка» Андрей Мельниченко и Сергей Попов начинают скупать промышленные предприятия. Позже на их базе были сформированы крупнейшая угольная компания России СУЭК, «Еврохим» и Трубная металлургическая компания (продана ее миноритарному совладельцу Дмитрию Пумпянскому). Совладельцы ЮКОСа создали холдинг «Фосагро». Через два года именно с расследования приватизации одного из предприятий компании – «Апатита» началось дело ЮКОСа.

2004

«Северсталь» Мордашова первой из российских компаний начала скупку активов за рубежом. Она приобрела активы обанкротившейся Rouge Industries в США за $285,5 млн. Затем были еще покупки в США и Западной Европе. Но в итоге стратегия себя не оправдала, все зарубежные активы «Северсталь» продала.

2005

Крупнейшая сделка в истории мировой сталелитейной отрасли: Mittal Steel купила Arcelor и стала крупнейшей металлургической компанией мира – ArcelorMittal. Конкуренцию ей пытался составить Алексей Мордашов, но Mittal Steel перебила его предложение.

Консолидация сталелитейной отрасли завершена. Алишер Усманов вместе с партнерами создал «Металлоинвест». В него вошли крупнейшие ГОКи в России – Лебединский и Михайловский, а также Оскольский электрометаллургический комбинат и «Носта».

2007

«Русал» Дерипаски объединяется с «Суалом» Виктора Вексельберга и Леонарда Блаватника и активами швейцарского трейдера Glencore. Создан крупнейший в мире производитель алюминия – UC Rusal. Владимир Потанин и Михаил Прохоров начинают раздел совместного бизнеса. Они предварительно договорились, что «Норникель» отойдет Потанину. Но спустя год Прохоров продал 29% компании UC Rusal.

2008

«Болезнь есть болезнь, но я думаю, что Игорь Владимирович должен как можно быстрее поправиться. Иначе к нему доктора придется послать и зачистить все эти проблемы», – премьер-министр Владимир Путин обрушился с резкой критикой на «Мечел» и его владельца Игоря Зюзина за продажу угля на экспорт по ценам ниже рыночных. За день компания подешевела на треть до $10,7 млрд.

2011

Дмитрий Рыболовлев продал 53,2% «Уралкалия» Сулейману Керимову и его партнерам. Керимов с другими партнерами тут же купил второго в России производителя калийных удобрений – «Сильвинит» и объединил обе компании.

2012

Владимир Потанин и UC Rusal договорились о прекращении конфликта в «Норникеле» и подписали акционерное соглашение. По нему Потанин получил статус управляющего партнера. Гарантами мира выступили совладельцы Evraz Абрамович и Александр Абрамов, которые стали миноритарными акционерами «Норникеля».

2013

Добыча и обогащение коксующегося угля в России достигли 84 млн т – это рекордный показатель со времен СССР.

«Уралкалий» разорвал картель с Белорусской калийной компанией и объявил о смене торговой политики. Вместо приоритета цены теперь во главу угла встали продажи. Это обрушило цены на мировом калийном рынке. Это вызвало резкую реакцию президента Белоруссии Александра Лукашенко. Во время одного из визитов в Минск арестован гендиректор «Уралкалия» Владислав Баумгертнер. Позже он был выдан России и освобожден. Но Керимову пришлось продать «Уралкалий» Дмитрию Мазепину и Прохорову.

2018

Монополия «Уралкалия» на производство калийных удобрений в России разрушена. Усольский калийный комбинат «Еврохима» добыл первый хлористый калий.

Предприятие работает в пусконаладочном режиме. На проектную мощность 2,3 млн т калия в год оно выйдет в 2021 г. В 2021–2022 гг. на такую же мощность должен выйти другой калийный проект «Еврохима» – «Волгакалий» в Волгоградской области.

2019

Минфин США снял санкции с En+ и ее дочерних компаний – UC Rusal и «Евросибэнерго». Ключевое условие сделки – санкции с Дерипаски не снимаются, а сам он отказывается от контроля над En+. Его доля снизилась с 70 до 44,95%, но голосовать бизнесмен может только 35%.

Рынки в норме

Определяющую роль для развития отрасли сыграл начавшийся в 2000-х гг. сырьевой суперцикл. Цены на основную продукцию горнодобывающих компаний росли несколько лет подряд вплоть до 2008 г. Росла и российская экономика.

В 1998–1999 гг. внутреннего рынка минеральных удобрений в России не существовало – сельское хозяйство было практически разрушено, вспоминает президент Российской ассоциации производителей удобрений, гендиректор «Фосагро» Андрей Гурьев. Заводы «работали на изношенных установках 60-х – 70-х гг., денег хватало только на поддерживающие ремонты, ни о каких инвестиционных проектах, даже о капитальном ремонте, речи не шло», – продолжает он.

Но как раз в начале 2000-х гг. крупный бизнес стал инвестировать в сельское хозяйство. Частным компаниям потребовались удобрения для увеличения урожайности. В результате за 20 лет производство минеральных удобрений в России выросло вдвое, а поставки на внутренний рынок – в три раза.

То же самое происходило почти во всех остальных отраслях. Наибольших успехов достигла сталелитейная отрасль.

Внутренний рынок всегда был важен для производителей стали. Но 20 лет назад за рубеж уходило 60% произведенной продукции, а в Россию – 40%, говорит советник гендиректора дивизиона «Северсталь Российская сталь» Людмила Гусева, сейчас пропорция обратная. Более того, поставки на внутренний рынок стали приносить больший доход, говорит Гусева.

Начало 2000-х гг. было «временем рынка продавца», вспоминает Рашников.

Впрочем, говоря об успехах металлургических компаний в освоении внутреннего рынка, стоит помнить об особенностях глобального рынка стали. Из-за того, что предложение всегда превышает спрос, правительства многих стран (и Россия с нового века не исключение) защищают своих производителей пошлинами или квотами на продукцию из других стран. Не будь этого, отечественные компании могли бы производить и продавать за рубежом гораздо больше стали. Ведь себестоимость ее производства в России – одна из самых низких в мире.

Добыча энергетического угля за 20 лет выросла на 75% до 439 млн т в 2018 г. Причем здесь главным драйвером роста стал экспорт. В конце 1990-х гг. российский уголь почти не продавался за рубеж. Сейчас пропорции поставок внутри России и на экспорт почти сравнялись. При этом потребление угля в стране, несмотря на переход электростанций на газ, продолжает постепенно расти.

Производство золота выросло втрое. Если 20 лет назад Россия занимала 7-е место в мире по его добыче, то теперь уже третье. В золотодобычу стали приходить новые игроки из других отраслей, говорит Несис. В 2002 г. «Норильский никель» за $300 млн купил 100% крупнейшего производителя золота в России – «Полюс». Накачав компанию активами, он в 2006 г. выделил его в самостоятельную компанию. Ее капитализация составила $8 млрд.

Впрочем, по глобальным меркам это была еще не очень крупная компания. Тогда она не входила даже в топ-10 мировых производителей золота, говорит гендиректор «Полюса» Павел Грачев. В этом году на долю компании придется почти 30% от всей добычи золота в России. А сам «Полюс» стал четвертой крупнейшей золотодобывающей компанией мира, указывает Грачев.

Polymetal создала группа «Ист» старшего брата Виталия Несиса – Александра, начинавшая с гражданского строительства. Highland Gold основали выходцы из нефтяной отрасли, а создатели Petropavlovsk вообще не имели промышленного опыта, перечисляет Виталий Несис. «В какой-то момент инвесторы поняли, что есть большой сектор экономики, который полностью приватизирован, находится в благоприятных внешних условиях – цены на золото растут, – объясняет топ-менеджер приход новых игроков. – Стало понятно, что в сегменте возможны масштабные догоняющие инвестиции».

Внутренний рынок алюминия в конце 1990-х гг. оказался в зачаточном состоянии: с распадом СССР практически умерло машиностроение, самолетостроение, космические разработки.

20 лет назад российской алюминиевой отрасли в современном понимании фактически не существовало, отдельные заводы «боролись за свое выживание», передал «Ведомостям» через представителя совладелец UC Rusal Олег Дерипаска. Он оказался единственным в стране бизнесменом, собравшим воедино все предприятия одной отрасли. В партнерстве с «Русгидро» компания реализует гигантский проект – Богучанское энергометаллургическое объединение в Красноярском крае. Входящая в ее состав Богучанская ГЭС уже построена, весной была пущена первая очередь Богучанского алюминиевого завода мощностью 300 000 т металла в год. Сейчас Россия стала «реальным лидером отрасли», уверен Дерипаска.

И лишь производители меди не увеличили поставки внутри России. Отрасль была и будет всегда ориентирована на экспорт, преимущественно в Европу, говорит топ-менеджер крупной металлургической компании. При СССР медь была нужна оборонной промышленности. Теперь единственный потребитель и переработчик меди в стране – производители кабелей. Других не было, нет и не будет, категоричен собеседник «Ведомостей».

Новые технологии

20 лет назад предприятия отрасли, особенно металлургические, по большей части представляли собой печальное зрелище – чадящие гиганты, отравляющие вокруг себя все на многие километры вокруг. Большинство комбинатов были построены в лучшем случае в эпоху индустриализации 1930-х или 1950-х – 1960-х гг. Их технологии к началу XXI в. уже устарели.

20 лет для производства стали еще широко применялись, например, мартеновские печи. Теперь они все заменены более эффективными агрегатами, говорит Нечаев. В 2018 г. было закрыто последнее крупное мартеновское производство на ОМК Анатолия Седых. «А 20 лет назад в одном только Череповце было 12 печей. Да и сама сталь сегодня совершенно другого качества: [производятся] высокотехнологичные марки для автопрома, для трубной отрасли, появились новые виды оцинкования, полимерных покрытий», – вспоминает он.

«Металлургия – это традиционная индустрия. Хотя в ней непрерывно совершенствуются технологии, она скорее вбирает, чем создает тренды. Автоматизация труда и цифровизация помогают оптимизировать процессы, повысить контроль за качеством продукции, обеспечить безопасность», – рассуждает старший вице-президент Evraz Алексей Иванов, работающий в компании с 2002 г.

Не произошло технической революции и в добыче золота, констатирует Несис. Конечно, 20 лет назад 60–65% металла производилось почти кустарно на россыпных месторождениях, а сейчас золото преимущественно добывается современными методами из руды, и занимаются этим крупные предприятия. Но переходу на новые технологии Россия обязана догоняющему типу развития, говорит Несис: «В мировой добыче за 20 лет не произошло никакого технического прорыва, даже прогресса не было».

Производители энергетического угля постепенно отказывались от добычи его шахтным методом в пользу разрезов: это проще, безопаснее и зачастую эффективнее, рассказывает собеседник «Ведомостей» в крупной горнодобывающей компании. «В шахте рентабельно добывать только коксующиеся угли – их стоимость на порядок выше энергетических», – поясняет он.

В поисках ресурсов и новых решений

Ключевым вызовом для горнодобывающей отрасли является истощение ресурсов. Например, почти все крупные месторождения золота разведаны еще в СССР. «Задача номер один, за редким исключением, – это геологоразведка», – говорит Несис, так как советский задел подходит к концу. Но геологоразведка в России гораздо сложнее, чем в других регионах, – нет инфраструктуры, холодно, далеко, сложный рельеф. Это требует существенных инвестиций, констатирует Несис. Да еще и государство не стимулирует компании искать новые запасы.

Проблема ресурсов решается развитием технологий, уверен Нечаев. «Например, США столкнулись с труднодоступными запасами сланцевой нефти – разработали технологию для ее добычи. Когда Россия столкнется с такой проблемой, и у нее тоже появятся технологии», – спокоен он. «Но эти технологии в следующие 10–20 лет еще будут находиться на этапе тестирования. Неизменным останется только исходное сырье. А конечный продукт будет получаться уже совершенно другим способом и будет обладать совершенно другими свойствами, соответствующими потребностям людей в будущем», – уверен Нечаев.

Дисклеймер: в тексте скорректированы данные о росте поставок минудобрений на внутренний рынок.