РФПИ и Mubadala начали новые переговоры о покупке доли в нефтесервисной компании EDC

Несмотря на провал сделки со Schlumberger, партнеры хотят получить до 30% акций российской компании

Предложение РФПИ и фонда из Объединенных Арабских Эмиратов Mubadala о покупке 16,1% в российской нефтесервисной Eurasia Drilling Company (EDC) от 2017 г. было аннулировано еще в мае прошлого года. Об этом рассказали «Ведомостям» два собеседника, близких к разным сторонам переговоров.

Весной 2018 г. РФПИ и Mubadala решили «дать Schlumberger купить долю в EDC первой», а после проводить сделку самим, отмечают собеседники «Ведомостей». Более того, в августе 2018 г. в Федеральную антимонопольную службу (ФАС) поступила просьба от РФПИ «приостановить рассмотрение ходатайства о покупке доли в EDC, но официального отзыва ходатайства фонд не направлял», говорит собеседник «Ведомостей», близкий к ведомству, и человек участвовавший в переговорах РФПИ, Mubadala и EDC.

Schlumberger договорилась о покупке 51% акций EDC в июле 2017 г. Но месяц назад американская компания забрала заявление из ФАС о покупке доли в EDC. Российские власти после полутора лет рассмотрения заявки так и не согласовали сделку.

После этого гендиректор РФПИ Кирилл Дмитриев вновь заявил об интересе фонда и «консорциума азиатских и ближневосточных фондов» к покупке доли в EDC. «Мы готовы остаться и на 16,1%, если компании интересно, и увеличить нашу долю до 30%, и мы готовы подать новое ходатайство», – говорил он 6 февраля. Собеседник «Ведомостей», близкий к одному из участников переговоров, отмечает, что после ухода Schlumberger РФПИ и другие фонды начали переговоры «с чистого листа». Стороны пока не присылали акционерам российской компании обязывающих предложений, однако проводили встречи на тему возможного участия в капитале EDC.

Но российской нефтесервисной компании скорее нужны технологии, а не деньги, говорит знакомый топ-менеджеров EDC. «Сделка с Schlumberger базировалась на передаче технологий. Никто из нынешних интересантов <...> технологий не предлагал, – продолжает собеседник «Ведомостей». – Долговая нагрузка у российской компании низкая, ей деньги не нужны».

«Долю может снизить один из акционеров EDC», – рассказывает один из собеседников «Ведомостей». Сейчас около 31% акций в EDC контролирует гендиректор Александр Джапаридзе, еще 22,4% – у его партнера и бывшего президента «Роснефти» Александра Путилова. Миноритарный пакет принадлежит президенту «Лукойла» Вагиту Алекперову, но он его продавать не намерен, говорил «Ведомостям» его знакомый. «Технологии, в которых нуждается EDC, компания может получить и не через Schlumberger», – надеется собеседник, близкий к одной из сторон переговоров.

Связаться с представителями Mubadala и EDC не удалось. Представитель РФПИ лишь заверил, что фонд и партнеры «продолжают переговоры с заинтересованными сторонами».

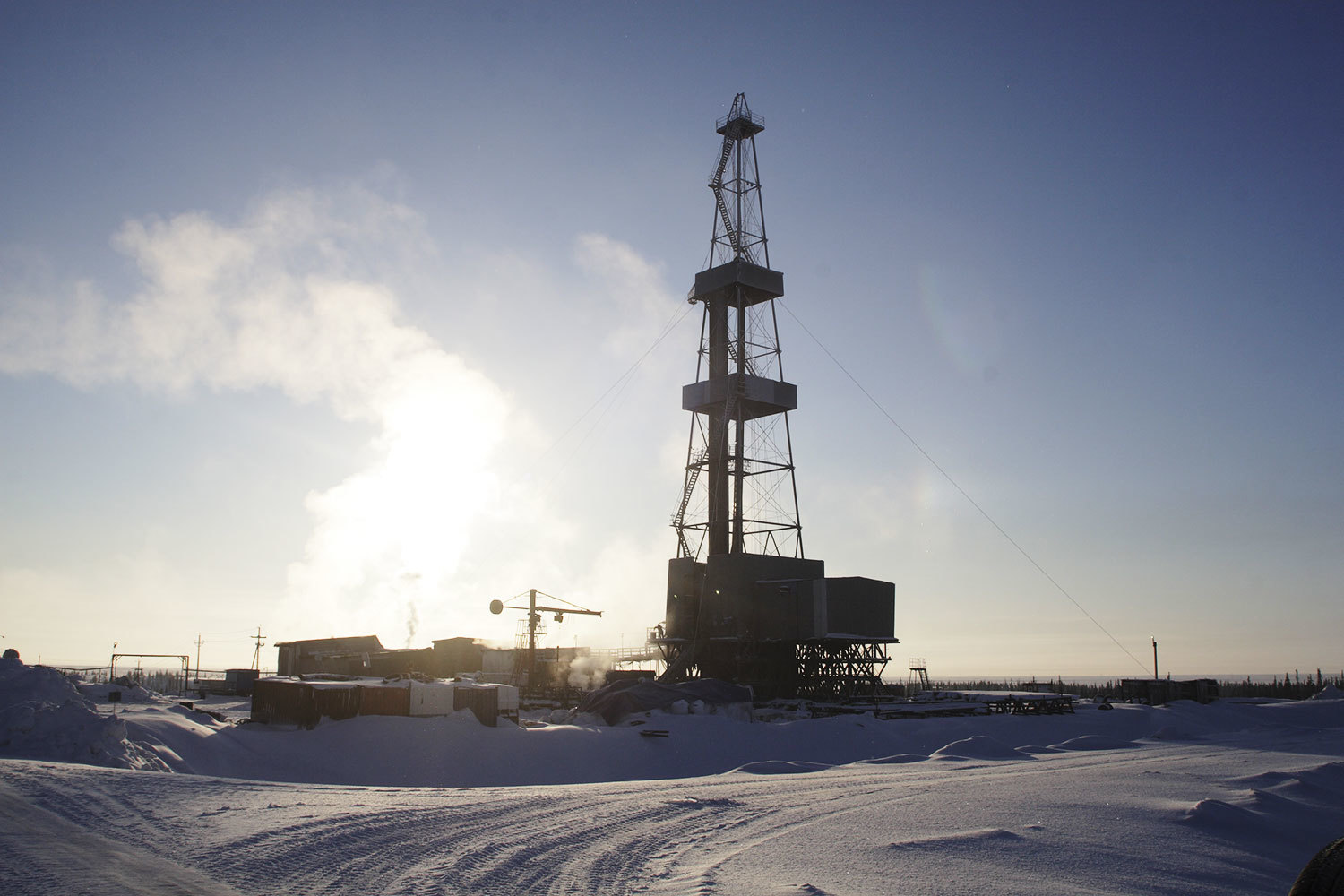

До ноября 2015 г. EDC была публичной компанией, в 2014 г. она занимала 27% рынка бурения на суше в России. Сейчас о доле компании на рынке буровых услуг можно судить лишь по ее дочерней структуре – Буровой компании «Евразия» (БКЕ): доля этой компании в 2018 г. снизилась до 12%, сообщала БКЕ.

Сколько могут стоить 30% EDC, собеседники «Ведомостей» не говорят. В середине 2017 г. эксперты оценивали контрольный пакет акций компании в $1,9 млрд.

«По отчетности БКЕ можно судить о том, что серьезных провалов в финансовых результатах в 2018 г. у компании не было. 30% EDC могут стоить в пределах $600–850 млн за пакет (и $2–2,8 млрд за всю компанию) исходя из оценки 6–8 отношения стоимости предприятия к его EBITDA», – оценивает аналитик АКРА Василий Танурков. Рынок буровых услуг в России будет расти в том числе благодаря росту количества горизонтальных скважин. Поэтому EDC по-прежнему будет оставаться перспективным активом, считают Танурков и директор отдела корпораций Fitch Дмитрий Маринченко.

«Если США в итоге введут санкции, затрудняющие работу западных компаний на всех нефтяных проектах в России, отрасль ждет большая встряска – роль российских подрядчиков при этом может возрасти», – продолжает Маринченко. «Это может привести к росту стоимости активов EDC», – соглашается Танурков. «Если нынешние акционеры EDC попытаются продать долю партнерам из ОАЭ или Саудовской Аравии, с которыми Москва сейчас пытается наладить взаимодействие, российские органы, в компетенцию которых входит одобрение таких сделок, вероятно, будут более благосклонны», – резюмирует Маринченко.