Правительство может объединить «Алросу» и «Кристалл»

Cмоленский «Кристалл» может быть внесен в капитал «Алросы», но компании от этого вряд ли выиграют

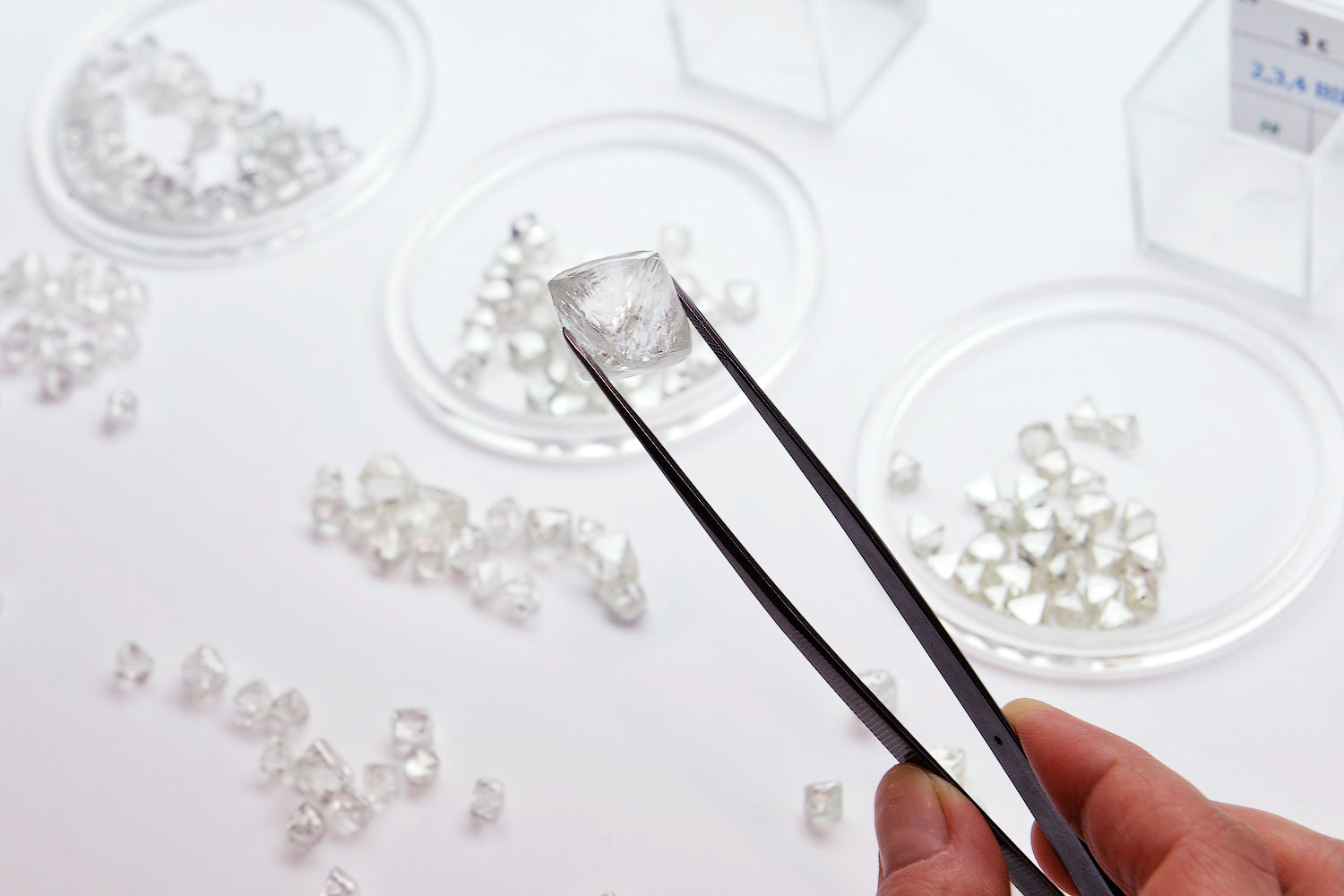

В правительстве постоянно обсуждается вопрос объединения гранильных предприятий смоленского «Кристалла» и алмазодобывающей «Алросы», рассказал гендиректор «Кристалла» Максим Шкадов: «От этого все выиграют». Варианты могут быть разные, например докапитализация «Алросы» через внесение в ее уставный капитал предприятий «Кристалла» или внесение алмазообрабатывающих активов «Алросы» в капитал смоленской компании, отметил он. «Сейчас рынок показывает, что это необходимо», – заявил Шкадов.

Как конкретно и когда может проводиться докапитализация «Алросы» и что предполагает вариант внесения алмазообрабатывающих активов «Алросы» в капитал «Кристалла», Шкадов не сказал. «Алросе» о таком обсуждении не известно, заверил ее представитель. Представитель вице-премьера Юрия Трутнева, курирующего алмазную отрасль, не ответил на вопросы «Ведомостей».

Идея докапитализации «Алросы» предприятиями «Кристалла» обсуждалась с Росимуществом еще год назад, говорит федеральный чиновник, близкий к Росимуществу. Периодически эту идею поднимают в правительстве, знает близкий к нему чиновник. Но Росимущество выступает против, так как огранка алмазов – побочный и низкомаржинальный для «Алросы» бизнес. Затраты на огранку в России выше, чем в других странах, кроме того, производство бриллиантов не входит в стратегию развития госкомпании, комментирует близкий к Росимуществу человек.

Размывать опасно

По условиям IPO «Алросы», если доля Росимущества или правительства Якутии снизится до 25% минус 1 акция (или доля государства будет меньше 50% плюс 1 акция), держатели евробондов на $1 млрд получат право требовать досрочного возврата 100% средств с процентами.

Объединение «Кристалла» с «Алросой» может создать устойчивый канал выхода на более глубокий уровень рынка и даст возможность формировать национальный ювелирный бренд на международном рынке, аргументирует Шкадов: «В этом сегменте рынка сформируется не сырьевой бренд, а бренд высококачественной готовой продукции с давними традициями и высокопрофессиональным производством».

Сейчас цены на бриллианты не коррелируют с ценами на алмазы, констатирует Шкадов, именно поэтому в июле De Beers не удалось продать 75% выставленных на продажу алмазов, а «Алросе» – 50%. De Beers приняла решение снизить цены на алмазы в августе на 10%, говорит Шкадов. Решение снизить цены может принять в понедельник и «Алроса», предупредил ее представитель, но на сколько – сообщить отказался.

Из отчета «Кристалла» за прошлый год следует, что компания получила 11,9 млрд руб. выручки и 15 млн чистой прибыли. «Кристалл» оценивал свою капитализацию на конец 2014 г. в 6,3 млрд руб. Исходя из этих данных EBITDA «Кристалла» – около $5 млн в год (340 млн руб. по текущему курсу), но с учетом долговой нагрузки справедливая стоимость предприятия близка к нулю, говорит аналитик Otkritie Capital Денис Габриелик: «Как государство оценит «Кристалл» с такими финансовыми показателями, не ясно. Если предположить, что Росимущество оценит «Кристалл» в те самые 6,5 млрд и внесет его в капитал «Алросы», доля государства увеличится с 43,9 до 44,7%». Тогда, продолжает Габриелик, доли остальных акционеров «Алросы» пропорционально размоются: правительства Якутии – до 24,7% (с 25%), улусов Якутии – до 7,9% (с 8%), в свободном обращении останется 22,7% (23,1%; см. врез). После увеличения капитала изменения для «Алросы» и ее финансовых показателей будут незначительными, считает он. Капитализация «Алросы» на Московской бирже в пятницу была 477,6 млрд руб.

Мировые производители алмазов уже отказались от вертикальной структуры. De Beers с 2008 г. распродает добывающие активы в Африке – из-за их нерентабельности, а Dominion Diamond Corporation в 2013 г. отказалась от гранильных и ювелирных активов Harry Winston – компания была продана Swatch Group за $750 млн вместе с долгом в $250 млн.