Производители коммерческих автомобилей сокращают расходы и расширяют экспорт

Они надеются на господдержку и замедление падения спроса

Из-за упавшего спроса автозаводы в 2015 г. сокращали рабочее время (вплоть до временной остановки производства, как, например, это сделал завод Volvo Group в Калуге), оптимизировали численность сотрудников.

«В нынешней экономической ситуации и по причине введения новых инициатив – ограничения движения грузовиков, повышения акцизов и др. – перевозчики сильно ограничены в возможности обновления автопарка», – добавляет начальник отдела логистических операций DPD в России Дмитрий Воеводин. Раньше решением ситуации была закупка подержанных машин, теперь подобный транспорт также не востребован, замечает он: «Перевозчики стараются содержать существующий парк в надлежащем состоянии. Если и возникает необходимость в расширении парка, то все же приходится обращаться к рынку подержанного транспорта или приобретать отечественные автомобили».

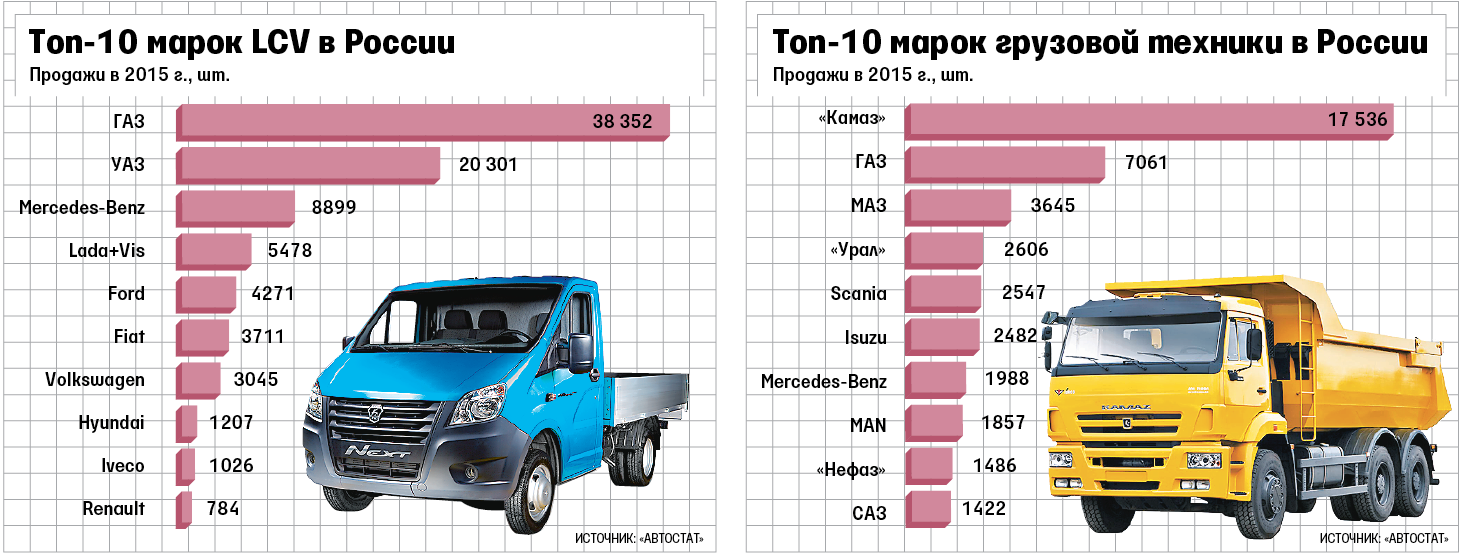

В январе 2016 г. количество регистраций грузовиков в России сократилось на 40,6%, лидера рынка «Камаза» – на 24,6%, гласят данные «Автостата». Чуть меньше сократились регистрации легких коммерческих автомобилей (LCV) – на 34,5%. Продукция лидирующей на этом рынке группы ГАЗ показала снижение на 19,1%. Лучше рынка «Камаз» и группа ГАЗ чувствовали себя и в 2015 г. (см. графики), но разница была не столь значительной.

Рынок коммерческой техники, особенно грузовиков, более волатильный по сравнению с рынком легковых машин, замечает аналитик «ВТБ капитала» Владимир Беспалов. Когда идет экономический спад, юридические лица (основные владельцы коммерческой техники) начинают оптимизировать свои издержки, в том числе сокращая автомобильный парк. В итоге на вторичном рынке увеличивается предложение, а на первичном резко сокращается спрос. Платежеспособный спрос снизился в 2015 г. также из-за роста цен на автомобили вследствие девальвации рубля, добавляет Беспалов.

Чего хотят клиенты, что могут заводы

Прошедший год был «очень тяжелый», говорит представитель группы ГАЗ: «Сжатие рынка идет с 2013 г., в 2015 г. влияние негативных факторов значительно усилилось: подорожавшие кредиты, рост цен на новую технику и снижение грузооборота заставляют многих потребителей отказываться от обновления парка».

«Спрос стал чувствительнее к цене, – говорит представитель PSA Peugeot Citroen. – Покупатели обращают больше внимания на специальные предложения, возможности trade-in и лизинговых программ».

«Мы всегда стараемся максимально долго использовать имеющиеся транспортные средства, – рассказывает гендиректор «Авто-ПЭК» Дмитрий Иевлев. – По брендам не меняем свои предпочтения. Наш автопарк состоит преимущественно из автомобилей брендов Scania, Iveco, Isuzu, «Газель». По его словам, дилеры, чтобы удержать или привлечь клиентов, предлагают различные акции по обслуживанию техники, скидки на работы и запчасти, сервисные контракты и т. д. «Мы пользуемся акциями, которые нам подходят, – говорит собеседник. – Например, на ремонт автомобилей Scania, которые используются более пяти лет, а также на покупку запчастей для таких машин действует скидка 20%». Но он рекомендует производителям и дилерам «не поднимать цены на оригинальные запчасти со скоростью удорожания валюты».

«Мы делаем ставку на сервис и комплексные предложения, адаптированные под каждого клиента, при этом применяя модульную систему сборки, позволяющую оснащать автомобили Scania под конкретную транспортную задачу, – рассказывает коммерческий директор «Скания-Русь» Сергей Яворский. – Такой подход позволяет нам предлагать дополнительные опции с минимальными затратами как ресурсов нашего персонала, так и времени заказчика».

Группа ГАЗ предлагала специальные программы, прежде всего для крупных и средних клиентов. «Речь идет о длительных тест-драйвах, фирменных лизинговых программах, сервисных контрактах, спецусловиях поставки запасных частей, наличии выделенных менеджеров по сервису и т. д.», – поясняет представитель компании.

«Российский рынок всегда имел свою специфику. В силу малого процента частных перевозчиков наиболее активными игроками остаются региональные власти, муниципалитеты, а также корпорации с госкапиталом (в основном нефтегазового сектора)», – замечает представитель Volgabus. Но региональные бюджеты из-за кризиса сокращаются, а цены на энергоносители заставляют компании ТЭКа оптимизировать расходы, добавляет он.

В ответ Volgabus «пытается сбалансировать цену на автобусы, сохранив при этом качество». «В убыток себе мы работать не планируем, – замечает собеседник. – Наша цель – предложить клиенту хороший автобус по обоснованной цене. Мы акцентируем внимание на вопросах доступности и оперативности сервиса. Предлагаем всем желающим провести тестовую эксплуатацию. Совместно с партнерами представляем гибкие финансовые решения, в том числе новые для России формы: контракты жизненного цикла, концессионные соглашения». Кроме того, замечает он, у Volgabus есть кэптивная лизинговая компания, «способная разработать индивидуальную схему финансирования контракта вплоть до беспроцентной рассрочки».

Запускают новинки, режут расходы

Но и в текущей ситуации на рынке автоконцерны находят поводы для оптимизма.

Спрос смещается в сегмент более компактных автомобилей, замечает представитель PSA Peugeot Citroen. «Как и в сегменте легковых автомобилей, мы наблюдаем уход некоторых моделей с российского рынка, что открывает новые возможности для наших компактных моделей, таких как Expert/Jumpy и Partner/Berlingo», – говорит он. Среди семерки европейских марок по итогам 2015 г. Scania занимает долю в 30,9%, тремя годами ранее аналогичный показатель составлял только 18,1%, рассказывает Яворский: «Для компании это серьезный прорыв, учитывая кризисное положение экономики и сокращение объемов продаж европейских марок».

Несмотря на сжатие рынка, группе ГАЗ «удалось многое сделать для развития», рассказывает ее представитель. «Пройден важный этап в развитии компании: с выпуском фургона «Газель Next» в основном завершено обновление модельного ряда марки ГАЗ. Созданы новые разработки и на других предприятиях компании – грузовики «Урал Next», автобус «Вектор Next» и другие новинки, – перечисляет он. – Группа ГАЗ подписала важное соглашение о сотрудничестве с компанией Isuzu и торговым домом Itochu, которое в дальнейшем позволит нарастить продажи за рубежом. Также продолжилась начатая в предыдущие годы масштабная модернизация производств на ряде предприятий группы ГАЗ». По его словам, обновление модельного ряда помогло в 2015 г. увеличить долю ГАЗа в сегменте среднетоннажных грузовиков с 56 до 71%, в сегменте автобусов – с 70 до 80%. В частности, каркасный автобус «Газель Next» позволил компании вернуть утраченную долю на рынке маршрутных перевозок во многих регионах, замечает он.

Чтобы подстроить экономику предприятий под падение спроса и рост себестоимости, группа ГАЗ, по словам представителя, «жестко сокращает издержки»: экономический эффект от сокращения затрат в 2015 г. составил 6 млрд руб. «Требовалась большая гибкость, принятие сложных и неординарных решений, и большую роль в этом сыграло взаимопонимание и взаимная поддержка с дилерами и поставщиками», – замечает собеседник.

«Мы удовлетворены нашими показателями на рынке LCV, так как данное направление считаем основой для развития нашего бизнеса в России», – говорит представитель Ford Sollers. Доля нового Ford Transit среди иностранных брендов коммерческого транспорта в России увеличилась с 9% в январе 2015 г. до 14% в декабре 2015 г., в то время как общая доля рынка иностранных брендов на рынке коммерческого транспорта демонстрировала в этот период отрицательную динамику и сократилась с 47 до 30%, говорит он. «Благодаря запуску нового бизнес-направления по производству и продажам специальных автомобилей мы в два раза увеличили продажи спецверсий Ford Transit в 2015 г. («скорая помощь», маршрутные автобусы и т. д.)», – добавляет представитель совместного предприятия.

Volgabus, несмотря на падение рынка, нарастила объемы производства: передала клиентам 180 машин различного класса, использующих в качестве топлива метан, и 140 дизельных автобусов, приводит данные представитель, не уточняя динамику. По его словам, предприятие удерживает позиции в поставках автобусов особо большой вместимости для Санкт-Петербурга, в сегменте корпоративного и ведомственного транспорта. «Мы активно инвестируем в модернизацию модельного ряда. В 2015 г. началось серийное производство трех [новых моделей] газомоторных автобусов большого класса: полунизкопольной городской модели, междугородной машины, туристического флагмана». А чтобы снизить расходы, компания не работает «на склад», повышает локализацию и реализует программу повышения производительности труда, продолжает представитель Volgabus: «Она включает в себя комплекс мероприятий: закупку нового оборудования, внедрение технологий, работу с таймингом по каждому сотруднику. Мы также постоянно занимаемся оптимизацией структуры и кадрового состава».

В том, что в условиях кризиса российские автозаводы запускают производство новых моделей, нет ничего удивительного, замечает Беспалов: «Цикл вывода новинок занимает до нескольких лет. Кроме того, компаниям в любом случае нужно обновлять модельный ряд, чтобы сохранять конкурентоспособность».

Скорая помощь от государства

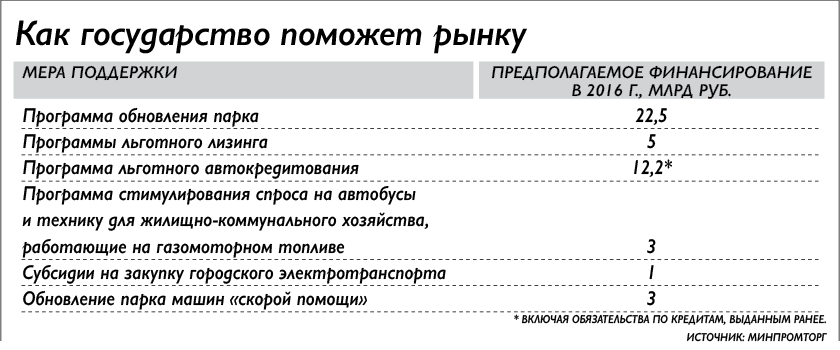

В этом году российское правительство выделило на поддержку автомобильного рынка 50 млрд руб. (в 2015 г. – 43 млрд руб.), продлив основные меры поддержки спроса (программа обновления автопарка, льготный автолизинг, льготное автокредитование, субсидирование закупок газомоторной техники – см. таблицу) и добавив новые программы (закупка «скорой помощи», субсидирование части затрат при экспорте). Чиновники надеются, что это защитит от дальнейшего снижения производства на российских автозаводах, которые сегодня в среднем загружены на 40%.

«Важную роль играет программа государственного субсидирования закупок газомоторной техники, которая проводится в софинансировании с региональными бюджетами, – считает представитель Volgabus. – Эффективна и такая мера, как погашение части кредитной ставки. Однако в кризис этого явно недостаточно. Мы ставим вопрос об определении предельного срока эксплуатации самортизированных транспортных средств, работающих на регулярных маршрутах».

Господдержка, безусловно, нужна в текущей ситуации, но это не панацея от всех проблем, считает Беспалов. Заводам нужно осваивать экспортные рынки, чтобы снизить зависимость от спроса на домашнем рынке и курса рубля, поясняет он.

Снижение курса рубля расширяет возможности для российских машиностроителей закрепиться на зарубежных рынках, говорит представитель Volgabus. По его словам, компания строит новый научно-производственный комплекс во Владимирской области производительностью до 2500 автобусов в год. «Это будет ультрасовременный роботизированный комплекс, способный выпускать как готовую технику, так и шасси (машинокомплекты), более востребованные за рубежом», – обещает он. Volgabus, по его словам, участвует в государственных программах поддержки экспорта и уже имеет первые результаты: подписаны предварительные соглашения с крупными холдингами и государственными структурами стран Среднего и Ближнего Востока, Африки и т. д. «В 2016 г. планируем поставить первые автобусы в Гамбию и Иран», – рассказывает он.

Расширяют экспорт в страны дальнего зарубежья и основные производители коммерческой техники в России – «Камаз» и группа ГАЗ. К примеру, у «Камаза» экспортные поставки в 2015 г. выросли вдвое, а доля стран дальнего зарубежья в общем объеме экспорта выросла с 13,3% в 2014 г. до 28% в 2015 г., следует из квартального отчета компании. Общий же экспорт «Камаза» снизился на 4% до 5847 шт., главным образом из-за падения спроса на основном зарубежном рынке – в Казахстане (поставки туда сократились больше чем наполовину).

«Развитие экспорта – это единственное направление, которое дает потенциал для вывода автопрома из стагнации – и в объемных показателях, и в технологическом плане», – подчеркивает вице-президент группы ГАЗ Елена Матвеева. Чтобы совершить технологический рывок в автопроме, нужен объем сбыта, гарантирующий окупаемость инвестиций в разработку, сертификацию модификаций для экспортных рынков, создание системы сервиса в каждой стране, а емкость российского рынка не дает таких объемов, объясняет она. Но без инвестиций государства в автомобильный экспорт никакого прорыва и выхода из стагнации не будет, уверена Матвеева. Государство уже пообещало в 2016 г. в качестве дополнительной меры поддержки экспорта компенсировать часть расходов на логистику, адаптацию и сертификацию машин, предназначенных для зарубежных рынков. Общая сумма субсидий на эти цели составит 3,3 млрд руб.

В ожидании стабилизации

Динамика продаж автомобилей ГАЗ за первые два месяца 2016 г. положительная, прежде всего за счет роста продаж автомобилей поколения Next, говорит представитель группы ГАЗ (рост продаж LCV ГАЗа составил 7%, по данным Ассоциации европейского бизнеса). «Однако пока нет оснований говорить о смене негативной тенденции в целом по рынку, – считает он. – На рынке по-прежнему очень остро стоят проблемы с финансированием и кредитованием у клиентов всех уровней, крайне низкий уровень инвестиционных ожиданий малого и среднего бизнеса».

«Камаз» рассчитывает увеличить в 2016 г. продажи на 10%, ожидая стабилизации рынка. Главные надежды – на рост спроса на грузовики, выпускаемые с использованием узлов и компонентов акционера и партнера компании – Daimler, объяснял представитель «Камаза».

«Ожидаем [в 2016 г.] небольшое снижение объема рынка по сравнению с показателями 2015 г. и рассчитываем сохранить долю», – говорит представитель PSA Peugeot Citroen.

«Экономическая и политическая ситуация текущего года говорит о том, что на рынке будут продолжать господствовать местные марки, а доля европейской семерки будет снижаться, – прогнозирует Яворский. – Что касается автобусов «ЛиАЗ» на шасси Scania, продаваемых через нашу дилерскую сеть, то такой продукт может стать весьма популярным на рынке, но только при условии, если ЛиАЗ как производитель будет поддерживать возможности своих поставщиков, а также качество продукта». По его словам, первые такие автобусы уже были проданы дилерами. «Помимо этого также мы ожидаем формирования дополнительного спроса на автобусы в связи с мероприятиями по подготовке чемпионата мира по футболу FIFA-2018, – продолжает Яворский. – Местные марки будут доминировать в этом проекте, но западные производители также будут востребованы за счет популярности среди частных перевозчиков, получивших право на перевозку пассажиров во время чемпионата». В ближайшей перспективе Scania планирует работать в двух направлениях: предлагая комплектные автобусы для ключевых частных компаний и сотрудничая с группой ГАЗ. Это открывает дополнительные возможности по участию в государственных тендерах, поясняет Яворский.

«Мой прогноз на 2016 г. – умеренный рост рынка автобусов на 2–5%», – говорит представитель Volgabus. Завод планирует нарастить производство с 320 до 500 шт.

В 2016 г. рынок коммерческой техники либо останется на уровне предыдущего года, либо сократится на 5–7%, считает Беспалов. Поможет продолжение госпрограмм стимулирования рынка плюс постепенно будет улучшаться ситуация в экономике страны, полагает он.