Что ждет рынок нефти после победы Трампа

Стимулирование нефтедобычи в США усилит конкуренцию на рынке, несмотря на рост спроса на нефть в мире, считают эксперты

Победивший на президентских выборах в США кандидат от республиканской партии Дональд Трамп и его команда анонсировали ряд шагов, направленных на поддержку американской нефтедобычи. Еще в ходе предвыборной гонки он отметил, что в случае избрания президентом он немедленно снизит цены на энергоресурсы в США, в том числе за счет добычи нефти. «Мы будем бурить нефть. Это снизит цены на все», – говорил он (цитата по «Интерфаксу»). 6 ноября в «победной речи» Трамп отдельно подчеркнул, что в США «больше жидкого золота, чем в любой другой стране мира».

Переходная команда будущего хозяина Белого дома уже разработала указы о выходе США из Парижского соглашения по климату и отмене ряда природоохранительных запретов, о чем Трамп говорил в ходе своей предвыборной кампании, сообщала газета The New York Times.

«Люди, работающие над переходом, уже подготовили ряд указов и президентских прокламаций по климату и энергетике. Они включают выход США из Парижского соглашения по климату, ликвидацию всех офисов в каждом агентстве, работающих над прекращением загрязнения, которое непропорционально влияет на бедные общины, и сокращение размеров национальных резерваций на Западе, чтобы разрешить больше бурения и добычи на государственных землях», – цитирует газету «РИА Новости».

Кроме того, со ссылкой на анонимные источники издание сообщало, что в переходной команде Трампа рассматривается возможность переноса штаб-квартиры Агентства по охране окружающей среды из Вашингтона.

Действующий президент США Джозеф Байден был последовательным сторонником развития возобновляемой энергетики и снижения углеродного следа. Кроме того, в январе 2021 г. он вернул страну в Парижское соглашение по климату, из которого США вышли в ходе первого президентского срока Трампа.

Трамп, инаугурация которого состоится 20 января 2025 г., пересмотрит многие решения Байдена в области энергетики, особенно добычи нефти.

Мировой спрос на нефть в 2024 г. увеличится на 1,82 млн барр./сутки и составит около 104 млн барр./сутки, сообщила ОПЕК в ноябрьском докладе. При этом картель отмечает, что в странах ОЭСР спрос на нефть вырастет на 0,16 млн барр./сутки, не входящих в ОЭСР – на 1,66 млн барр./сутки. По прогнозу ОПЕК, сильнее всего спрос на нефть в этом году вырастет в Китае, Индии и других азиатских странах, а также в Латинской Америке и на Ближнем Востоке.

Общая доля нефти в мировом энергобалансе, по оценке ОПЕК, сейчас составляет около 31%.

Вице-премьер РФ Александр Новак в октябре по итогам 56-го заседания министерского мониторингового комитета ОПЕК+ говорил в интервью телеканалу «Россия 24», что участники сделки сохраняют позитивные ожидания относительно роста потребления по итогам года. При этом на Петербургском международном экономическом форуме 2024 г. в июне он говорил, что спрос на нефть до 2030 г. может вырасти до 110–115 млн барр./сутки. Новак также отмечал, что баланс спроса и предложения на нефтяном рынке из-за антироссийских санкций не изменился: от разрушения традиционных логистических цепочек выиграли перевозчики, а удорожание легло на плечи потребителей.

Согласно данным лондонской биржи ICE, 14 ноября январский фьючерс Brent стоил $73/барр., а декабрьский WTI – около $69/барр.

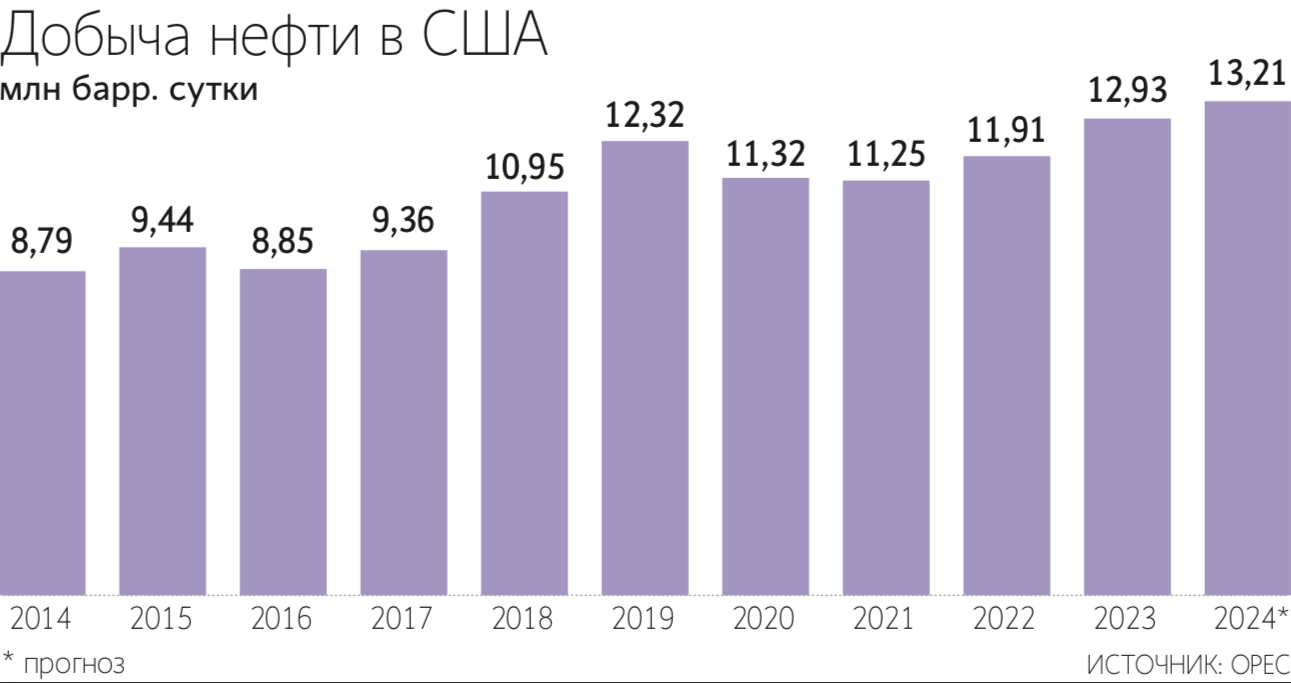

По данным ОПЕК, добыча нефти в США в августе 2024 г. достигла рекордной отметки в 13,4 млн барр./сутки. Для сравнения: добыча России в том же месяце, по данным ОПЕК, составляла 9,03 млн барр./сутки, Саудовской Аравии – 8,99 барр./сутки. В 2024 г. добыча США составит 13,2 млн барр./сутки, страна обеспечит рост мирового предложения на 0,3 млн барр./сутки, сообщается в ноябрьском отчете картеля.

Таким образом, несмотря на традиционно характерную для демократов зеленую повестку и борьбу с углеродным следом, рекордное наращивание объемов добычи нефти в США пришлось именно на президентство Байдена.

О значении традиционной энергетики для мировой экономики на ПМЭФ-2024 напоминал главный исполнительный директор «Роснефти» Игорь Сечин. По его словам, дефицит энергии в результате энергоперехода, широкий набор прямых санкций, а также недобросовестная конкуренция привели к разбалансировке глобального рынка. «Несмотря на то, что за последние два десятилетия по всему миру в энергетический переход было инвестировано около $10 трлн, альтернативные источники энергии так и не смогли обеспечить замещение традиционного топлива», – заявлял он тогда.

Глава «Роснефти» также обращал внимание, что Вашингтон использует санкции как недобросовестный метод борьбы за энергорынок. Именно благодаря такой политике энергоресурсы стали ведущей статьей экспорта США, отмечал он.

По мнению эксперта по энергетике Кирилла Родионова, победа Трампа на выборах стала сигналом для производителей нефти, так как ключевым вопросом для американских нефтяников является наращивание экспортных мощностей. Он напомнил, что ранее администрация Байдена одобрила строительство терминала SPOT на побережье Мексиканского залива, который позволит США увеличить экспорт нефти с 4 млн до 6 млн барр./сутки и стать вторым после Саудовской Аравии экспортером нефти.

Трамп продолжит эту тенденцию и ускорит реализацию других подобных проектов, таких как Blue Marlin и Bluewater, отмечает Родионов. По мнению эксперта, участники ОПЕК+ в 2025 г. также будут наращивать добычу, а средняя цена Brent будет ниже $70/барр., в моменте опускаясь до $50/барр. «Но говорить о средней цене в $50/барр. в течение года преждевременно», – подчеркивает он.

Сейчас около 70% от всей производимой нефти в США приходится на сланцевую, себестоимость которой выше, чем в России и Саудовской Аравии, отмечает директор группы корпоративных рейтингов АКРА Василий Танурков. Это касается как расходов непосредственно на саму добычу, так и полной себестоимости с учетом амортизации, затрат на геологоразведку и т. д., поясняет он.

По мнению эксперта, при уровне цен ниже полной себестоимости (порядка $60–70/барр.) добыча сланцевой нефти на действующих объектах продолжается, но происходит сокращение инвестиций в новые месторождения и бурение новых скважин. Танурков отмечает, что особенностью добычи сланцевой нефти является короткий «срок жизни» скважин, поэтому снижение объемов бурения приводит к быстрому падению добычи на месторождении в целом. Добычу традиционной нефти можно поддерживать на определенном уровне на протяжении нескольких лет даже при сокращении бурения, обращает внимание эксперт.

«При уровне цен ниже себестоимости добычи, которая в среднем составляет $40–50/барр., добыча на действующих скважинах в США становится нерентабельной и начинается консервация наименее эффективных из них», – отмечает Танурков. При этом в России и Саудовской Аравии инвестиции останутся рентабельными даже при ценах около $25–30/барр., а добыча на действующих скважинах – даже при цене порядка $10/барр., говорит он.

Преимущество в себестоимости для России и Саудовской Аравии не означает отсутствия конкуренции со стороны американской нефтедобычи, обращает внимание Танурков. Существенным преимуществом проектов по добыче сланцевой нефти является короткий срок окупаемости, благодаря чему США могут выступать балансирующим производителем, быстро реагируя на динамику цен, отмечает он.

Руководитель проектов компании «Имплемента» Иван Тимонин отмечает, что ближневосточные производители нефти по-прежнему наиболее эффективны – их точка безубыточности в среднем находится на отметке $25–30/барр. Затраты же североамериканских и российских производителей, по его оценке, по многим проектам сопоставимы – около $40–50/барр. По данным Росстата, средняя себестоимость добычи нефти в России в 2023 г. составила 25 591 руб./т (примерно $41/барр.). Эксперт также отмечает, что американские производители имеют определенный запас прочности на случай снижения цен.

Доля нефти в мировом энергобалансе будет постепенно снижаться, прежде всего на фоне зеленой повестки, считает Тимонин. «Но о сокращении спроса на нефть в абсолютном выражении на среднесрочном горизонте речи не идет – до 2035 г. более вероятным представляется продолжение роста, хотя и меньшими темпами», – подчеркнул он.

Эксперт добавляет, что замедление рынка на фоне дальнейшего распространения зеленых и энергоэффективных технологий затронет прежде всего традиционный топливный сегмент, при этом драйвером роста рынка может стать нефтехимия.

Наиболее вероятная оценка стоимости Brent к 2030 г. – около $70/барр., отмечает Тимонин.

Танурков считает, что на динамику цен на нефть в долгосрочной перспективе будут оказывать влияние два основных фактора. С одной стороны, это существенное сокращение инвестиций в новые месторождения, которое наблюдалось в последние 5–10 лет, что ограничивает потенциал роста добычи и создает предпосылки для ее снижения. С другой – развитие электротранспорта создает предпосылки для снижения спроса в долгосрочной перспективе.

«Наиболее оптимистичные сценарии развития рынка электромобилей предполагают полный отказ от выпуска автомобилей с ДВС в 2030-х гг., что будет означать достижение пика спроса на нефть в начале – середине 2030-х гг.», – полагает Танурков. С учетом низких инвестиций и удорожания добычи на новых месторождениях равновесная цена нефти, по его оценке, составит порядка $80/барр.

Танурков также ожидает сохранения в долгосрочной перспективе высокого спроса на нефть в нефтехимической промышленности. По его мнению, благодаря этому в 2050 г. глобальный спрос на нефть все еще будет значительным – около 70 млн барр./сутки.