Регулирование: Кто на новенького?

В кулуарах «Финансового форума» банкиры обсуждали, остановится ли ЦБ с зачисткой банковского рынка и насколько крупными могут быть следующие жертвы. Регулятор ответил на вопрос вскоре после форума, отозвав лицензии у трех банков, включая Инвестбанк, и создав страховой случай на 51 млрд руб.В начале года председатель ЦБ Сергей Игнатьев в интервью «Ведомостям» сообщил, что ежегодно из России криминально выводится $49 млрд, причем «хорошо организованной группой лиц». Спустя месяц после назначения на пост председателя ЦБ Эльвира Набиуллина во время встречи с президентом Владимиром Путиным отметила, что вторым важнейшим направлением работы является усиление банковского надзора (первым - работа с системой рефинансирования). А в октябре в интервью телеканалу «Россия 24» Набиуллина выделила две категории банков, от которых ЦБ собирается «очищать систему»: занимающиеся сомнительными операциями и финансово неустойчивые игроки. Вторую категорию она описала так: банки привлекают деньги населения и компаний, а затем вкладывают их в достаточно рисковые проекты.

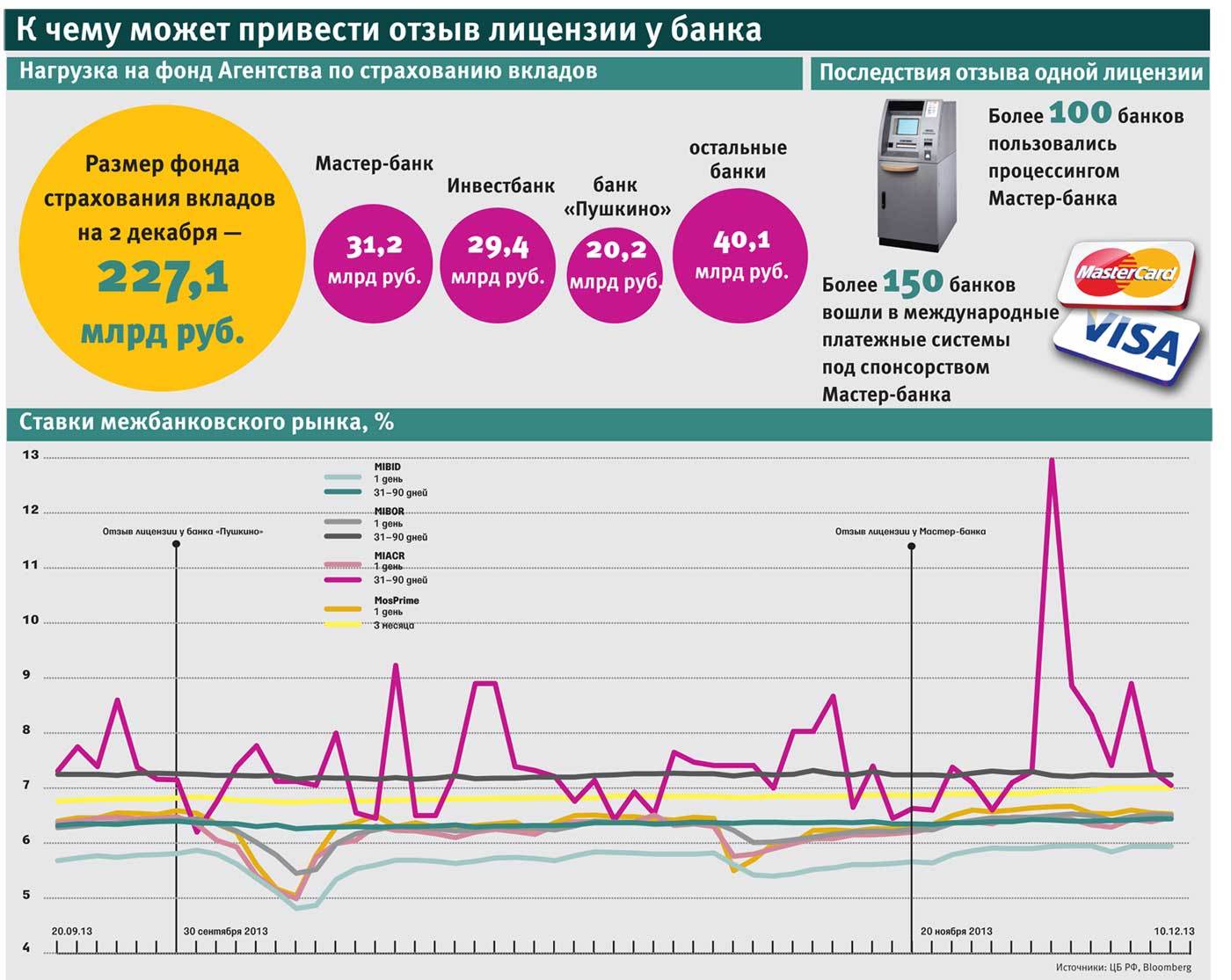

К концу года цифры говорят сами за себя: с января лицензий лишилось уже 27 банков. Среди них оказались банки, страховые случаи которых стали рекордами для Агентства по страхованию вкладов (АСВ). Так, объем страховых возмещений вкладчикам «Пушкино» достиг 20,2 млрд руб., Мастер-банка - 31,2 млрд руб. 13 декабря ЦБ лишил лицензий еще три банка, включая входящий в топ-100 Инвестбанк. Страховые выплаты вкладчикам Инвестбанка, по предварительным оценкам АСВ, составят 29,4 млрд руб., Банка проектного финансирования (БПФ) - 12,3 млрд руб., банка «Смоленский» - 9,3 млрд руб.

ЦБ ударился в сомнения

В 2012 и 2011 гг. Центробанк выводил с рынка чуть ли не в 2 раза меньше игроков. И если в прошлом году регулятор отозвал лицензии у всех банков из-за их неудовлетворительного финансового состояния, то в этом году банки покидали рынок в том числе из-за нарушения антиотмывочного закона. Сомнительными регулятор считает операции, имеющие признаки фиктивности: они связаны с торговлей товарами, ценными бумагами, предоставлением кредитов и переводом средств на собственные счета за рубежом, целью которых является трансграничное перемещение денежных средств. За счет сомнительных операций в первом полугодии из страны утекло $16,4 млрд, следует из платежного баланса. За весь прошлый год - $38,8 млрд. Летом ЦБ в письмах своим территориальным учреждениям, которые также были разосланы по банкам, сообщил, что через Казахстан в 2012 г. по схеме фиктивного импорта могло быть выведено $10 млрд, а через Белоруссию - до $15 млрд.

К борьбе с сомнительными операциями подключились и правоохранители. Летом МВД сообщило о раскрытии крупнейшей банковской схемы обналичивания: подпольные банкиры под руководством Сергея Магина обналичили свыше $1 млрд минимум через пять банков. Деньги от клиентов безналичным путем переводились на расчетные счета фирм-однодневок, открытые в подконтрольных банках, затем обналичивались или направлялись на счета в прибалтийских государствах либо на Кипре. Подобные услуги обходились относительно недорого - в 2% от перевода. Злоумышленникам, по подсчетам МВД, удалось заработать на таких операциях более 575 млн руб. В схеме были зайдействованы Маст-банк, Военно-промышленный банк, Окский, Интеркапитал и «Аспект», указывали собеседники «Ведомостей». Все эти банки - небольшие, входящие во 2-5-ю сотню по активам (рэнкинг «Интерфакс-ЦЭА»). Интересен тот факт, что в разное время миноритарным акционером «Окского», Маст-банка и «Интеркапитала» был Алексей Алякин, который в течение продолжительного времени контролировал банки «Кедр» и «Пушкино» (в феврале этого года, как следует из сообщений о существенных фактах, Алякин продал и эти банки). Основной объем операций проводился через Маст-банк, рассказывал «Ведомостям» человек, близкий к бывшим акционерам банка.

Также летом банки получили ряд писем от ЦБ и Росфинмониторинга с разъяснениями, рекомендациями и даже новыми правилами по борьбе с сомнительными операциями.

В одном из писем ЦБ требовал от своих территориальных учреждений уделять особое внимание операциям с Казахстаном. Регулятор поручил проводить встречи с руководством и владельцами кредитных организаций, клиенты которых проводят сомнительные операции с Казахстаном. Причем на такие встречи рекомендовано приводить и клиентов, чтобы те объяснили экономический смысл своих операций. Немногим позже правила игры ужесточил Росфинмониторинг: финансовая разведка расширила список сделок с недвижимостью, о которых банкам необходимо уведомлять службу. Теперь банки сообщают о сделках по аренде недвижимости, если среди условий предусмотрен выкуп арендуемого имущества. Причем сообщать приходится каждый раз, как только сумма накопленных арендных платежей будет увеличиваться на 3 млн руб. Таким образом, Росфинмониторинг отследит фактическое приобретение недвижимости, скрываемое по таким договорам. Раньше банки уведомляли Росфинмониторинг о сделках купли-продажи недвижимости от 3 млн руб., а также об операциях клиентов на сумму 600 000 руб. и выше.

В сентябре зампред ЦБ Михаил Сухов сообщил, что регулятор устанавливает планку по объему сомнительных операций: 5 млрд руб. или 5% дебетового оборота по счетам клиентов в квартал. Если операций будет больше, а их нелегальность будет доказана, банк лишится лицензии, предупреждал зампред. Позже банки получили письмо, в котором в том числе был прописан и этот негласный лимит.

Последствия зачистки

Усиление надзора со стороны регулятора очень чувствуется, говорит предправления Пробизнесбанка Александр Железняк. ЦБ уверенно взялся за контроль над проведением банками сомнительных операций, продолжает он: установлены лимиты по кассовым операциям, и регулятор за этим действительно пристально следит.

Завинчивание гаек проявляется в разных формах. Сотрудник одного из банков, работающих с малым и средним бизнесом, жалуется, что в банки сыпятся запросы от правоохранительных органов о клиентах-юрлицах: им нужно объяснять, что те или иные операции компаний экономически оправданны. Другие банкиры говорят о том, что темпы и масштабы отзыва лицензий у банков вызывают панику у вкладчиков. На совещании у Набиуллиной в конце ноября банкиры попросили ЦБ более тщательно обдумывать информационный фон, который сопровождает отзыв лицензии: напуганные вкладчики уходят в госбанки. Цифры это подтверждают: 60% вкладов, выплаченных по страховке клиентам обанкротившихся «Первого экспресса» и Мастер-банка, осталось на счетах в «ВТБ 24», говорил предправления «ВТБ 24» Михаил Задорнов. Впрочем, фон поддерживает не только ЦБ. Среди крупных банков есть те, которые находятся «в предбанкротном состоянии», банки, у которых может быть отозвана лицензия, есть и среди 50 крупнейших, говорил накануне отзыва лицензии у Инвестбанка Задорнов: «Рынок их знает, видит. Будет ли ЦБ у них отзывать лицензии, не знаю. Он, видимо, будет выстраивать политику так, чтобы иметь и свой ресурс, и ресурс АСВ, чтобы процесс был управляемый, чтобы люди не пугались» (цитаты по «Интерфаксу»).

Паника может опрокинуть не только мелкие банки. Предправления банка из топ-30, широко представленного в регионах, говорит, что начал смотреть внутредневную динамику по вкладам. На такой же тщательный контроль перешел и другой небольшой розничный региональный банк, рассказывал его предправления: «Так все сейчас делают - сравнительно небольшой отток вкладов может застопорить работу любого банка». «Для небольших банков потеря ликвидности - главный риск», - согласен начальник казначейства Металлинвестбанка Селим Агарзаев. На рынке известно о банках, которые выводят активы, а привлеченные депозиты фактически считаются прибылью их акционеров - такие банки нужно закрывать, поддерживает Агарзаев, но нельзя говорить людям о зачистке - в результате в госбанках очереди вкладчиков, а резкие перетоки пассивов опасны для банков.

Участившиеся отзывы лицензий подорвали доверие не только вкладчиков небольших банков, но и самих банков друг к другу. После краха «Пушкино» Московская международная валютная ассоциация (ММВА) предупредила, что не продуманные до конца надзорные действия могут привести к коллапсу межбанковского рынка по аналогии с 2004 г. После отзыва лицензий у Инвестбанка, БПФ и «Смоленского» ММВА вновь забила тревогу: «Полная остановка рынка МБК - важнейшего инструмента поддержания и управления денежной ликвидностью - не за горами и будет означать новый коллапс банковской системы».

Правда, проблемы банка не обязательно заканчиваются отзывом лицензии. Из-за паники вкладчиков в Самарской области оказался парализован один из крупнейших местных банков - «Солидарность». В итоге регулятор решил санировать его. ЦБ совместно с АСВ утвердил план санации банка и предоставил «Солидарности» кредит на 3,5 млрд руб. Еще 2,5 млрд руб. средств банк получит от АСВ. Санатором «Солидарности» станет Пробизнесбанк, которому скорее всего затем отойдет бизнес самарского банка. А собственники Маст-банка (банк называли в числе претендентов на отзыв лицензии) поспешили продать кредитную организацию именитым акционерам - брату депутата Александра Агеева Андрею, партнером которого может стать бывший депутат, производитель спецодежды Владимир Головнев. Агеев поспешил заявить, что все компании, проводившие через банк сомнительные операции, были вычищены.

Тем временем ЦБ усиливает контроль даже за средними банками. В день отзыва лицензий у Инвестбанка, БПФ и «Смоленского» Сухов сообщил, что со следующего года ЦБ введет уполномоченных во все банки с активами от 50 млрд руб. и вкладами от 10 млрд руб. Речь идет о 126 банках в 26 регионах, и круг этих банков будет расширяться. Сухов пообещал, что ЦБ скорректирует подход к определению системно значимых банков таким образом, что в их число войдут не 20, а более 50 банков. За ними ЦБ установит особый надзор.