Банки просят ЦБ еще раз отложить переход на «Базель III»

Пересчет рисков по валютным активам заставит их значительно пополнить капитал

Чиновники и банкиры предлагают Центробанку отложить или отменить введение некоторых норм «Базеля III» – это обсуждалось на закрытом совещании по банковскому сектору у премьера Дмитрия Медведева в понедельник, рассказали «Ведомостям» два его участника, чиновник одного из ведомств и два финансиста, знакомых с его итогами. Во встрече участвовали руководители крупных банков: президенты Сбербанка и ВТБ Герман Греф и Андрей Костин, председатель совета директоров Альфа-банка Петр Авен, предправления Промсвязьбанка Артем Констандян.

Обсуждалось введение надбавок по поддержанию капитала, так называемого буфера, рассказывает один из собеседников «Ведомостей». Планируется, что они начнут действовать с 2016 г. Размер надбавки – 0,625% от активов, взвешенных с учетом риска, с дальнейшим повышением на 0,625 процентного пункта ежегодно до 2,5% к началу 2019 г. Системно значимые банки будут должны сформировать буфер с дополнительной надбавкой 0,15% с ежегодным повышением до 1%.

Чтобы соблюсти требования по буферному капиталу, банкам потребуются значительные средства, в нынешней ситуации есть идея перенести сроки введения требования, говорит собеседник «Ведомостей». В сентябре зампред ЦБ Михаил Сухов говорил, что 10 системно значимым банкам уже к концу этого года нужно будет иметь буфер капитала 400 млрд руб.

Банкиров беспокоят не только базельские требования. Они инициировали обсуждение того, насколько своевременно повышение коэффициентов риска по валютным активам, о которых ЦБ сообщил им на прошлой неделе, рассказывают два участника совещания.

Регулятор опубликовал предлагаемые изменения в инструкцию 139-И, которая в том числе определяет расчет достаточности капитала. Если они будут приняты, валютные требования банков к Российской Федерации и ее субъектам, а также к ЦБ или иным лицам под гарантии или залог валютных облигаций будут взвешиваться с коэффициентом риска в 100%, хотя сейчас имеют нулевой риск. К рублевым долгам России и ее субъектов коэффициент риска остается нулевым.

Это затрагивает, например, кредиты с гарантией ЭКСАР (по итогам первого полугодия их $2,9 млрд). Изменения, согласно пояснительной записке ЦБ, вызваны ухудшением страновой оценки России по классификации экспортных кредитных агентств. Повышение рисков касается суверенных евробондов и кредитов с гарантией ЭКСАР – это слишком серьезное давление на капитал банков, заключает собеседник «Ведомостей». Чиновники хотят отменить хотя бы требования для евробондов и ЭКСАР, отмечает второй участник совещания.

Регулятор с этим не согласен, говорят присутствовавшие на встрече. «Эльвира Сахипзадовна [Набиуллина, председатель ЦБ] была непреклонна», – делится впечатлением один из них: позиция ЦБ – не отходить от требований «Базеля».

Приведение коэффициентов, с учетом которых взвешиваются активы, в соответствие с «Базелем III» бьет по достаточности капитала банков, говорят собеседники «Ведомостей».

По оценкам Moody’s, 60% валютных суверенных бондов держит десятка крупнейших банков, причем новое требование повлияет в основном на Сбербанк, Газпромбанк и Альфа-банк. Это хорошо, так как стимулирует их пополнять запасы капитала, считают аналитики агентства.

Представители Сбербанка новые требования комментировать отказались. На балансе госбанка на 1 сентября было почти 200 млрд руб. валютных бондов, у Газпромбанка – 40 млрд руб. Однако в российской отчетности невозможно отделить суверенные от остальных.

Сопоставимый со Сбербанком портфель валютных бумаг имеет «Русский стандарт» – 187 млрд руб. Какая часть приходится на суверенный долг, его представитель обсуждать не стал. Вслед за ними идет Совкомбанк с портфелем в 109 млрд руб.

Если Россию вычеркнут из базельского процесса, последствия будут хуже, чем сейчас от повышения коэффициентов, полагает первый зампред правления Совкомбанка Сергей Хотимский. Хотя для банков рост коэффициентов неприятен, признает он: «У Совкомбанка на балансе много валютных бумаг, будем взвешивать их по новым коэффициентам. Запас капитала у банка есть, мы к этому готовились».

У Бинбанка валютных бумаг на 70 млрд руб. Имеющийся портфель «не окажет критического давления на достаточность капитала», заверили в пресс-службе банка, не уточнив объем бумаг. Представитель ВТБ сказал, что в портфеле госбанка нет валютных евробондов РФ.

«Влияние минимальное», – оптимистичен зампред правления Альфа-банка Алексей Чухлов. Банк не планирует реструктуризацию портфеля ценных бумаг, указал его представитель.

«В краткосрочной перспективе предлагаемые ЦБ шаги по приведению регулирования в соответствие с «Базелем» не потребуют от ГПБ сокращения каких-либо статей баланса, – заверяет член правления банка Екатерина Трофимова. – Однако в долгосрочной перспективе эти меры, безусловно, ограничат возможности всех банков по осуществлению таких операций».

Основной вопрос – будет ли действовать новый коэффициент в отношении сделок обратного репо, залогом по которому являются валютные евробонды, рассуждает аналитик Fitch Александр Данилов. Если банкам придется взвешивать такие активы с коэффициентом 100%, это несет серьезные риски для некоторых крупных банков, которые в последнее время увлекались сделками керри-трейд с российским госдолгом. Среди них выделялась группа «Открытие», которая скупала евробонды «Россия 30»: холдинг «Открытие» мог скупить бумаг на $10–11 млрд из $21,2 млрд в обращении, говорили сотрудники холдинга и его контрагенты. Представитель банка «ФК Открытие» от комментариев отказался.

Исходя из 100%-ного коэффициента по российским евробондам, банкам будет просто выгоднее держать US Treasures, которые взвешиваются с коэффициентом 20%, говорит финансовый директор крупного банка.

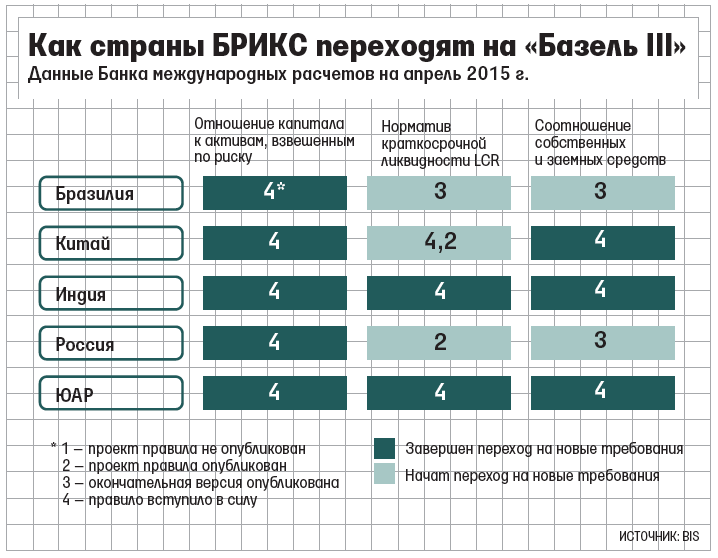

ЦБ уже перенес внедрение норматива краткосрочной ликвидности, напомнил представитель ЦБ. Надбавки к базовому капиталу не входят в состав обязательных нормативов и если банк допустит снижение их уровня, регулятор ограничит банку право выплаты дивидендов и бонусов руководству, но не будет применять меры воздействия, говорится в ответе на запрос «Ведомостей». При этом на 2016 г. предполагается установить нулевое значение этой надбавки. Изменения, предложенные в 139-И, пресс-служба не прокомментировала.