Trafigura стала претендентом на долю в крупном газовом месторождении «Роснефти»

Но переговоры приостановились из-за падения цен на нефть

«Роснефть» продолжает попытки реализовать максимальную стоимость своих активов, перейти на холдинговую структуру, а также снизить чистый долг ($68,6 млрд на конец сентября с учетом предоплат по китайским контрактам). Этой весной госкомпания не смогла в полной мере реализовать сотрудничество с китайской частной компанией CEFC – она должна была купить 14,16% «Роснефти» у Glencore и Катарского инвестфонда, а заодно и долю в газовом проекте «Роспан», но CEFC обанкротилась.

Теперь «Роснефть» нашла нового претендента – трейдера Trafigura на долю в компании «Роспан», доставшейся ей от ТНК-ВР в 2013 г. Российская госкомпания предложила 49% в «Роспане» за $4 млрд. Об этом рассказали «Ведомостям» три человека – знакомый топ-менеджмента «Роснефти» и два человека, близких к участникам переговоров. Два из них отмечают, что Trafigura для сделки с «Роснефтью» должна взять кредит в одном из российских банков под залог акций «Роспана».

Зарубежные трейдеры и прежде участвовали в сделках, касающихся «Роснефти». К примеру, в 2017 г. Glencore с Катарским инвестиционным фондом получили 19,5% «Роснефти» за 10,2 млрд евро, напоминает аналитик АКРА Василий Танурков. Ту сделку нужно было провести срочно, чтобы направить 710,8 млрд руб. в бюджет России в 2016 г., и швейцарский трейдер вошел в актив под гарантии российских банков.

Сделку «Роснефть» и Trafigura начали готовить летом этого года, однако к ноябрю работа над ней приостановилась, знают два собеседника «Ведомостей». Причиной стало падение осенью цен на нефть, говорит еще один человек. Переговоры продолжаются с широким кругом интересантов, уверяет другой человек, знакомый с топ-менеджерами «Роснефти».

Представители Trafigura и «Роснефти» отказались комментировать переговоры.

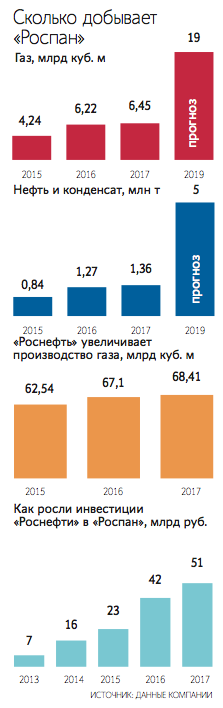

«Роспан» объединяет несколько нефтегазовых месторождений с запасами 878 млрд куб. м газа, а также 191 млн т нефти и конденсата, следует из данных «Роснефти». Летом 2017 г. главный исполнительный директор «Роснефти» Игорь Сечин обещал, что с 2019 г. «Роспан» выйдет на добычу 20 млрд куб. м газа, что на треть увеличит производство газа российской госкомпании. Общие инвестиции в «Роспан» с 2013 г. составили 164 млрд руб. ($2,4 млрд по текущему курсу).

«Роспан» выгодно отличается от многих месторождений «Газпрома» разработкой запасов жирного газа, т. е. с высоким содержанием конденсата, говорит аналитик «Атона» Александр Корнилов. Продажа жидких углеводородов повышает инвестиционную привлекательность и окупаемость актива, считает он. В прошлом году «Роспан» при выручке 38,2 млрд руб. заработал 7,2 млрд руб. чистой прибыли, следует из данных «СПАРК-Интерфакса».

Исходя из оценки суммы сделки с Trafigura весь «Роспан» стоит $8 млрд, а исходя из запасов – около $1,2 за баррель нефтяного эквивалента, подсчитал аналитик Raiffeisenbank Андрей Полищук. «Нельзя сказать, что это дорого: многие уже работающие газовые активы продают исходя из оценки $1 за баррель нефтяного эквивалента, но тут есть и нефть, и конденсат, которые оцениваются дороже – $2–3 за баррель», – комментирует эксперт.

Танурков не согласен. Он считает, что «оптимистичная оценка «Роспана» – $5 млрд». Выручить за 49% в активе $4 млрд – это была бы крайне удачная сделка для «Роснефти», добавляет он.

«Роснефть» недавно пересмотрела свою стратегию – компания собирается снижать долг и больше внимания уделять капитализации», – напоминает директор отдела корпораций Fitch Дмитрий Маринченко. Продажа миноритарных долей в добывающих активах вписывается в эту концепцию, тем более что газовые активы все-таки играют для «Роснефти» вторичную роль, считает он.

В чем интерес Trafigura инвестировать в «Роспан» – не очень понятно, говорит Танурков, особенно если не будет либерализован экспорт газа (этот вопрос «Роснефть» поднимает в правительстве уже давно). Но с либерализацией, хотя бы только для «Роспана», актив будет стоить намного дороже, чем $5 млрд, полагает аналитик.